Nous avons fait l’acquisition de titres Viel & Compagnie pour le Portefeuille Pépites PEA le 17 septembre 2020 au cours de 5,50 EUR.

Nous avons fait l’acquisition de titres Viel & Compagnie pour le Portefeuille Pépites PEA le 17 septembre 2020 au cours de 5,50 EUR.

Viel & Compagnie est un holding français qui exerce des activités d’intermédiation financière (Compagnie Financière Tradition), de courtage en ligne (Bourse Direct) et de banque privée (Swiss Life).

Ce titre avait retenu notre attention pour sa décote sur son ANR (Actif Net Réévalué), sa politique de retour aux actionnaires (rachats d’actions et dividendes) et l’éventualité d’une opération capitalistique (cession du groupe ou d’une participation à un tiers) compte tenu de l’âge du capitaine.

Le contexte de resserrement monétaire a bénéficié à toutes les activités du groupe. Viel a publié d’excellents résultats 2022 et l’exercice 2023 devrait permettre de battre un nouveau record avec un chiffre d’affaires qui pourrait passer la barre du milliard d’euro.

Fort de ces bons résultats le groupe a systématiquement augmenté son dividende au titre des 3 derniers exercices. Le programme de rachat d’actions propres s’est par ailleurs accéléré.

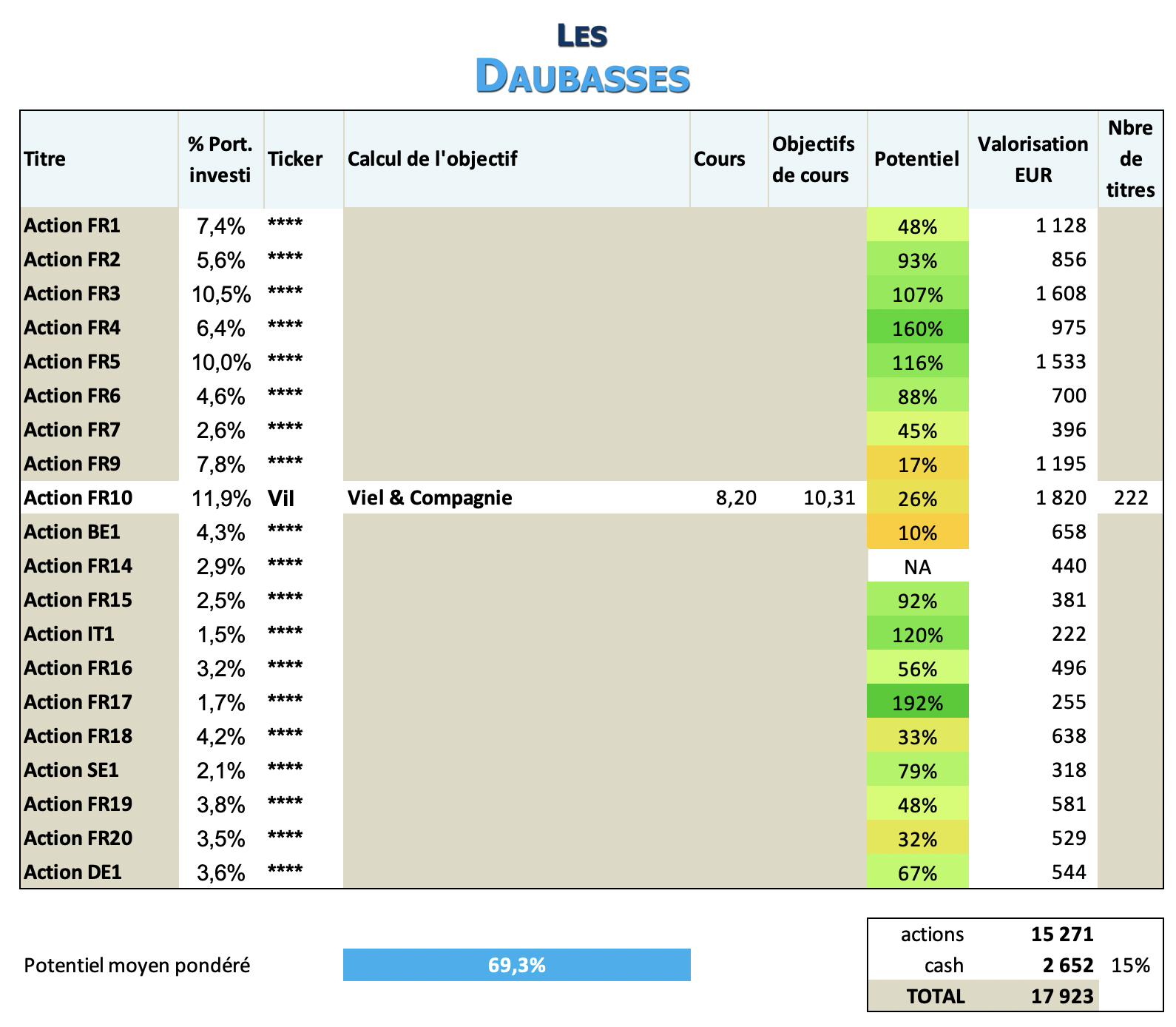

Le cours de l’action a progressé de +50% depuis notre achat il y a 3 ans. En tenant compte des dividendes perçus sur la période, la performance ressort à +67%. Malgré ce beau parcours, nous pensons que le titre en a encore un peu sous le pied. La poursuite de la hausse des taux d’intérêt devrait continuer de bénéficier aux résultats du groupe. Le programme de rachat d’actions propres de Viel & Compagnie (dont le prix maximum a été relevé à 11 EUR lors de la dernière AG) et celui de Compagnie Financière Tradition (lancé en août 2023) auront par ailleurs un effet relutif sur le bénéfice par action lors des prochaines publications.

Notre dernier objectif de cours sur la valeur (au 05.09.2023) est de 10,31 EUR.

L’analyse de la société et l’ensemble du suivi sont désormais en accès libre sur le forum.

Pour découvrir d’autres actions comme Viel & Compagnie et avoir accès à l’intégralité du forum :

Nous avons fait l’acquisition d’un nouveau titre pour le Portefeuille Pépites PEA.

Nous avons fait l’acquisition d’un nouveau titre pour le Portefeuille Pépites PEA.