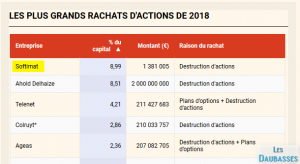

Cela bouge chez Softimat !

Bernard Lescot prend du recul et quitte la direction pour devenir, via sa société Socomade, Président du Conseil d’Administration.

Et Pierre Herpain quitte ses fonctions de Président du Conseil !

Pourquoi est-ce une bonne nouvelle ?

Bernard Lescot ne devrait plus être rémunéré en tant qu’administrateur actifs, comme il le souligne :

« Après 34 années passées au service du Groupe, c’est donc le bon moment pour moi de prendre progressivement du recul par rapport aux activités journalières, ce qui aura de plus un impact positif sur les frais de fonctionnement du Groupe. »

Nous estimons les économies à un peu plus de 0,05 EUR par action en année pleine.

Souhaitons le meilleur pour la suite à Bernard Lescot !

Et la fin de la collaboration avec Pierre Herpain signe également la fin de la promotion immobilière, dont il était le spécialiste au sein du CA, avec le peu de résultats ces dernières années… comme nous l’avons vu.

L’ensemble des actionnaires seront, a priori, les gagnants de ces changements.

Retrouvez l’intégralité du communiqué de presse en cliquant sur l’icône ci-dessous :