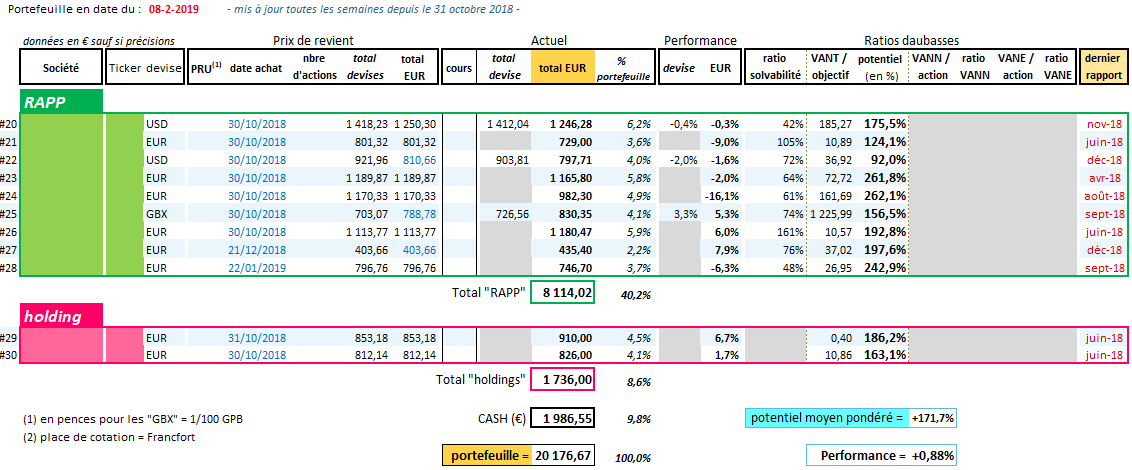

Performance depuis la création (31.10.2018) = +0,88%

Performance 2019 = +8,74%

Performance 2018 = -7,22%

Potentiel moyen pondéré du portefeuille = +171,7% (+0,6 pts depuis le dernier reporting)

Plus d’informations concernant ce portefeuille daubasses 2 en suivant ce lien.

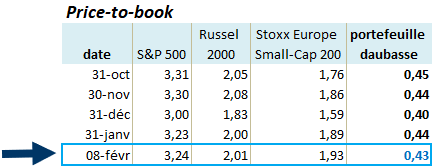

Fonds propres (moyenne pondérée) du portefeuille et comparatifs :

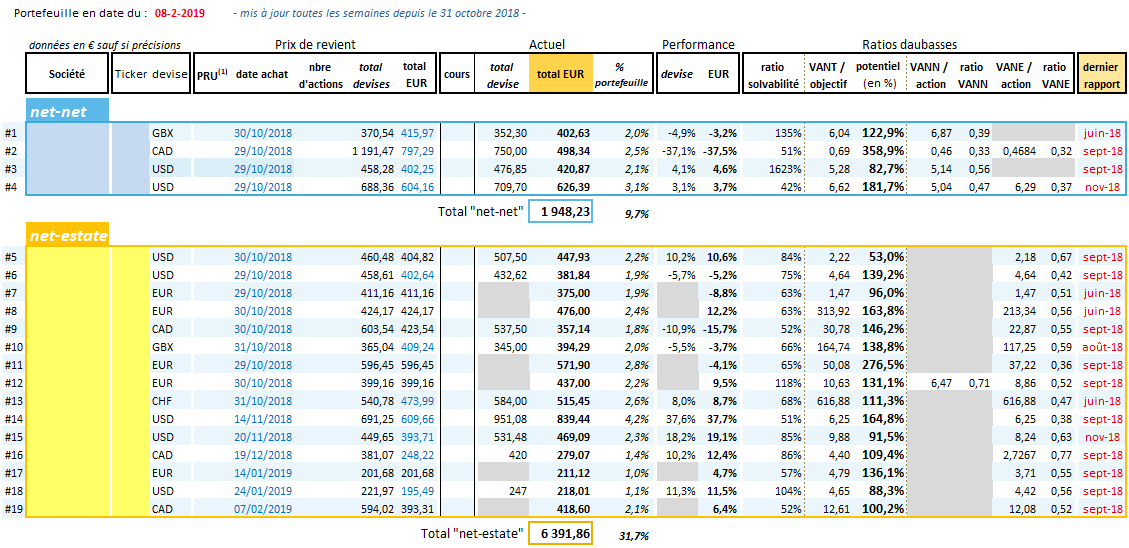

Portefeuille complet en 2 parties :

(cliquez sur les images pour les agrandir)

Opération(s) de la semaine :

– vente et premier bagger du portefeuille. Gain = +101% net en euros

– achat d’une net-estate canadienne avec un potentiel de +114%

– renforcement d’une RAPP française avec un potentiel de +246%

—

Abonnez-vous et vous aurez accès au portefeuille entièrement dévoilé.

Une de nos dernières acquisitions flanche en bourse… on en profite ce matin pour faire les courses et doubler notre position sur ce titre qui présente désormais un potentiel > +240%, selon nos estimations.

Une de nos dernières acquisitions flanche en bourse… on en profite ce matin pour faire les courses et doubler notre position sur ce titre qui présente désormais un potentiel > +240%, selon nos estimations. Nous avons vendu hier soir une de nos lignes avec un plus-value de +101% en euros.

Nous avons vendu hier soir une de nos lignes avec un plus-value de +101% en euros.