Au cours de ces années, ami(e) lecteur(trice), nous avons toujours eu la volonté de vous présenter notre parcours d’investisseurs avec autant de transparence que possible.

Nous alimentons régulièrement vos réflexions avec des articles pédagogiques issus de notre propre expérience originale de l’investissement.

C’est dans cette double optique de transparence et de partage que nous vous proposons chaque mois un extrait – publié plusieurs semaines après la version « abonnée » – du « rapport de gestion » issu de nos lettres mensuelles. Vous retrouverez les grandes lignes de l’évolution de notre portefeuille et quelques réflexions liées à l’actualité.

— Bien évidemment, ce rapport ne fera en principe pas mention de sociétés individuelles, ce privilège étant réservé à nos abonné(e)s. —

Rapport de Gestion (portefeuille daubasses 2)

Le portefeuille clôture le mois de novembre, son premier mois complet, en recul de -2,73 %.

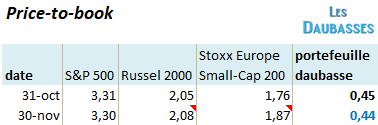

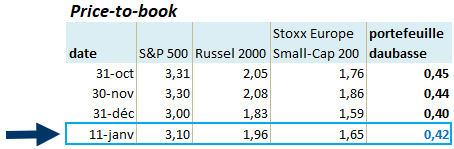

Price-to-book

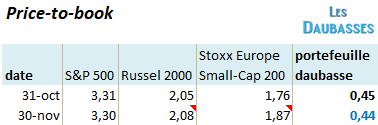

Ce ratio compare le ratio « cours / fonds propres » de quelques indices mondiaux : S&P 500 (500 plus grosses capitalisations US), Russel 2000 (indice de référence de 2 000 petites capitalisation américaines) et le STOXX Europe Small-Cap 200 (composé de 200 petites capitalisations européennes) que nous comparons avec le price-to-book moyen pondéré du portefeuille*.

Nous pensons que cet indicateur est un bon moyen de « sentir le marché » et de visualiser rapidement la décote moyenne du portefeuille par rapport à plusieurs marchés.

*pour les net-nets et les net-estates, nous avons repris la VANT pour ce calcul : les fonds propres sont donc minorés des intangibles ; pour les RAPP, nous avons repris dans ce calcul 80% de l’objectif de cours RAPP.

Mouvements mensuels

3 achats et 2 renforcement en novembre dans le portefeuille daubasses 2. Aucun mouvement au sein du portefeuille Pépites PEA.

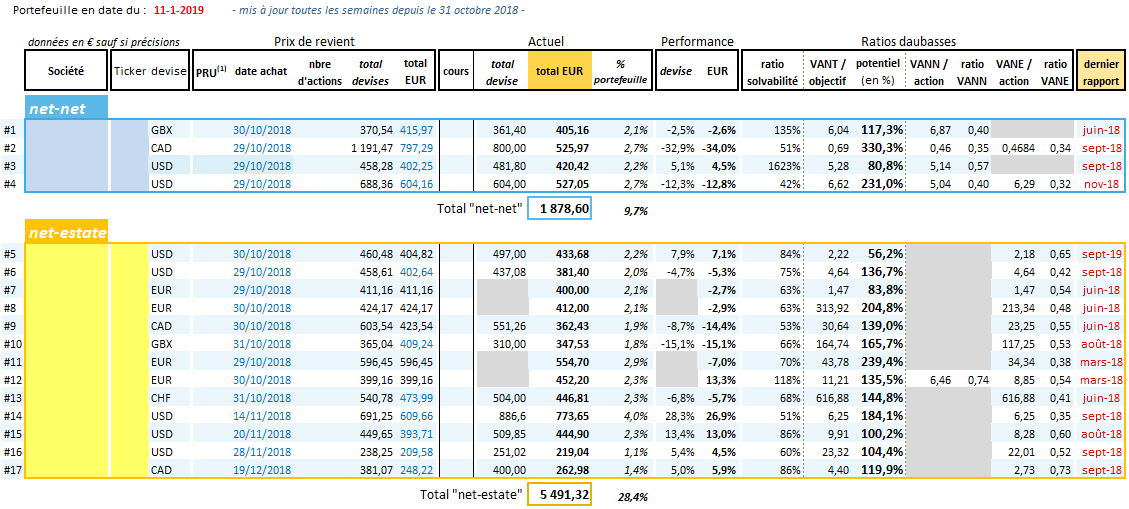

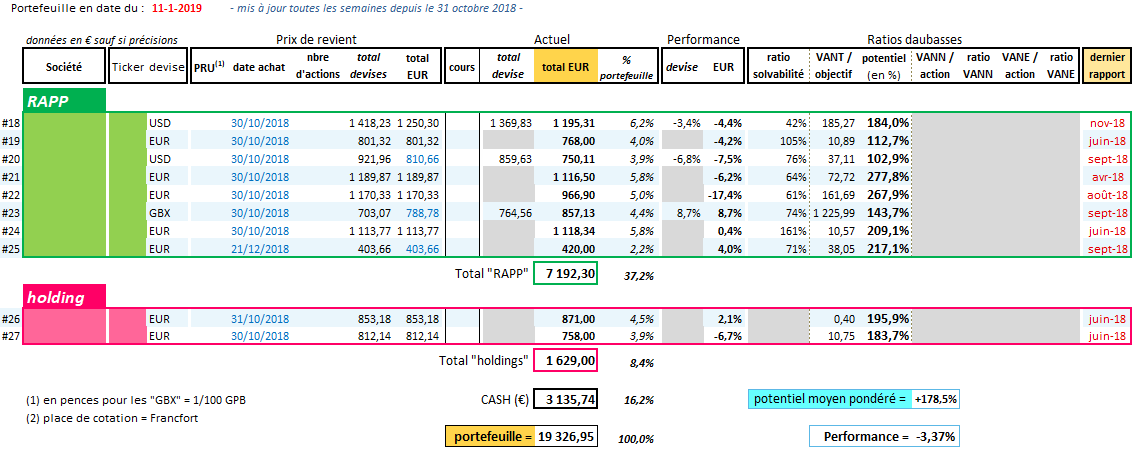

Portefeuille daubasses

Ce premier mois d’existence a été agité avec pas moins de 5 opérations. Que des achats. Le portefeuille a suivi logiquement la baisse générale des marchés en augmentant son exposition : moins les actifs sont chers, plus nous en avons en portefeuille.

Cela commence le mercredi 14 novembre avec l’achat d’un titre qui était dans le feu portefeuille historique des daubasses liquidé fin septembre : Continuer la lecture de Rapport de gestion – novembre 2018 →

Cette acquisition signe le retour d’une société présente dans le premier portefeuille daubasses. La chute des cours nous a rappelé à son bon souvenir.

Cette acquisition signe le retour d’une société présente dans le premier portefeuille daubasses. La chute des cours nous a rappelé à son bon souvenir.