Pour fêter dignement les 6 ans d’existence de notre portefeuille, nous avons décidé de vous offrir, ami(e) lecteur(trice), un « collector ».

En effet, les interviews et articles disponibles portant sur celui que nous avons élevé au grade de « plus grand chasseur de daubasses de tous les temps » sont tellement rares que c’est bien ainsi qu’on peut sans doute qualifier l’interview que Walter Schloss (puisque c’est de lui qu’il s’agit) a donné au magazine Barron’s en février 1985.

En effet, les interviews et articles disponibles portant sur celui que nous avons élevé au grade de « plus grand chasseur de daubasses de tous les temps » sont tellement rares que c’est bien ainsi qu’on peut sans doute qualifier l’interview que Walter Schloss (puisque c’est de lui qu’il s’agit) a donné au magazine Barron’s en février 1985.

Nous vous laissons découvrir la traduction (libre) de cet article. Bonne lecture !

Walter J. Schloss ne tient pas vraiment compte des rumeurs, des bruits de couloir, du trading frénétique ou des informations financières en continu.

La théorie du marché efficient ? C’est une blague pour lui.

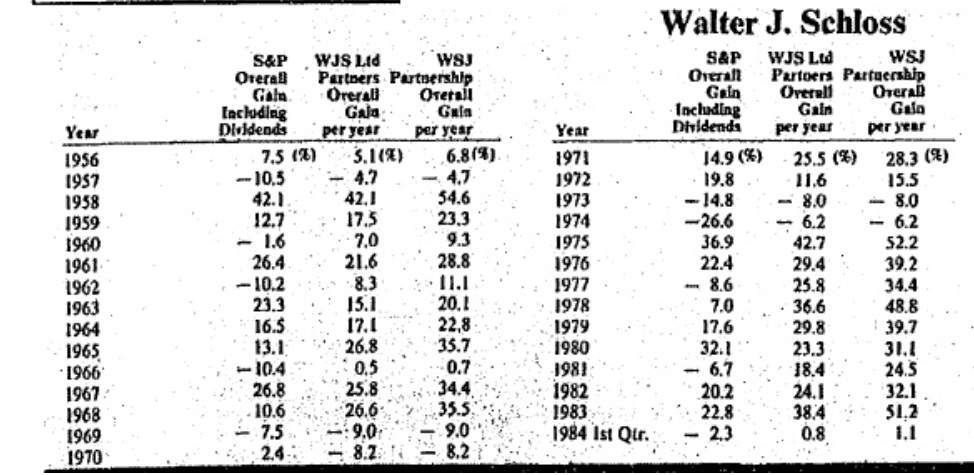

Celle de Graham, c’est tout autre chose. Car elle produit de l’argent. Et produire de l’argent c’est quelque chose que Walter fait avec une constance phénoménale pour ses partenaires depuis 1956 comme le tableau ci-dessous le montre. Quelle est la recette de « Walter J. Schloss Associates », uniquement composé de lui-même et de son fils Edwin depuis 30 ans ?

Uniquement de l’investissement value en appliquant les principes écrits par Graham, principes qui ont évidemment été adaptés aux conditions du marché actuel.

Rien d’extraordinaire : pas d’obligations, pas d’options, pas d’actions hybrides exotiques.

Fasciné par la performance de Walter, nous lui avons passé un coup de fil la semaine dernière. Nos questions étaient centrées sur « comment » et « que fait-il avec sont argent aujourd’hui ». Nous avons trouvé quelqu’un faisant preuve d’autodérision et tout à fait charmant. Ces réponses à nos questions se trouvent ci-dessous.

—Kathryn M. Welling ( Barron’s)

Q : Pourquoi ne pas commencer par nous expliquer comment vous êtes entré dans le monde des affaires ?

WS : Je vais faire bref : à part pour moi, je ne pense pas que cela soit très intéressant pour quiconque.

Q: Laissez nous en juger.

WS: Je suis arrivé à Wall Street en 1934. Je venais de sortir de l’école secondaire ; c’était la Dépression et ma famille avait besoin d’argent. Je ne saurais vous en dire la raison mais ma mère était critiquée par ses amis pour m’avoir laissé y aller. Ils disaient : « Wall Street n’existera plus d’ici 1940 », ce qui vous donne l’idée des perspectives que l’on pouvait avoir pendant cette période.

Q: Où avez vous commencé ?

WS: J’ai travaillé comme employé chez Loeb, Rhoades qui a été renommé par la suite Carl M. Loeb and Co. J’avais l’habitude d’aller aux cours du soir à l’Institut du New York Stock Exchange. Ben Graham donnait cours là-bas et je suis tombé amoureux de son point de vue. Tous les gars intelligents de Wall Street suivaient ses cours. Graham nous faisait des analyses sur des sociétés cotées. Il a un jour choisit « Baldwin Locomotive » qui était en liquidation. Il nous a montré que les obligations étaient vendues à un prix très bas et aussi que leurs nouvelles actions étaient encore plus bradées. C’est là qu’il nous a expliqué le possible arbitrage qu’offrait la liquidiation. Un grand nombre d’entre nous a fait beaucoup d’argent sur cet arbitrage … sauf Ben et il n’avait pas l’air de s’en soucier. Il était très philosophe. Et à la base, j’étais d’accord avec sa philosophie malgré le fait que je n’avais pas d’argent.

Q: Donc vous avez suivi les cours de Graham parce que vous aimiez apprendre ?

WS: Oui, Graham écrivait son livre sur les marchés d’action et je me rappelle que je l’aidais sur un des chapitres. Mais la guerre a éclaté et j’ai été enrolé. Il m’a écrit alors que j’étais encore en service et m’a dit : » Y-a-t-il une chance que tu reviennes travailler avec moi ? ». L’homme qu’il avait engagé pour analyser des sociétés cotées le quittait pour aller travailler avec son père. Alors, je suis allé travailler avec Ben Graham pour Graham-Newman le 2 janvier 1946.

Q: Vous vous rappelez même de la date exacte ?

WS: Oui, car c’était une expérience incroyable pour moi. Pendant cette période, personne ne gagnait beaucoup d’argent, sauf les patrons, mais j’ai apprécié de travailler là-bas. Le livre de Ben s’appelle « L’investisseur intelligent ». Je veux vraiment, dans cette interview, insister pour que les gens lisent ce livre. Pour l’investisseur moyen, il y a de nombreux livres disponibles et ils vous disent tous de faire des choses différentes mais ce livre est vraiment d’une grande aide pour investir dans les sociétés cotées. Parce que si vous n’avez pas la bonne philosophie d’investissement, ça peut très mal se finir. Je pense que n’importe quelle personne ayant de l’argent à investir doit comprendre cette approche.

Q: Est-ce que c’est une publicité ?

WS: Non, car la publication par Harper& Row est toujours en cours d’impression. La dernière mise à jour remonte à 74, Graham est décédé en 76. Le chapitre sur les actions ordinaires est toujours aussi valable aujourd’hui qu’il l’était à cette époque.

Q: Bref, vous êtes allé travailler pour Graham et …

WS: Il y a une chose amusante à propos de Graham. Je pense qu’il était lui-même une société sous évaluée. Les gens disaient : « Oh, Ben Graham, il est très intelligent » mais la minute d’après ils partaient et faisait leurs petites investissements dans leur coin avec leur ordinateur ou investissait sur ce qui était populaire à l’époque. Ils oubliaient en quelque sorte tous les enseignements de Graham. Ils disaient : « Oh, oui nous aimons les sociétés sous évaluées » mais ils ne voulaient pas les acheter. Ils disaient encore : « C’est une bonne idée mais le marché est quand même efficient » ou peu importe. C’est en observant ces attitudes que s’est renforcée en moi la conviction que les idées de Graham étaient pleines de bon sens.

Q: Qu’avez vous fait ensuite ?

WS: Ensuite, Warren Buffet est venu travailler chez Graham. Je vais vous raconter une histoire. D’abord, Ben croyait durement en l’achat d’un groupe d’actions diversifiées, ainsi il limitait le risque. Il a été durement touché par la Dépression et il n’a pas voulu que cela se reproduise. Nous avons suivi l’idée basique d’acheter des compagnies en dessous de leurs fonds propres – à deux tiers du capital propre – ensuite quand le prix des actions grimpaient pour atteindre les fonds propres par action, nous prenions nos bénéfices sur la moitié de la position. Mais bien sûr, dans les années 50, elles ont commencé à disparaitre. Diamond T Motor Car, Easy Washing Machine et toutes ces compagnies qui étaient vendues avec des gros rabais ont disparu.

Q: En d’autres mots, vous les avez acquises en grosse difficulté ou en quasi faillite et vous, en tant qu’actionnaires, vous réalisiez quel était leur potentiel ?

WS: En gros, la plupart du temps il s’agissait de compagnies secondaires. Ce n’étaient jamais des compagnies de haut niveau. Et elles avaient tendance à être ignorées par le public parce qu’elles n’avaient aucun sex appeal, elles ne se développaient pas, elles avaient toujours des problèmes. Vous achetiez les embrouilles lorsque vous achetiez ce type de compagnies mais vous les achetiez pour pas cher. Evidemment, certaines histoires pouvaient se terminer très mal. C’est pour cette raison que vous deviez être relativement prudent. Mais les gens n’aiment pas acheter des choses qui vont mal.

Q: Assez compréhensible.

WS: Basiquement c’est une philosophie contrariante alors que les investisseurs aiment vraiment acheter des choses qui se portent bien. Mais pour faire de l’argent, il faut passer du temps dessus. Ce n’est pas juste : « Oh, je pense que je vais acheter cette société parce qu’elle a un joli nom » ou » un ami m’a dit de l’acheter ». C’est un vrai travail, comme tout autre travail.

Q: Vous alliez nous raconter une histoire ?

WS: J’étais dans le bureau de Graham le jour où il a acheté pour la première fois « Government Employees Insurance Co », connue aujourd’hui comme sous le nom de le GEICO. Warren possédait déjà un tiers des actions ce jour là.

Q: Son coup le plus célèbre.

WS: C’est vrai. Mais la partie amusante c’est que j’étais dans le bureau de Graham quand un coup de téléphone arriva de l’avocat qui s’était occupé de la transaction, disant : » Vous avez acheté vos 50% de la compagnie » Graham avait payé 750 000 dollars pour 50% environ. Bref, il se tourna vers moi et dit : « Walter, si cela ne fonctionne pas, nous pouvons toujours la liquider et récupérer notre argent ». Il n’avait pas du tout la notion du potentiel exponentiel de cette société : il achetait juste une compagnie d’assurance à bas prix.

Q: Il était inquiet de ce qu’il pouvait perdre ?

WS: Oui. Graham aimait l’idée de protéger ses arrières en prioriété et c’est finalement aussi ce que j’ai fait. J’essaye de ne pas perdre d’argent.

Q: Comme tout le monde ?

WS: Une des astuces dans ce travail est d’avoir peu de pertes et alors, si vous faites quelques bons coups, le mélange des deux sera bon pour vous.

Q: N’y-a-t-il pas l’une ou l’autre astuce pour savoir quelle société bon marché va simplement devenir encore meilleur marché ?

WS: Je ne suis pas vraiment bon avec le timing. En fait, je reste en dehors du timing. Je pense que ça rend la vie plus facile. Des gens viennent me voir et me demande « dans quels sens penses-tu que le marché va aller ? » et je réponds toujours : « je n’en ai pas la moindre idée, votre supposition sera aussi bonne que la mienne ».

Q: Donc le timing ne fait pas tout ?

WS: Le timing est très prisé. Tout le monde essaie de le maîtriser, alors je reste en dehors du jeu dans lequel tout le monde tente de rentrer. Si vous achetez de la valeur et que vous l’achetez trop tôt, comme je le fais très souvent, et qu’ensuite cela descend, vous en achetez plus. Il faut avoir confiance en ce que l’on fait.

Q: Cela demande du courage, lorsqu’une action poursuit sa chute.

WS: Il faut être patient dans ce domaine mais souvent les investisseurs ne sont pas très intéressés par une société sur laquelle vous devez vous asseoir pour une durée de 5 ans.

Q: Quand vendez-vous ?

WS: On a tendance à ce dire : « Oh, le truc a grimpé de 50%, récupérons notre profit ». Quand j’achète une société, j’ai déjà une idée approximative de quand je souhaite la vendre. Mais lorsque vous suivez la société pendant 5 ans – je dirais que notre durée moyenne de détention est de 4 ans -, et que les choses ont évolué positivement, cela peut changer vos points de repères.

Q: Par exemple ?

WS: Nous avons une société que j’ai achetée il y a 14 ans et qui s’appelle « Western Pacific Industries ». Ils avaient beaucoup de problèmes : ils ont eu des chemins de fer et ainsi de suite. L’action cotait autour de 6$. Personne ne semblait en vouloir. Et bien, ils ont acheté une compagnie appelée « Veeder-Root » en 1974 et cela a vraiment commencé à fonctionner. Le cours est monté, et monté, en 79 ils ont payé un dividende en cash de 23 $. Quelques jours avant le paiement de ce dividende exceptionnel l’action cotait à 112$ et demi. La direction a fait un très bon travail et il n’y a avait pas de raison pour vendre la société juste parce que j’avais fait un gros profit.

Q: Qu’est ce que cela vaut alors ?

WS: Et bien je pense qu’elle vaut plus que ça, alors je l’ai gardé. Ceci dit, ce cas est plus une exception qu’une règle.

Q: Quand avez vous monté votre propre affaire ?

WS: En 1955, Graham a dit qu’il allait prendre sa retraite. Il partait en Californie. Je pense qu’il en avait marre. J’ai dit « si il prend sa retraite, je crée ma propre affaire ». Alors je me suis trouvé 19 partenaires qui ont mis chacun 5 000 dollars. Un type a mis 10 000 dollars.

Q: C’est tout ?

WS: La somme récoltée est un peu pathétique en y repensant. Maintenant vous voyez des gars dire : « je ne commence pas un partnership à moins de 10 millions de capitaux sous gestion ». Les gens me faisaient confiance, alors nous avons commencé. Et j’ai vraiment construit à partir de ça. J’aime rester modeste. D’ailleurs, cette interview avec vous, je ne sais pas si c’est une bonne idée.

Q : Nous ne mordons pas.

WS: J’aime ce que je fais et j’aime travailler avec mon fils, nous nous amusons. Et je pense que je l’aide bien. Je ne veux vraiment pas trouver un tas de gens riches et gérer leur argent. Ces personnes n’ont pas besoin de moi, ils peuvent le faire eux-même ou engager toutes sortes de personnes pour le faire. Mais les clients que j’ai, c’est ma famille. Ils ont besoin d’aide.

Q: Et vous avez bien fait ça pour eux, juste en achetant et en vendant des actions.

WS: Je suis un investisseur passif. Il y a des gens très agressifs, ils essayent d’acheter la société en entier. Nous achetons juste quelques actions et si elles arrivent à un prix que nous pensons raisonnable, nous la vendons et nous passons à autre chose. Graham fait le point dans son livre où il dit : « vous achetez des actions comme vous achetez des fruits et des légumes, pas comme si vous achetiez du parfum ». Vous cherchez la valeur.

J’essaie de mettre en pratique cette idée jour après jour, je n’ai pas la télévision financière dans mon bureau.

Q: Non ?

WS: Non. Je peux lire les journaux et il y a un bureau à coté où je peux aller et la regarder, mais j’essaye de rester essentiellement en dehors des émotions du marché. Le marché est un endroit très émotionnel qui nourrit la peur et l’avidité. Des faiblesses que nous avons tous. Juger objectivement est très difficile. Savoir quand vendre, prendre la décision de vendre est la chose la plus difficile à faire. Acheter est devenu difficile aussi. Si je peux dire, Warren Buffet n’a pas aidé. C’est un de mes amis, mais avec toute la publicité sur l’investissement dans la valeur qu’il a fait – c’est devenu une chose très populaire. Beaucoup de gens investissent vraiment dans la valeur au lieu de seulement en parler et de faire autre chose. Alors, c’est devenu de plus en plus difficile.

Q: De trouver des sociétés méconnues sous évaluées ?

WS: C’est exact. Tout le monde les recherche et il y a beaucoup d’argent à ce faire avec ces sociétés.

Q: Où trouvez vous encore des sociétés sous évaluées ?

WS: Les sociétés cotant sous leurs fonds propres ont disparu. Et évidemment, quand vous avez beaucoup d’argent à investir, vous n’achetez pas des petites compagnies parce que vous ne pouvez pas y investir suffisamment et beaucoup de petites compagnies sont étroitement contrôlées, de toute façon.

Q: Que pouvez vous achetez alors ?

WS: Il nous est arrivé d’avoir Stauffer Chemical dans notre portefeuille. Quand je l’ai acheté, il y a quelques mois de cela, quelqu’un a dit : « Oh, comment peux-tu investir dans ce genre de compagnie ? L’agro-chimie c’est un mauvais business ! » – et j’ai répondu : « Ouais, mais ils ont de bons chiffres tout au long de l’année. Ils ont des problèmes maintenant, mais … ».

Q: Et cela a marché ?

WS: Oui, l’action est montée un petit peu et j’ai remarqué qu’on la vendait pour 21 $. Soudainement, ils ont annoncé qu’ils liquidaient la société à 28$. Alors est ce que l’action valait 21$ ou 28$ ?

Q: Dites nous.

WS: Le marché disait que ça valait seulement 21$ parce que leurs bénéfices n’étaient pas très bons. Elle payait un bon dividende et évidemment elle valait plus que ça. Et le fait que la prise de contrôle était faite au niveau du marché, (OPA) l’a rendu plus vulnérable. Je pense que la direction a compris qu’elle n’avait pas d’autres choix et a décidé de faire affaire. Stauffer était vraiment une bonne compagnie et en quelques années, la direction aurait travaillé de manière satisfaisante. Le marché a juste accéléré les choses, c’est tout.

Q: A combien l’avez vous acheté ?

WS: Mon cout moyen est autour de 19$. Pour nous, un gain aussi rapide n’est pas habituel, j’en suis désolé.

Q: Mais vous avez saisi l’occasion ?

WS: Ouais, je dois en parler à mon fils. Il pourrait dire : « Nous n’apportons pas nos actions » mais parfois, vous vous dites « attendez, les choses peuvent aussi tourner mal ». Je pense que notre plus grosse position est Northwest Industries. J’étais vraiment ravi qu’ils distribuent Lone Star Steel : ils allaient prendre 50 dollars la part, tout était génial. L’action est montée à plus de 60 dollars. Soudainement, l’affaire est tombée à l’eau et les actions ont été vendues à 53 dollars. Je pense que c’est une bonne compagnie, et je pense qu’il y aura d’autre affaire.

Q: Donc vous n’êtes pas déçu de ne pas avoir vendu ?

WS: C’est un cas ou vous auriez pu vendre à 60 $, faire un gain et passer à autre chose. Au lieu de cela, nous avons dit : « nous allons attendre jusqu’à ce que cette affaire soit conclue ». Il s’est avéré que nous avons fait un mauvais calcul. Parfois vous voulez trop jouer au plus malin. Mais c’est la loi des moyennes : parfois les affaires ne marchent pas.

Q : A quel niveau avez vous acheté vos actions North-West ?

WS: Attendez voir, je les ai depuis plusieurs années. Je pense que notre prix moyen est de 40 dollars. Ce n’est pas un coup incroyable mais passez de 40 à 60 dollars n’est pas mal non plus vous savez.

Q : Combien d’argent gérez-vous maintenant ?

WS: Je dirais approximativement 45 millions de dollars.

Q: Assez peu, bien que suffisant pour avoir une certaine souplesse de gestion ….

WS: Je n’ai jamais pensé avoir autant d’argent. Vous savez, vous dite peu – Ben Graham avait 5 millions de dollars dans Graham-Newman Corp. Il a commencé son business qui avait 10 millions de dollar appelé Newman & Graham et il a écrit aux partenaires quelque part aux alentours de 53, « nous ne pouvons vraiment pas utiliser tout cet argent, reprenez en », c’est drôle. Aujourd’hui, 45 millions de dollars ça a l’air d’une petite somme. Je n’ai jamais pensé à eux en ces termes. Avec les intérêts composés, l’argent augmente et l’argent est réinvesti. Si vous vivez assez longtemps, vous finissez avec un joli chiffre !

Q: Pour le moment, vous avez investi dans combien d’actions ?

WS: Nous n’investissons pas la même somme d’argent dans chaque action. Si vous aimez une action comme Northwest Industries, vous y investissez beaucoup d’argent. Mais nous pouvons acheter quelques actions, nous mouiller les pieds et avoir un « sentiment ». Parfois, si vous ne détenez pas l’action que vous suivez, vous n’y portez pas assez d’attention. Ensuite, aussi, nous vendons des actions sur une échelle. Parfois, nous en vendons quelques unes, et ensuite l’action flanche et nous sommes coincés.

Q: Que voulez-vous dire?

WS: Parfois, nous faisons face à des situations où nous ne vendons pas du tout. Alors nous avons plus d’actions que nous le voudrions mais je suis à l’aise de les détenir. Ensuite, évidemment, vous êtes dans la situation où vous achetez des actions, il vous semble que c’est une bonne valeur et enfin vous voyez des avantages que vous ne réalisiez pas avant.

Q : Avez-vous ajouté des éléments à l’approche de Graham à travers les années ?

WS: À l’ origine, j’aimais juste l’idée d’acheter des fonds de roulement net (net-nets). Je pense que la première action que j’ai achetée était « Fownes Brothers Gloves ». En 1946 elle cotait à 8 ou 9 $ avec un book value de 2$. Ensuite, au fil des ans, ils se sont développés. Ils avaient alors des fonds propres de 6 ou 7 dollars l’action et était vendu à 3 dollars. Ceci est typique : les gens n’ont pas tendance à vendre leurs actions quand il y a de la valeur.

Q: Peut-être pourriez vous mieux définir une une action valant sa valeur d’actif net net ?

WS: Supposez que les actifs courants d’une compagnie sont de 10 millions de dollars, les passifs courants sont de 3 millions de dollars. Il y a 7 millions de dollars d’actif net. Et, disons qu’il y a 2 millions de dollars de dettes. Retirer les. Donc, il a 5 millions de dollars d’ajustements de l’actif net. Et disons qu’il y a 100 000 parts, donc ils ont 50 dollars l’action d’actif net. Maintenant, si cette action était vendue à 30 dollars l’action, ce serait vraiment intéressant.

Q: Mais il doit y avoir des problèmes.

WS: Oui, à ce stade les affaires vont mal, voire c’est une affaire moribonde. Que faites-vous ? Et bien vous investissez, c’est ce qui est arrivé à Cleveland Worsted Mills.

Q: Cleveland quoi ?

WS : Cleveland Worsted Mills, ils étaient dans une mauvaise passe mais ils avaient beaucoup de cash. Je leur ai parlé directement au téléphone. Ils m’ont dit : « nous avons beaucoup de possiblité : nous pouvons acheter une autre compagnie, nous pouvons tout liquider, nous pouvons faire un appel d’offre, nous pouvons juste continuer ce que nous faisons ». En plus, la direction possédait beaucoup d’actions et ils n’allaient pas tout jeter par les fenêtres.

Q: C’est toujours la grande question : « Les actionnaires vont-ils voir un jour ces actifs se réaliser ? »

WS: Beaucoup de gens ont fait de terribles erreurs de ce point de vue. C’est la raison pour laquelle vous n’investissez jamais tout votre argent dans une seule société. Mais les dirigeants de Cleveland Worsted Mills possédaient de nombreuses actions et je suppose qu’ils ont senti que la meilleure chose à faire était de liquider. C’est ce qu’ils ont fait. Ceci dit, cette situation est inhabituelle. La plupart des compagnies ne sont pas mise en liquidation, mêmes si ce ne sont pas de bonnes affaires. Dans ce cas, ils ont fait la chose la plus raisonnable. Mais les sociétés n’agissent pas toujours dans votre intérêt et vous devez garder cela à l’esprit. Les directions, vous savez, pensent toujours à elle-même en priorité. Cela dépend aussi des actionnaires. Un point important en investissement : essayez d’investir sur les bonnes personnes. Vous n’avez pas à être intelligent et les dirigeants n’ont pas à être les gars les plus intelligents du monde mais espérez au moins qu’ils soient honnêtes.

Q : Walter, où trouvez vous les sociétés sous évaluée aujourd’hui ?

WS: Et bien aujourd’hui, nous regardons la valeur comptable qui est un peu en dessous de nos standards parce que les valeurs comptables ont des bons et des mauvais aspects. Vous regardez l’histoire de la compagnie et voyez où elle se situe, ce qui est arrivé à travers les années.

Q: Qu’est ce qui est bien et qu’est ce qui est mauvais à propos des valeurs comptables ?

WS: La valeur comptable est le total des actifs de la compagnie moins le total des passifs. Et évidemment, beaucoup de compagnies ont de nombreux actifs dans leurs installations et des équipements. Est-ce qu’il s’agit d’une vieille installation ou d’une nouvelle ? Je vous donne un exemple d’une compagnie que nous possédons. Ce sont les stocks qui, je pense, ont une bonne valeur, mais je n’ai absolument aucun sentiment au niveau du timing à leur propos.

Q: Allez dites-nous !

WS: Elle s’appelle Potlatch et c’est une compagnie forestière sur la cote Ouest. Rien de spectaculaire mais elle possède beaucoup de bois et je pense que le bois, en stock vaut plus que le prix inscrit au bilan. Maintenant, il y a quelque chose qu’il faut prendre en compte, il faut voir combien d’argent a été investi dans leur installation et ainsi de suite. Un autre inconvénient, du point de vue de certaines personnes, c’est que la direction possède 40% des actions. Alors, beaucoup de gens disent : « Oh, je ne veux pas de ça, ce n’est pas assez liquide ». Mais d’un autre coté, la direction a tout intérêt à voir la société grandir et avoir du succès.

Q: Intéressant.

WS: Vous ne devez pas juste regarder la valeur comptable. Vous devez regarder ce que vaut la compagnie, en cas de vente. Même si elle ne va pas être vendue. Qu’allez-vous recevoir par rapport à votre investissement ? Maintenant, c’est un exemple d’une compagnie qui cote au-dessus de sa valeur comptable mais c’est une société de meilleure qualité. C’est Old Corn Products RC. fining Co., CPC International. Je ne sais pas si vous connaissez le beurre de cacahuète Skippy ou les spaghettis Mazola et Muller ?

Q: Je n’y ai jamais touché ….

WS: Mais ce sont de bons produits de consommation. À la base, j’aime les sociétés qui vendent des produits alimentaires. Mon problème est qu’aujourd’hui, vous les payez trop cher. Ils ont été découverts par les investisseurs, c’est donc plus délicat. CPC n’est pas la société la moins chère du monde mais c’est une bonne valeur. Elle a une valeur comptable de 27 dollars et il y a un bénéfice de 4 dollars l’action et elle se vend à 40$. Le dividende est à 2,2 dollars. Elle est donc vendue à 10 fois ses bénéfices. Vous ne pouvez pas espérer faire un « gros coup » avec cet investissement mais c’est une belle affaire qui a des assises, qui ne va pas dans tous les sens. Quel est le risque de baisse ?

Q: Dites le nous.

WS: Les cours n’ont jamais vraiment décollé, donc peut-être que vous avez perdu de l’argent si vous ne l’avez pas vendu – mais le risque est d’une certaine manière limité. Evidemment, ils ont des problèmes. Ils font des affaires en Amérique Latine mais ils ont de bons produits. Donc si vous en achetez, vous pouvez espérer, à un moment, que la situation financière ira en s’améliorant.

Q: Quelle est votre prix cible ?

WS: Je dirais 60$ peut être, ou 55 $, quelque part dans cette zone. Mais c’est aussi un prix où vous pouvez vendre et empocher l’argent.

Q: Pourquoi empocher si vite ?

WS: Si le marché est très bas, je dirais : « Bien, CPC n’est probablement pas une bonne société. Car si le marché est bradé, vous voulez quelque chose avec un peu plus de répondant ou de potentiel ». Dans un marché comme le notre qui n’est pas bon marché, je ne voudrais pas dire qu’il est trop cher, parce qu’il ne l’est pas, c’est un prix raisonnable, même si le risque de baisse est réel. CPC est évidement risqué dans un marché en baisse, même si j’ai l’impression qu’elle pourrait mieux résister et pourtant je me sens à l’aise avec ça. Si le marché s’effondre, et bien, il faudra vendre, assumer le prix que l’on en tirera et acheter quelque chose qui descend beaucoup plus.

Q: Comme quoi ?

WS: Stauffer Chemical était bas – il y a deux ans, l’action se vendait à 30 dollars. Puis elle est descendue à 16$. C’est une grosse chute. Notre prix moyen est de 19$, donc nous ne l’avons pas achetée au plus bas. Mais comparé à 28 ou 30$, ce n’est pas mal. Beaucoup de gens regardent les bénéfices et le potentiel de gain. Je ne veux pas rentrer dans ce jeu. Ce n’est pas la peine d’essayer de rivaliser avec les grands analystes des maisons de courtage avec toutes leurs connexions et toutes leurs informations. Des infos parfaitement légitimes ; ils vont visiter les sociétés, ils parlent aux concurrents – c’est une chose qui prend beaucoup de temps mais seule une grosse organisation peut se le permettre.

Q: Donc vous analysez juste les rapports financiers des sociétés ?

WS: Oui, c’est la base pour essayer de comprendre ce que vaut la société et n’investir que si nous pensons que le prix est raisonnable. Vendre est plus difficile parce qu’il est plus difficile de savoir jusqu’où le cours peut monter. Quand vous vendez vous n’aimez pas beaucoup racheter l’action par la suite. Je pense que nous avons acheté « Longines Wittnauer » pour 10 dollars ou 11 dollars l’action. C’est monté à 20 dollars et je me suis dit : « Oooh. C’est un bon prix » et j’ai vendu … Le cours est ensuite monté à 200 dollars…

Q : Ah, Bon.

WS: J’ai eu quelques Clark Oil à 9 $ et je les ai vendues à 27$ et après c’est monté à 260 $. On regrette vraiment ce genre d’occasion manquée ! Mais j’ai pensé que 200% de profits c’est plutôt pas mal. Je n’ai pas été capable de comprendre le potentiel de cette société.

Q: Mais ces gros coups sont arrivés dans un vrai marché haussier, n’est ce pas ?

WS: C’est vrai. Ils ont été faits dans les marchés haussiers de 1968 ou de 1972, ce qui n’était vraiment pas de bons marchés pour nous. Certaines choses ont décollé et crevé le plafond et je n’étais pas investi dessus. C’est la vie. Nous ne voulons pas faire comme les autres investisseurs. Nous faisons juste des investissements avec lesquels nous nous sentons confortables, Edwin et moi.

Q: Quand savez-vous qu’il faut vendre ?

WS: C’est le plus difficile. Prenons le cas de Clark Oil. A 27$, l’action avait triplé et il n’y avait que des stations essence dans le Midwest. Ils ont vendu de l’essence pour quelques pennys en moins que la concurrence. L’homme qui était au commande était vieux et qu’allait-il faire de cette affaire à terme ? Les grosses compagnies concurrentes auraient très bien pu baisser également leur prix. Donc, devant ces incertitudes, j’ai vendu les actions de cette société et je vous ai dit ce qui s’est passé.

Q: Quel est votre opinion sur les pétrolières aujourd’hui ?

WS: Les grosses compagnies pétrolières valent surement plus que ce qu’elles ne se vendent. Je veux dire Texaco vaut surement plus que 35 ou 36 dollars. Les gens pensent : « Oh, cela ne peut pas être pris en compte », alors ils ne veulent pas débourser plus. Mais la société paye 3 dollars de dividende et il y a beaucoup d’actifs. Les gens sont inquiets à propos du prix du pétrole dans le futur. Il y a beaucoup de raisons pour lesquelles nous n’investirons jamais dans ce type de société mais ce n’est pas nécessairement un mauvais investissement car c’est une grosse société et vous ne pouvez pas facilement concurrencer ce qu’elle vend.

Q: Quel est votre objectif de cours ?

WS: Si Texaco monte à 45 dollars c’est un beau profit de 10 points. Mais lorsque ça monte comme cela, vous commencez à penser : « Bien, pour quelle raison est-ce que je devrais vendre puisque cela monte ? ». C’est pour cette raison que c’est plus difficile de savoir quand vendre que quand acheter.

Q : Walter, quelles sont les autres valeurs que vous avez dans le viseur dans le marché actuel ?

WS: Je vous les ai données. C’est tout !

Q: C’est tout ?

WS: Je ne pense pas que le marché est assez « cheap » pour qu’il y ait suffisamment de choses à acheter pour le moment. Même si je vais investir sur ce qui se présente. Je vous en donne une de plus qui me semble intéressante : Zellerbach.

Q: Autour de 34$, Crown Zellerbach n’est pas vraiment bon marché.

WS: Mais c’est une bonne valeur. Vous savez Jimmy Goldsmith s’y intéresse et la direction essaye de le tenir à l’écart.

Q: Quelle est la valeur de ses fonds propres ?

WS: Oh, les fonds propres sont autour de 34 $ mais cela vaut probablement plus… avec toutes leurs réserves de bois et tout le reste.

Q: Vous pensez que Jimmy Goldsmith va gagner ?

WS: Je n’ai pas vraiment d’opinion sur cela – il ne gagnera probablement pas parce qu’ils ont rendu une victoire difficile. Mais à la base, toutes ces sociétés ont des actifs.

Q: Avez-vous d’autres exemples ?

WS: Nous essayons d’investir, dans l’industrie lourde sur des sociétés qui ont des problèmes. Northwest Industries et Lone Star Steel sont des sociétés qui sont habituées à gagner beaucoup d’argent mais plus personnes ne semble en vouloir. Ce sont de très bonnes sociétés dans un secteur en difficulté. Nous essayons d’entrer dans ce genre de chose. Par contre, je ne veux pas être investi dans l’industrie des ordinateurs ou un secteur similaire parce que je ne comprends pas vraiment ces sociétés. Il y en a tellement et elles semblent toutes avoirs les mêmes noms : Computer Land.

Q : Vous ne pensez pas qu’il y a quelques bonnes sociétés maintenant dans la haute technologie ?

WS: Je ne comprends pas la haute technologie. Je suis sûr qu’il y a probablement quelques bons achats à réaliser car de nombreux titres de ces sociétés ont baissé mais si vous n’ y connaissez rien, c’est mieux de ne pas s’impliquer.

Q: Dans quoi d’autre êtes-vous ?

WS: Nous avons eu une société qui a rencontré pas mal de problèmes. C’est Northwestern Steel & Wire. Northwestern Steel avait de beaux capitaux propres. L’entreprise marchait bien avec de beaux chiffres au bilan mais ils sont rentrés tout seul dans les ennuis maintenant. Et je ne sais pas s’ils seront capables de s’en sortir. Peut être que les choses finiront pas s’arranger.

Q: Qu’est ce qui pose problème ?

WS: C’est la faute du personnel mais aussi de la direction. Le personnel parce qu’il réclame des salaires élevés et la direction parce qu’elle le leur donne et le répercute sur les clients. À présent, ils ont des problèmes avec la concurrence japonaise. Je suis d’accord avec beaucoup d’idées de l’administration Reagan mais je voudrais les voir mettre plus de taxes sur les produits japonais. Je vous parie que les japonais vont rapidement accepter nos produits dans leur pays. Je suis en quelque sorte furieux que les japonais aient envahi le marché américain depuis quelques années. Car je pense que les industries de produits de base sont importantes pour l’Amérique.

Q: Avez vous beaucoup d’espoir pour Northwestern Steel & Wire ?

WS : Je ne sais pas. Les actions ont chuté fortement. Les travailleurs le savent, c’est à leur avantage de travailler aussi bien qu’ils le peuvent. Northwestern Steel & Wire a dépensé beaucoup d’argent dans les installations et je pense que ces gens veulent réussir. Mais il y a aussi une compétition injuste de la part des pays du Tiers Monde.

Q: Donc vous n’achetez pas plus d’actions Northwestern Wire ?

WS: Non. Nous n’achetons plus rien pour le moment en fait. Et nous n’avons pas de profits avec Northwestern Steel & Wire, aujourd’hui. Il y a des problèmes. Je ne peux dire que ça. D’un autre coté, je pense qu’il y a beaucoup de valeur dans cette société. Et Il pourrait aussi y avoir des fusions dans l’industrie de l’acier.

Q: Quel est la valeur de Northwestern ?

WS: Plus que le prix offert par le marché. Beaucoup d’impondérables existent. Ce n’est pas une société qui va être liquidée, c’est une société qui est dans la continuité. On va voir comment les choses évoluent. Ceci dit, si j’avais eu conscience qu’ils rencontreraient des tas de problèmes, je ne l’aurais probablement pas acheté la première fois !

Q: Qu’est ce que vous possédez d’autres ?

WS: Eh bien, nous avons quelques Xerox. Le cours est monté un peu, Xerox a eu aussi des problèmes mais il y a beaucoup de cash maintenant et nous avons aussi Union Carbide. Ces compagnies ont beaucoup d’actifs, mais aussi des problèmes. Comment vont-ils résoudre ces problèmes ? Je ne sais pas. Mais le public ne semble pas aimer acheter des problèmes. Prenez le cas d’Union Carbide. C’est une bonne société value. Mais ils ont eu un terrible accrochage à Bhopal. Ca n’arrive qu’une fois dans une carrière d’investisseur. Vous achetez une société puis quelque chose arrive et le cours est flingué par le marché. Toutefois, ça ne change pas vraiment notre estimation de la société, juste la vision qu’en ont les autres investisseurs.

Q: Xerox a été sur la liste des malades pendant longtemps, très longtemps.

WS: Rétrospectivement, la direction n’aurait pas dû acheter Crum & Forster. Bien qu’ils aient pu penser que cela stabiliserait les activités. L’inconvénient de la croissance externe, c’est que lorsque une grosse société achète, elle paie un joli prix pour ce qu’elle va obtenir. Si vous êtes du coté qui reçoit, c’est super. Mais si vous achetez une société et payez un très gros prix et qu’ensuite vous avez un tas de problèmes, c’est désastreux. Evidemment, une société ne va pas se vendre si elle pense que le prix est trop bas. Alors, la société qui achète a intérêt à être tout à fait certaine qu’elle achète une bonne valeur par rapport à ce qu’elle paie. C’est pourquoi je ne me sens pas un bon acheteur de société : je préfère être le type à l’autre bout.

Q: Qu’est ce qui vous fait penser que Xerox est une société value ?

WS: C’est une société de haute technologie et je ne devrais vraiment pas y être impliqué, mais elle paie 3 dollars de dividende. C’est un bon dividende. Elle possède aussi un énorme cash-flow et je ne sais pas ce qu’ils vont en faire. Mais je suppose qu’ils ne vont rien faire d’idiot … même s’ils ont fait des idioties par le passé.

Q: Donc c’est en quelque sorte un investissement de conviction ?

WS: Oui et je ne devrais vraiment pas être impliqué dans un affaire de conviction mais le problème c’est qu’il n’y a pas autant d’actions bon marché qu’il devrait y en avoir.

Q: Pourquoi ne pas juste garder du cash ?

WS: Nous n’avons jamais vraiment fait ça. Nous avons toujours été complètement investis. Ce qui peut être bien et pas bien, c’est psychologique. Je trouve que je me sens mieux lorsque je suis investi complètement plutôt que d’amasser du cash.

Q: Qu’avez-vous encore en portefeuille ?

WS:Je vous en ai déjà donné pas mal. Nous avons Florida East Coast Industries.

Q: C’est un nouveau nom !

WS: Nous avons payé un peu moins que le prix actuel, je ne recommande donc à personne d’acheter Florida East Coast Industries maintenant. Ils ont beaucoup d’immobilier en Floride. C’est un cheval que je monte parce que je pense qu’il y a de la valeur là dedans mais je ne peux vous dire quand cette valeur se réalisera. Et il y a un risque si les choses ne fonctionnent pas convenablement, peut être que je vais perdre beaucoup.

Q: Vont-ils jamais vendre cet immobilier ?

WS: Tôt ou tard, ils devront faire quelque chose avec cet immobilier. Ils ne donneront sûrement pas aux actionnaires un dividende spécial. Ils sont pour l’instant sur un projet très rentable et il pourrait l’acheter, même si St. Joe Paper le contrôle mais je peux me tromper. Donc je voudrais en posséder même si je ne recommanderais à personne d’en acheter.

Q: Il cote à combien ces jours-ci ?

WS: Autour de 40$.

Q: A quel prix l’avez vous acheté ?

WS: Les dernières que j’ai achetées étaient autour de 6$. Nous n’avons pas acheté l’action bon marché. Mais j’aime diversifier et je n’ai pas d’actions de foncières.

Q: Walter, avez vous déjà tâté les options ou quelque chose du genre ?

WS: Ne jamais acheter une option – mais, il ne faut jamais dire jamais. Je l’ai fait une fois. Le marché était, je pense, très bas, et j’ai achetez une option sur indice. Mais J’ai ensuite décidé de ne jamais plus refaire ça. Je ne vends pas de short, je ne fait rien avec des futures car ce sont des produits exotiques qui peuvent être bien pour les traders. Mais Je ne pense pas que c’est bien pour nous.

Q: Vous n’avez jamais préféré des options à des actions dans votre portefeuille ?

WS: Exact. Parce que cela me glace le sang. Si le marché monte, je ne peux rien faire avec cela. J’aime la manœuvrabilité et traiter avec des options, c’est une distraction. C’est la vie, vous devez savoir vous fixer des limites.

Q : Nous avons l’impression que vous avez une vue pessimiste sur la direction du marché cette année ?

WS: Je n’ai pas d’opinion sur le marché. Graham avait l’habitude d’avoir cette théorie : s’il n’y avait pas de société cotant sous leur valeur d’actif net-net, cela voulait dire que le marché était trop haut.

Q: Pourquoi ?

WS : Parce qu’historiquement, quand il n’y a pas de société cotant sous leur valeur d’actif net, le marché s’effondrait. Cela a marché plutôt bien jusqu’en 1960 mais ensuite le marché a continué à grimper. Alors cette théorie est tombée à l’eau. Je dis maintenant, et plus simplement, que s’il n’y a pas d’actions cotant sous leurs fonds propres, c’est que le marché n’est pas bon marché. Si c’était très bon marché, il y aurait plein d’actions cotant autour de leurs fonds propres. D’un autre coté, je ne pense pas que le marché est surévalué. Car si le marché était surévalué, je ne posséderais aucune action.

Q: Mais vous avez dit n’avoir jamais choisi la solution du cash.

WS: Je ne l’ai jamais fait. Il y a toujours une première fois. Je veux dire que si le marché devient vraiment fou et que vous vous dites : « je dois juste vendre, les prix sont insensés ». Xerox est à 125 $, ce genre de chose. Mais je n’ai jamais été dans cette position jusqu’à présent et je ne vois pas de raison que cela arrive. Nous continuons à nous battre pour essayer de trouver des actions à bas prix. C’est juste un peu plus compliqué.

Q : Il y a de plus en plus d’investisseurs « value ».

WS: D’une certaine manière c’est effrayant, le fait est que beaucoup d’investisseurs sont concentrés sur l’approche de Graham et tous ces gens écrivent, en plus. Que disent-ils sur la première de couverture du Time ou du Business Week ? C’est une indication et il va falloir faire attention …

Q: Vous êtes sain et sauf, Walter, Merci.

<< Walter Schloss (8/9) : 28/08/1916 – 19/02/2012

>> Chris Browne (1/4) : dites moi qui vous fréquentez, je vous dirai qui vous êtes