Il était plus que temps de vous présenter le père fondateur de l’investissement value (ou « investissement dans la valeur » en bon français).

Oui, ami(e) lecteur (trice), nous vous avons parlé de Walter Schloss, de Warren Buffett, de Christopher Brown, de Martin Whitman, de Seth Klarman ou de Scott Barbee. Notre ami Ben nous a présenté « Beating the Street » de Peter Lynch. Nous avons publié une interview de François Badelon.

Bref, nous vous avons présenté tous les investisseurs passés ou présents qui nous inspirent, qui nous ont permis de développer notre style et même, osons l’exprimer, que nous admirons (sur ce dernier point, nous tentons de nous soigner afin d’éviter toute « gouroutisation » et il semble que l’ensemble de l’équipe soit en bonne voie de guérison).

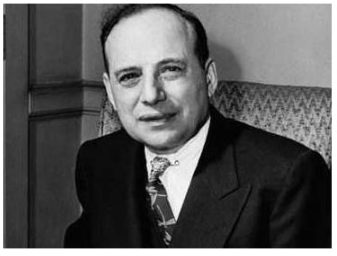

Mais il est un investisseur que nous avons toujours injustement snobé … oui, sur ce blog intitulé à l’origine « Les daubasses selon Benjamin Graham », nous ne vous avons encore jamais parlé de… Benjamin Graham. Le seul, l’unique, l’original…

Nous allons de ce pas, remédier à cette omission.

Présentation

Benjamin Graham est né le 8 mai 1894 à Londres de parents juifs. Lorsqu’il a un an, sa famille émigre à New York. Son père, importateur de porcelaine, voulait ouvrir une succursale aux Etats-Unis mais il décède très tôt. Sa famille (sa mère et ses deux frères) vit alors dans une relative précarité : la petite entreprise familiale fait faillite et la « matriarche » achève de consumer le patrimoine familial lors de la crise de 1907.

Heureusement, la famille est recueillie par un oncle de Graham relativement prospère, ingénieur et consultant auprès de grosses sociétés. Celui-ci aura une influence importante sur la personnalité du futur « père de tous les investisseurs value« .

Malgré sa petite taille et son apparence chétive, Graham excellait dans les épreuves sportives : il remporta d’ailleurs une course-relais dans laquelle il faisait équipe … avec Jérôme Newman, son futur associé, et le frère de celui-ci.

Doué comme son oncle pour les mathématiques, le jeune Ben excelle dans ses études et ce, malgré le fait qu’il exerce divers petits boulots à temps plein pour subvenir aux besoins de sa famille. Il lisait indistinctement en français, en grec et en latin.

Il est diplômé de l’université de Columbia en 1914. Dans la foulée, il entre dans une société de courtage en bourse où il est coursier. Son premier succès boursier est obtenu très tôt, lorsqu’il achète des actions d’un conglomérat minier mis en liquidation : Graham avait calculé que la somme des différentes parties présentait une valeur bien supérieure au cours de bourse.

Six ans plus tard, il devient associé au sein du cabinet et obtient très vite un revenu annuel de 500 000 dollars, énorme pour l’époque.

En 1926, il crée un fonds d’investissement en s’associant avec Jerome Newman. Au cours des 30 années qui ont suivi, ce fonds a généré un rendement annuel moyen de 17 % : 1 000 dollars investis dans le fonds sont devenus, par le miracle des intérêts composés, 111 000 dollars.

En 1928, il commence à enseigner l’investissement dans la valeur à la Columbia Business School.

Le crash de 1929 lui fait perdre la plus grande partie de sa fortune personnelle mais sa société survit surtout grâce à l’aide de ses amis et la vente de certains biens personnels des associés. Son épouse fut même contrainte de dispenser des cours de danse pour arrondir les fins de mois de la famille. Benjamin Graham tire de précieux enseignements de ce krach et affine encore son approche « value ».

En 1934, Graham écrivit son premier livre, « Security Analysis » en collaboration avec David Dodd. Ce livre est devenu une «bible» pour les investisseurs. Il explique comment un investisseur peut obtenir des rendements satisfaisants s’il est en mesure d’évaluer à peu près une entreprise sur base de ses états financiers.

En 1949 paraît « L’investisseur intelligent », « le meilleur livre jamais écrit sur l’investissement » selon Warren Buffett. Dans cet ouvrage, les lecteurs font la connaissance de Mr Market, de la marge de sécurité et de la différence entre investissement et spéculation. Il y classe les investisseurs en deux grandes classes : défensifs et entreprenants.

En 1968, commencent ce qu’on appellera « les réunions du Graham Group » : à l’initiative de Warren Buffett, une brochette de stars (ou de futures stars) de l’investissement se réunissent autour de Graham : lors de cette première réunion, on retrouve, entre autres, Walter Schloss et son fils, Tom Knapp et Ed Anderson de Tweedy-Browne, Bill Ruane qui fondera par la suite le célèbre fonds Sequoia, Charly Munger, futur co-dirigeant de Berkshire Hataway et, bien évidemment, Buffett himself.

Benjamin Graham voulait que les gens comprennent que l’investissement devait être traité de manière pragmatique. C’est la discipline dans l’approche qui doit rendre les « investisseurs intelligents ».

Il est un ardent défenseur de la systématisation de l’ensemble du processus d’évaluation des entreprises avec le but de trouver les meilleurs rapports « rendement potentiel/risque ».

Tout au long de sa carrière, « le maître de l’Oracle d’Omaha » a été très critique envers les sociétés qui négligeaient la qualité des informations financières. Il était aussi un grand partisan de la distribution de dividendes et se montrait sévère avec les conseillers financiers qui incitaient leurs clients à acheter des sociétés sur bases de leurs perspectives sans tenir compte du prix payé. Si tous ces éléments semblent une évidence aujourd’hui, il faut se situer dans le contexte de l’époque, une période au cours de laquelle personne ne s’exprimait sur l’investissement en actions.

Pour la petite histoire, il semble bien que Graham n’ait pas influencé Warren Buffett que dans son approche de l’investissement. Dans sa vie affective aussi … Ainsi, tout comme son élève, il finit pas vivre séparé de son épouse, sans jamais divorcer, avec une femme plus jeune, une française qui était l’ancienne petite amie de son fils décédé.

Benjamin Graham est décédé en 1976. Il avait 82 ans.

Il laissera au monde de l’investissement un cadre pour penser et il restera pour de nombreuses génération d’analystes financiers, une source d’inspiration intarissable.

Citations célèbres :

« À la bourse tu as deux choix : t’enrichir lentement ou t’appauvrir rapidement. »

«Nous sommes convaincus que si l’investisseur intelligent s’efforce de faire du timing de marché, il finira dans la peau d’un spéculateur et aura des résultats de spéculateur. »

« L’investisseur intelligent est celui qui achète dans un marché baissier quand tout le monde vend et qui vend dans un marché haussier alors que tout le monde achète. »

« À court terme, la bourse est une machine à voter. À long terme, c’est une balance. »

« Même l’investisseur intelligent aura sans doute besoin d’une force considérable pour ne pas tomber dans le piège de suivre la foule. »

« S’il est pratiquement impossible de faire des prédictions valables sur les prix des actions, il est complètement impossible d’en faire pour les obligations. »

« Nous voyons deux sources essentielles de sous-évaluation pour un titre : des résultats courants décevants ou une impopularité prolongée. »

« Tant qu’il n’y aura pas de tests objectifs, quantifiables et suffisamment fiables sur les compétences de gestion, le niveau de compétence des dirigeants d’entreprise restera difficile à évaluer. »

« Tout le monde sait que les fluctuations dans les prix des actions sont trop amples dans les deux directions, souvent dans le marché en général, mais toujours dans au moins quelques actions individuelles. »

« Inutile d’utiliser une balance pour savoir qu’un homme est obèse. »

<< Le rasoir d’Ockam parce que « simplicité » ne veut pas dire « simplet »

Bonjour,

En bonus une vidéo sur Benjamin Graham:

http://www.marketfolly.com/2013/02/rare-video-of-benjamin-graham-his-legacy.html

Et l’interview qu’il donna quelques mois avant sa mort:

http://www.grahamanddoddsville.net/wordpress/Files/Gurus/Benjamin%20Graham/A%20Conversation%20with%20Ben%20Graham%20-%20Financial%20Analysts%20Journal%20-%201976.pdf

Merci Teimour pour ce complément d’informations inédites.

Merci Messieurs pour avoir réparé cet oubli impardonnable !

Un point que je trouve tout à fait extra-ordinaire : alors que son fond généra une perte de -70% sur la période 1929-1932, Ben Graham, meurtri d’avoir fait perdre de l’argent à de nombreuses personnes de son entourage, remboursa tous ses clients jusqu’au dernier centime les années qui suivirent!!!

Totalement impensable aujourd’hui !

Ma citation préférée, à propos de la marge de sécurité :

« Inutile d’utiliser une balance pour savoir qu’un homme est obèse »…

Merci Mr Graham pour tout ce que vous nous avez apporté…

Oui Etienne. Ceci dit, la balance est parfois intéressante pour savoir à quel point le bonhomme est obèse. Nous allons ajouter cette citation dans la liste.

Merci pour cet article et surtout pour ces citations, elles n’ont pas de prix !

Merci l’équipe des Daubasses pour la mention 😉

Je vous rejoints sur l’histoire de la balance… tout est relatif, et la balance permet justement cela… en plus d’apporter une certaine précision non négligeable.

À quand un film au cinéma sur Benjamin Graham? 🙂 Je pense que l’homme n’était pas assez excentrique (comparé à Jordan Belfort par exemple) pour passionner le grand public!

Quelqu’un a-t-il déjà lu « The Einstein of Money: The Life and Timeless Financial Wisdom of Benjamin Graham » sorti en 2012 pour partager un retour? Je suis tenté de le lire et de le résumer sur Bourse Ensemble.

Petite question: pourquoi avoir choisi un tel nom de site pour au final avoir fait une telle impasse aussi longtemps? Ma curiosité personnelle 😉

Ben

Salut Ben,

Nous n’avons lu l’ouvrage que tu mentionnes mais on se réjouit d’en lire un aperçu sur ton blog.

Nous avions appelé notre blog « selon Graham » pour la simple raison qu’à son lancement, nous investissions uniquement dans les « netnet », concept inventé par Benny himself.

Ben,

J’ai lu également the Einsiten of Money.

J’ai beaucoup apprécié l’alternance de passage purement biographiques et d’explications des concepts centraux du value investing.

Je pense qu’il y a largement de quoi faire un livre tant on a l’impression qu’il a eu 9 vies, comme les chats…

bonjour

pourquoi tous ses grands investisseurs sont ils des hommes du passe

n ya til plus maintenant de grands investisseurs?

ou l epoque ne permet elle plus que la speculation?

a part les daubasses bien sur!!!!

Bonjour Jean Pierre,

Plusieurs des investisseurs cités dans l’article sont encore de ce monde : Christopher Brown, Warren Buffett, Donald Smith, Seth Klarman, …

En fait, il est plus aisé de reconnaître un Grand investisseur sur une période qui permet de juger de sa performance : 10 ans, 20 ans, … voir 30 ans ! Et après plus de 30 ans d’investissement, il arrive que les investisseurs en question ne soient plus de ce monde.

Merci de nous mettre dans la liste … mais attendez encore 25 ans pour cela ! 😉

Quid de Charlie T.Munger ! Ce dernier très (trop) souvent éclipsé par l’ombre de Warren mérite qu’on s’y intéresse. En effet, il n’est pas innocent à la réussite de Buffet, d’après Buffet himself !!

Bonjour Perret,

L’alter ego de Buffett est certainement un très grand investisseur mais sa philosophie d’investissement est bien trop éloignée de la nôtre pour qu’il puisse trouver sa place sur notre blog.

Il y a d’ailleurs un très grand nombre d’investisseurs qui ont généré de la surperformance sur une longue, voire une très longue période et que nous n’avons jamais mentionné ici : Philip Carret, Shelby Davis, John Templeton, Anthony Bolton, Joel Greeblatt, Jim Roger, Salem Abraham, Marc Faber, Felix Zulauf ou Mark Walsh. Et la liste n’est pas exhaustive …

Tous ces investisseurs ont généré des performances comparables ou supérieures à celles générées par Munger durant la période ou il investissait seul ou, des performances un peu moindre mais sur une période beaucoup plus longue.

Mais leur approche de l’investissement est vraiment trop éloignée de la nôtre pour que nous leur offrions une place qu’ils méritent certainement sur d’autres blogs plus généralistes ou plus proches de leur méthode.

Bonjour l’équipe de Daubasses,

Je constate que vous resté fidèle à votre ligne de conduite et cela est tout à votre honneur.

Cordialement

Bonjour l’équipe des daubasses,

Tout d’abord félicitations pour votre blog. Vous citez le livre de Ben GRAHAM Security analysis comme une « bible » pour les investisseurs.

Existe t il une version française? (je n’arrive pas à en trouver)

Et si non, comment se fait il, selon vous, qu’un livre d’une telle importance (car à la base de la philosophie d’investissement de Warren BUFFET) ne soit pas disponible en français?

Cordialement

Bonjour Thomas,

Nous n’avons pas connaissance d’une version française de Security Analyst. Quant aux raisons de ce manque … nous supposons que c’est la loi naturelle de l’offre et de la demande, la demande pour une telle édition étant sans doute jugée trop faible pour couvrir les coûts engendrés … mais peut-être que, grâce, entre autres, à notre blog, la demande explosera un jour permettant à un éditeur de « risquer » une traduction française 😉

Pour information le livre Security Analysis de Benjamin Graham sera bientôt disponible en français.

Source :

http://www.boursetrading.info/Security-Analysis–le-livre-reference-de-Benjamin-Graham-traduit-en-francais_a29016.html

Bonjour à toute l’équipe!

Je viens de découvrir votre blog, et bravo pour tout ce travail! Beaucoup de très bonne réflexions partagées dans la bonne humeur et sur un ton qui tranche avec le sérieux habituel lié à l’investissement. Je ne vais pas faire le gros expert, je m’intéresse à l’investissement depuis quelques mois, après avoir lu « The Big Short » qui a fait tomber les clichés lié à la finance dans ma tête. Après avoir lu l’investisseur intelligent et avoir été séduit par l’approche de Graham, je lis maintenant tout ce qu’il se présente pour en savoir le plus sur le sujet. Et je suis étonné de ne pas avoir vu mentionné le nom de Michael Burry sur votre blog. Rendu célèbre pour son anticipation de la crise des subprimes de 2008, il l’était également avant par son approche de la valeur et les performances de son fond d’investissement. L’homme se revendique héritier de la pensée de Graham et dans la période de bulle financière d’internet fin des années 90, il a adapté la méthode pour la rendre très efficace. On peut trouver ce pdf, tout ce qui reste de la période où il communiquait sur ses tactiques :

http://csinvesting.org/wp-content/uploads/2013/07/Michael-Burry-Case-Studies.pdf

J’aimerai vraiment savoir ce que vous pensez et ce que vous inspire ce monsieur!

Au plaisir de vous lire encore longtemps!

Bonjour Duaner,

Merci pour votre commentaire et vos encouragements.

Il est vrai que Michael Burry a très bien géré la crise des subprimes en « sentant venir » le truc via ses analyses.

Néanmoins, il ne nous apparaît pas réellement comme un investisseur dans la valeur pur jus.

Qu’est-ce qui vous fait penser le contraire ? Pouvez-vous nous fournir quelques investissements qu’il aurait réalisés avec des décotes patrimoniales évidentes ?

Au plaisir de vous lire.

Bonjour l’équipe,

Merci pour votre réponse!

Dans le documents que j’ai mis en lien, il me parait bien orienté valeur, à chercher et chercher afin de dénicher les bonnes occasions ignorées par le marché. Alors après effectivement, n’étant pas un encore un expert, je ne saisi surement pas toutes les nuances de ce que vous appelez un investisseur dans la valeur « pur jus », mais j’ai trouvé dans son approche et dans la votre quelques points communs et je me demandais justement si c’était un investisseur dont vous vous étiez inspiré.