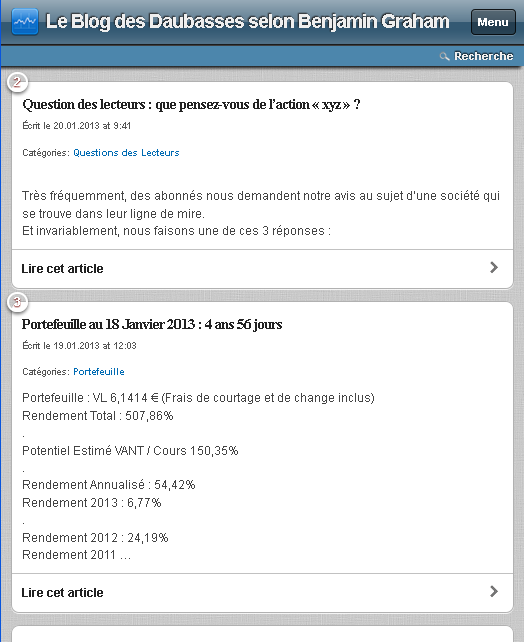

Très fréquemment, des abonnés nous demandent notre avis au sujet d’une société qui se trouve dans leur ligne de mire.

Et invariablement, nous faisons une de ces 3 réponses :

– La première : cette société répond parfaitement à nos critères d’investissement. Nous avons effectué une première analyse sommaire et elle se trouve dans notre watch-list.

– La deuxième : nous ne connaissions pas cette société mais, après un premier coup d’œil, nous constatons qu’elle rentre parfaitement dans nos critères d’investissement. Nous allons l’introduire dans notre watch-list et pousser l’analyse un peu plus loin. Merci pour la piste.

– La troisième : cette société est peut-être un excellent investissement mais elle ne rentre pas dans nos critères d’investissement (que ce soit en termes de valorisation ou de solvabilité).

S’en suit, bien évidemment, un bref argumentaire qui expose les raisons de la réponse que nous apportons.

Deux remarques à ce sujet :

La première, c’est que nous ne donnons jamais un conseil à notre aimable correspondant. Nous lui disons ce que nous faisons (ou ferions) dans le cadre de NOTRE approche, pourquoi nous le faisons mais jamais ce que lui-même devrait faire. La raison principale en est que tout un chacun a des objectifs qui lui sont propres, un tempérament bien à lui et un niveau de compétence qui lui est spécifique.

Par exemple, si nous nous sentons à l’aise avec notre portefeuille fait d’un bric-à-brac de plus de 60 lignes différentes, un autre investisseur pourra tout aussi bien trouver son compte dans un investissement sur seulement 5 lignes … ou, autre exemple, le fait que nous vivons très bien une division par deux du cours d’une action que nous avons acquise là où un autre investisseur préférera limiter ses pertes par l’usage d’un stop loss.

La deuxième remarque, c’est que nous nous limitons à notre cercle de compétence.

Généralement, il est admis que « se limiter à son cercle de compétence », c’est de réserver ses investissements aux secteurs que l’on peut comprendre et pour lesquels on pense bénéficier d’un certain avantage par rapport aux autres investisseurs.

Le problème avec cette définition, c’est qu’il existe un risque de concentrer son portefeuille sur quelques secteurs sans obtenir une diversification suffisante.

Par exemple, au sein de notre petite équipe, nous pouvons dire qu’en cumulant nos connaissances respectives, nous pouvons avoir un avis assez fiable sur le secteur de la grande distribution, de la distribution en gros et sur le secteur agricole en Europe. Et c’est tout …

« Mais votre portefeuille est composé d’un très grand nombre de sociétés issues de bien d’autres secteurs que ceux que vous exposez là ? »

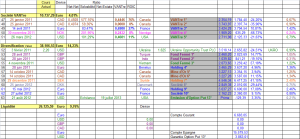

Bien sûr cher( e) lecteur (trice) … outre les secteurs que nous vous avons exposés ci-dessus, nous sommes également investis dans la papeterie, l’automobile, les énergies tant fossiles que renouvelables, le BTP, l’immobilier et les matériaux de construction, l’ameublement, l’hôtellerie, l’enlèvement et le traitement des déchets, l’outillage, les systèmes de sécurité, les mines d’or et, évidemment, une multitude de sociétés technologiques auxquelles, nous le reconnaissons honteux et confus, nous ne comprenons pas grand-chose.

« Ah Ah … Je savais bien que je finirais pas vous prendre en défaut : vous investissez donc sans vraiment savoir ce que vous faites ! »

Détrompez-vous … nous savons au contraire parfaitement ce que nous faisons notamment parce que nous investissons dans des domaines d’activité pour lesquels nous n’avons aucune expertise particulière. Et, pour paraphraser l’illustre Jean Gabin, cela, nous le savons …

« Est-ce que vous ne seriez pas en train de vous foutre de moi ? Et par la même occasion de l’ensemble des lecteurs de votre blog ? »

Laissez-nous vous expliquer … Nous vous avons dit que nous nous limitions à notre cercle de compétences … et ce cercle de compétences, nous l’avons clairement défini et il se résume en ces 8 mots : nous sommes capables de lire un rapport financier

« Je commence à comprendre … »

Nous n’en doutions pas … En effet, notre philosophie veut qu’en nous concentrant uniquement sur les actifs, nous ne voyons pas la nécessité de devenir expert d’un secteur.

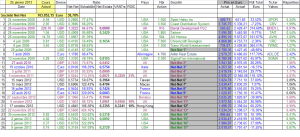

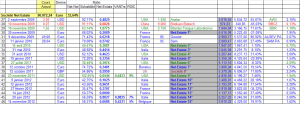

Prenons un exemple simple, la société Zhone Technology.

Lorsque nous avions acheté quelques actions de cette société, qu’en savions-nous ? que Zhone était le leader mondial du marché à large bande appelé « Malc Loop Carrier » et qu’il proposait de nombreuses applications comme le « VOIP », « IPTV », « Ethernet ». Sur le site de la société, il y avait tout un charabia qui disait probablement que les produits de l’entreprise étaient fantastiques mais devant lequel, pour tout vous dire, nous éprouvions un sentiment comparable à celui d’un homme des cavernes devant un ordinateur.

Lorsque nous avions acheté quelques actions de cette société, qu’en savions-nous ? que Zhone était le leader mondial du marché à large bande appelé « Malc Loop Carrier » et qu’il proposait de nombreuses applications comme le « VOIP », « IPTV », « Ethernet ». Sur le site de la société, il y avait tout un charabia qui disait probablement que les produits de l’entreprise étaient fantastiques mais devant lequel, pour tout vous dire, nous éprouvions un sentiment comparable à celui d’un homme des cavernes devant un ordinateur.

Par contre, il y a plusieurs choses que nous avions parfaitement comprises à la lecture des comptes :

1. Qu’au prix de 0,06 usd, nous achetions des liquidités pour 0,29 usd

2. Que toutes les dettes étaient couvertes par le cash disponible et les créances commerciales

3. Que les frais de recherche et développement des 4 années précédentes représentaient 62 fois la valeur de marché de l’entreprise

4. Que la société avait, certes, toujours généré des pertes mais qu’en réalité, sans les énormes dépenses en R&D exposées ci-dessus, Zhone aurait présenté, au cours des trois derniers exercices, des résultats opérationnels de 0,04/0,36 et 0,54 usd par action soit une moyenne de 0,31 usd ou … un PER de 0,2.

Bref, nous avons vraiment l’impression qu’en investissant dans Zhone, nous avons bel et bien investi dans notre cercle de compétence, celui de la lecture de bilans. Peu importe que les produits de la société soient d’avenir ou au contraire soient « has been », peu importe la législation commerciale, fiscale ou sociale des pays dans lesquels Zhone est active, peu importe la conjoncture économique des années qui suivaient notre achat : nous avons investi dans ce que nous comprenons, nous avons investi dans des créances commerciales et du cash et dans un savoir-faire technologique dont nous ne pouvions connaître l’ampleur mais dont les chiffres comptables nous prouvaient l’existence.

La conclusion de tout ceci ?

Contrairement à ce que recommande la majorité des investisseurs « value », nous pensons, pour notre part et dans le cadre de notre approche, qu’il est préférable pour un investisseur de maîtriser les arcanes d’un rapport financier plutôt que de tenter de devenir « spécialiste » d’un ou plusieurs secteurs d’activité économiques.

Nous avons tous entendu parler une fois ou l’autre de cette particularité visuelle qui consiste à voir du rouge quand c’est vert et du vert quand c’est rouge et que l’on appelle le daltonisme.

Nous avons tous entendu parler une fois ou l’autre de cette particularité visuelle qui consiste à voir du rouge quand c’est vert et du vert quand c’est rouge et que l’on appelle le daltonisme.