Comme nous l’avions annoncé la semaine dernière, nous allons vous proposer 4 sociétés holdings qui nous ont semblé dignes d’intérêt dans une optique de diversification de notre portefeuille.

Chacun de ces holdings est positionné sur une zone géographique différente.

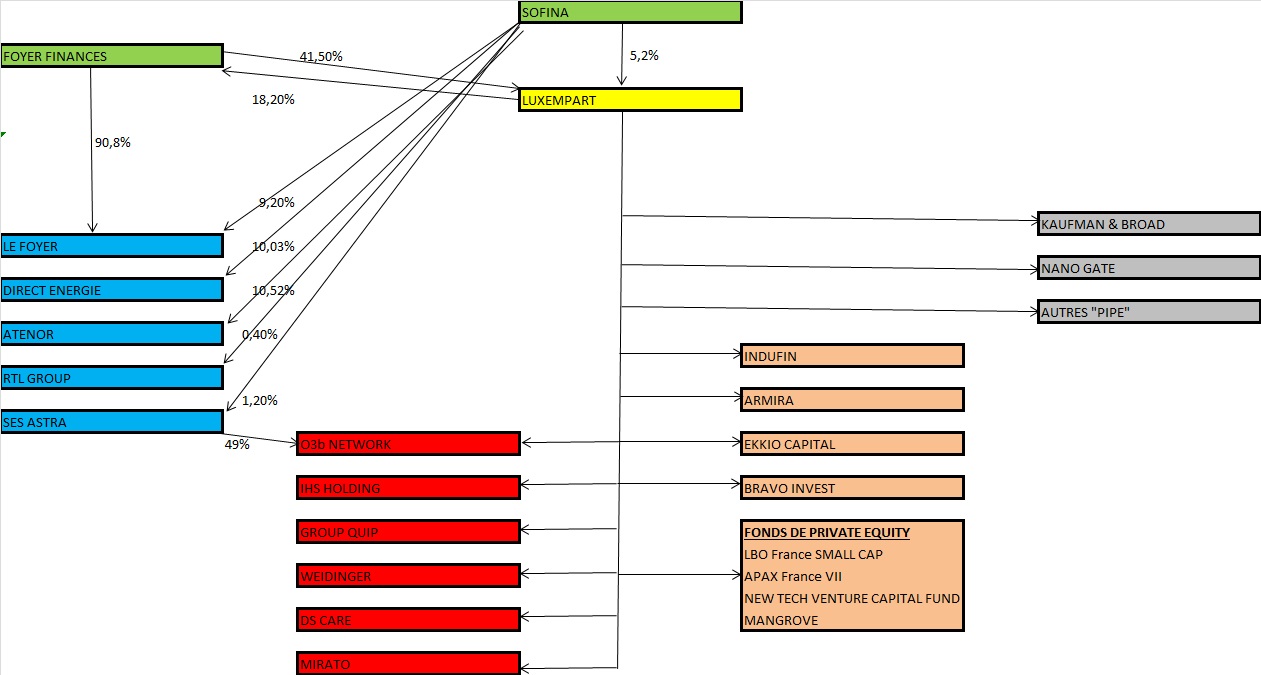

Aujourd’hui, c’est un holding actif sur la zone euro que nous allons vous proposer. Il s’agit de Luxempart, une société à portefeuille luxembourgeoise dont l’actionnaire majoritaire est Foyer Finance, une société non cotée qui contrôle également la principale compagnie d’assurance luxembourgeoise « Le Foyer ».

L’entreprise est cotée sur la place de Luxembourg.

La société est d’abord investie dans les principales sociétés luxembourgeoises comme SES, RTL Groupe et surtout la compagnie d’assurance Le Foyer.

Ensuite, elle investit dans sa zone géographique de compétence et d’influence, c’est à dire essentiellement la Belgique et l’Allemagne mais aussi en France, au Royaume-Uni, en Suisse et en Italie.

Avec le retrait de la cote du groupe d’assurance Le Foyer en 2015, la part cotée du portefeuille du holding tend à se réduire et ne représente plus, à ce jour, qu’environ 55 % des participations.

Pour investir dans un holding, nous devons répondre à 2 questions :

- Par le passé, la direction a-t-elle démontré qu’elle était capable de créer de la valeur pour tous les actionnaires ?

- La marge de sécurité par rapport à son « juste prix » est-elle suffisante ?

I. La création de valeur

Depuis le 31/12/2006, la valeur d’actif net de Luxempart a augmenté de 7,5 % par an. A ce return, il faut ajouter le dividende brut qui a été, bon an mal an, d’environ 2 %. Ce rendement, dividende inclus de près de 9,5 %, il faut le comparer avec celui qu’on aurait obtenu en investissement sur le marché de prédilection de Luxempart, c’est-à-dire la zone euro. Sur la même période, le tracker Ishare Eurostoxx 50 a généré un rendement de 1,7 % par an, dividendes inclus.

Ajoutons que les frais de fonctionnement de la société représentent environ 0,7 % de l’ensemble de sa valeur d’inventaire, bien en dessous des frais de gestion prélevés par les sicav et à peine au-dessus de ce qu’un tracker indiciel prélève.

II. Le portefeuille et sa valorisation

La direction a subdivisé le portefeuille de Luxempart en 4 segments :

Les participations d’accompagnement (en bleu dans le graphique) qui sont des sociétés détenues depuis de longues années et dans lesquelles Luxempart exerce son métier d’investisseur en participant aux choix stratégiques, décisions majeures et processus de contrôle des participations en siégeant aux Conseils d’administration et Comités ad hoc et en veillant ainsi à une bonne pratique de gouvernance d’entreprise.

Le private equity qui est exercé tant en direct par les équipes de Luxempart (en rouge) que par des participations dans des fonds spécialisés (en orange)

Des investissements à court et moyen termes dans des entreprise cotées (PIPE) qui représentent un potentiel de hausse du cours de bourse en suivant un plan d’action concret en concertation et avec le soutien des principaux actionnaires (en gris). Ce segment est encore symbolique pour l’instant mais la direction a l’intention de le faire monter en puissance

Un portefeuille de valeurs cotées gérés activement par Capital@work, une banque privée qui appartient précisément à Le Foyer.

cliquez sur le graphique pour l’agrandir

cliquez sur le graphique pour l’agrandir

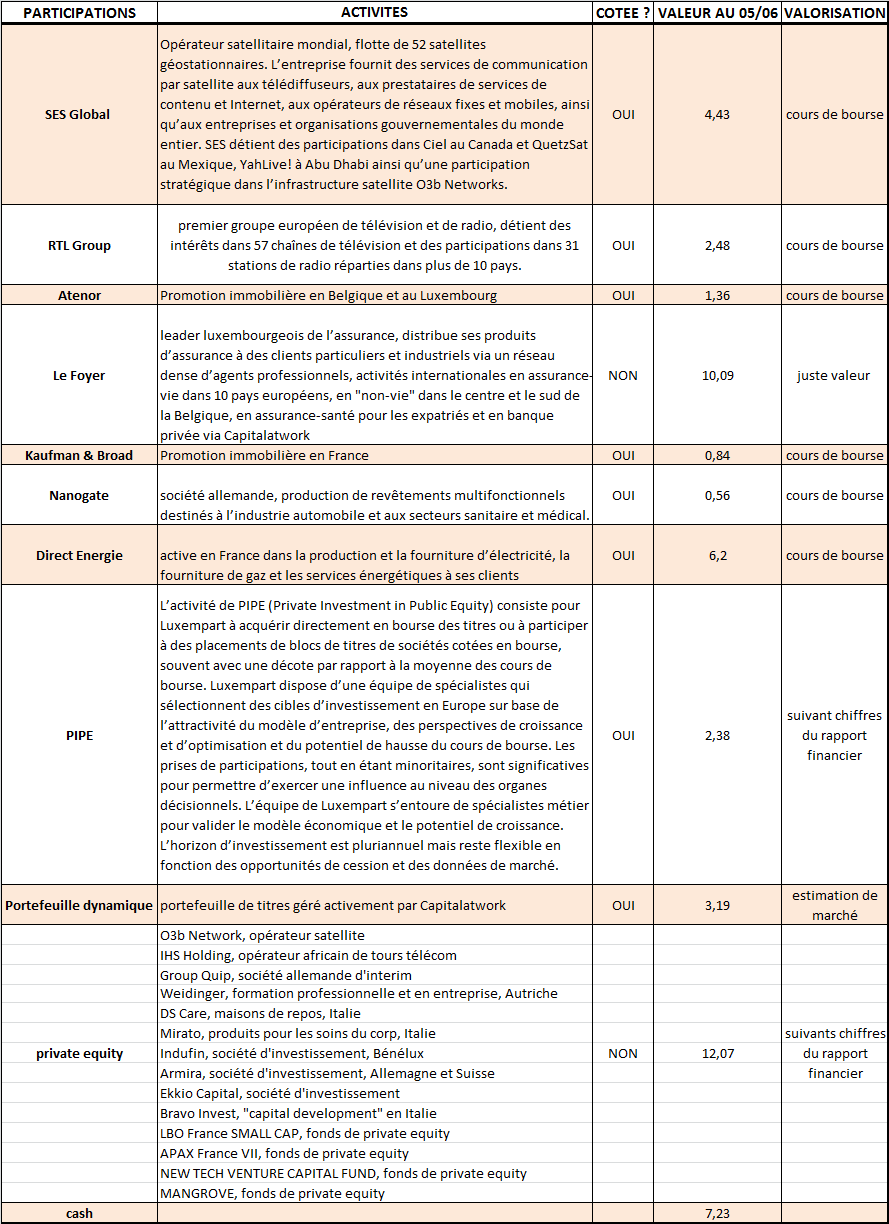

Ci-dessous, vous trouverez le tableau qui nous a permis de valoriser Luxempart.

cliquez sur le tableau pour l’agrandir

cliquez sur le tableau pour l’agrandir

En date du 05/06, nous donnons donc une juste valeur de 50,83 euros à Luxempart. La décote par rapport au cours actuel s’élève donc à 30 %, ce qui est plus ou moins en ligne avec la décote historique.

Selon nous, investir dans Luxempart, c’est investir avec décote aux côtés d’investisseurs professionnels dans un portefeuille diversifié de valeurs cotées et non cotées avec un biais important « zone euro ».

Les gestionnaires de Luxempart ont démontré qu’ils connaissaient leur affaire : ils ont généré des rendements supérieurs à ce que procure le marché, ils sont souvent présents au conseil d’administration des sociétés détenues et peuvent donc garder un œil attentif sur les investissements et les frais généraux nécessaires à la gestion semblent maîtrisés.

Vraiment, nous ne comprenons pas pourquoi une telle société se paie avec décote …

Le portefeuille de notre club d’investissement détient des actions Luxempart.