Après Luxempart, nous vous présentons une idée d’investissement sur l’Asie émergente dans le cadre de notre série «holdings ».

I. Introduction

Cette idée d’investissement, c’est le groupe « Jardine » dont les actions sont cotées à Singapour, à Londres mais aussi, de manière plus accessible, sur l’OTC américain.

Le groupe « Jardine » a été fondé il y a plus de 180 ans par deux marchands anglais (MM Jardine et Matheson, voir la photo ci-dessous). Il s’agit d’un groupe investi de manière très diversifiée comme vous allez le voir dans la suite de l’analyse.

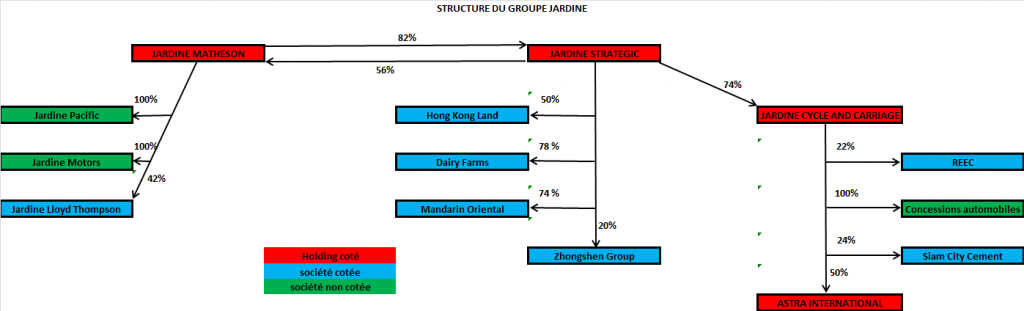

En réalité, le groupe se décompose en deux « holdings de tête », chacun détenant des actions de l’autre. Ces deux holdings sont, d’une part, Jardine Matheson et d’autre part, Jardine Strategic. C’est à cette dernière que nous nous sommes intéressés en raison d’une décote supérieure.

En réalité, le groupe se décompose en deux « holdings de tête », chacun détenant des actions de l’autre. Ces deux holdings sont, d’une part, Jardine Matheson et d’autre part, Jardine Strategic. C’est à cette dernière que nous nous sommes intéressés en raison d’une décote supérieure.

Notre première impression, passée la méfiance que nous pouvons éprouver depuis nos déboires chinois sur tout ce qui vient d’Asie, c’est que cette direction crée bel et bien de la valeur pour les actionnaires : sur les 15 dernières années, le cours de Jardine Strategic a été multiplié par plus de 10 et le dividende a doublé, à 0,28 USD par action.

Le principal actionnaire de Jardine Strategic est Jardine Matheson pour 83 % du capital et le principal actionnaire de Jardine Matheson est … Jardine Strategic (pour 56 % du capital). Ces participations croisées mises à part, c’est la famille Keswick, qui détient les postes de président et de CEO, qui est aux commandes. Elle détiendrait, au travers de différents trusts, 6 à 7 % du capital du groupe (mais elle semble assez discrète sur ce point).

Nous notons également que la holding est l’actionnaire majoritaire de la plus grande partie des participations que nous détaillons ci-dessous. C’est donc elle qui dicte l’affectation des capitaux aux directions des filiales et des membres de la famille Keswick siègent au board de ces filiales.

II. Le portefeuille et sa valorisation

Comme indiqué ci-dessus, la principale participation de Jardine Strategic, c’est… son actionnaire principal, Jardine Matheson.

Voyons de quoi est composé Jardine Matheson : outre sa position dans Strategic qui constitue sa ligne la plus « lourde », nous retrouvons :

– Une participation de 100 % dans la société non cotée Jardine Pacific. Celle-ci a une présence en Chine et Asie du Sud-Est dans les domaines suivants : ingénierie, fret aérien, services aéroportuaires, distribution d’engrais, TIC, location d’immeubles résidentiels, masters franchisé Pizza Hut et KFC pour le Pacifique, Joint-Venture avec les ascenseurs Schindler pour le Pacifique, services au transport maritime et agences de voyage.

– Une participation de 100 % dans la société non cotée Jardine Motors. Cette société exploite des concessions Mercedes au Royaume-Uni, à Hong Kong et en Chine.

– Une participation de 42 % dans la compagnie d’assurance et de réassurance cotée à Londres Jardine Lloyd Thompson. Elle a une présence prépondérante au Royaume-Uni mais est présente dans 134 autres pays, surtout de la zone Pacifique.

Au cours actuel de 35,90 usd, la participation dans Matheson représente 7,10 usd par action Strategic (n’oubliez pas que la majeure partie de ces 7,10 usd sont constitués précisément d’actions de Strategic).

La 2e ligne du portefeuille de Strategic est représentée par la société Dairy Farms, un géant de la grande distribution à Hong Kong, Taïwan, Vietnam, Singapour, Malaisie, Indonésie, Brunei, Inde et Chine. Elle exploite également la franchise IKEA à Hong Kong et à Taïwan, ainsi que la chaîne de restauration Maxim à Hong Kong. Une sorte de Wal-Mart asiatique qui a généré ces 4 dernières années un rendement du free cash-flow sur les capitaux investis de 50 % et un ROE de 38 % !

Cette société, contrôlée à 78 % par Strategic, représente, au cours de 6,79 usd, une valeur de 6,35 usd par action.

Nous passons à la 3e ligne de Strategic, la société Jardine Cycle and Carriage. Il s’agit d’un « conglomérat à l’intérieur du conglomérat ».

Tout d’abord, elle exploite des concessions automobiles ainsi que des activités liées à l’automobile à Singapour, en Malaisie, au Vietnam et en Indonésie. Elle possède aussi 24 % de Siam City Cement, un producteur de ciment thaïlandais et 22 % de Refrigeration Electrical Engineering Corporation, une entreprise vietnamienne d’engenierie.

Mais surtout, elle détient 50 % de la société Astra. Kesako Astra ? Astra, c’est la principale capitalisation boursière indonésienne active, en vrac, dans la distribution automobiles et motos (le secteur d’activité le plus important, on relève des partenariats avec Toyota, Daihatsu, Isuzu, UD Trucks, Peugeot, BMW et Honda), les financements bancaires, la banque de détail, les plantations d’huile de palme, la distribution d’équipement d’extraction minière et agro-forestier, des mines de charbon, la logistique et la construction d’infrastructure.

Au cours de 35,90 SGD, la participation Jardine Cycle and Carriage représente 6,98 usd par action Strategic.

Autre participation de Strategic : Hong Kong Land, une foncière active dans l’immobilier commercial et de bureau à Hong Kong (surtout), Singapour, Thaïlande, Vietnam, Macao et Indonésie. Elle est aussi présente dans le résidentiel à Hong Kong, Chine, Macao, Singapour et Philippines.

Cette société représente 6,17 usd par action, au cours actuel de 6,17 usd.

Nous notons enfin une participation plus symbolique dans Mandarin Oriental. Il s’agit d’une chaîne hôtelière présente en Asie (18 hôtels), aux Etats-Unis (7 hôtels), Bermudes (1 hôtel), Europe (6 hôtels). Elle a des projets au Costa Rica, Aux Îles Caïman, en Russie et au Moyen Orient. Cette ligne pèse, au cours de 1,36 usd, 1,13 usd par action.

Nous tenons compte également d’une participation dans Zhongshen qui détient 140 concessions automobiles en Chine pour 0,20 USD par actions Jardine ainsi que de divers actifs que nous reprenons à leur valeur aux livres, soit 0,72 usd.

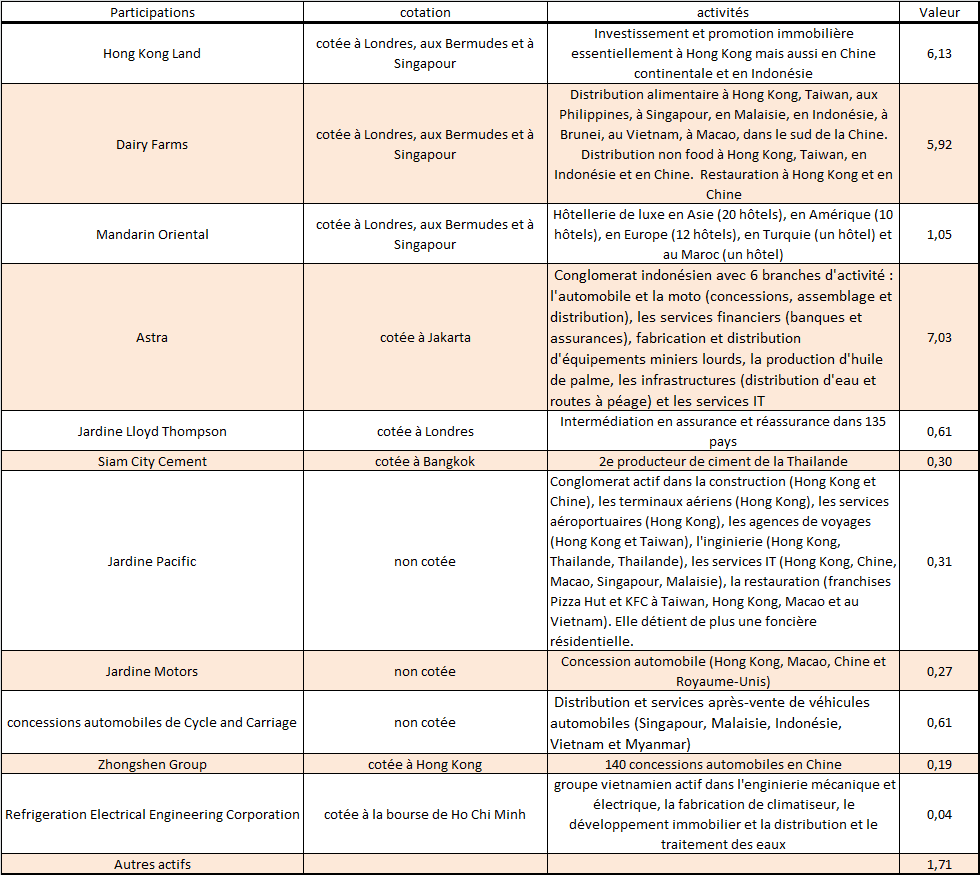

Cliquez sur l’image pour l’agrandir

En fonction de ce qui précède, nous établissons la valeur de holding de Jardine Strategic à 29,09 usd.

Les membres de l’Equipe qui en ont acheté pour leur portefeuille personnel se sont tournés vers le certificat ADR de Strategic coté sur l’OTC. Attention : ce certificat représente une demi-action ordinaire Strategic.

III. Conclusions

Au cours actuel de 15 usd, le cetificat ADR est valorisé avec une prime par rapport à sa valeur intrinsèque de 14,55 usd.

Comment l’équipe des daubasses qui n’aime pas dépenser plus que nécessaire pour acquérir des actifs peut-elle bien s’intéresser à une telle société ?

Eh bien, parce que nous avons voulu aller plus loin et vérifier si l’évidence ne camouflait pas des « vraies » valeurs. Et nous avons trouvé deux points qui nous permettent de dire que le prix auquel le marché évalue Jardine Strategic propose bien une décote réelle …

Le premier « trésor caché » se trouve dans Jardine Cycle and Carriage. Lors de notre calcul, nous avons donné la valeur de cette participation au cours de bourse. Mais il se fait que cette participation est à son tour sous-évaluée par le marché. En effet, son actif principal, Astra, qui est coté, représente, à son cours de bourse, une valeur supérieure à la capitalisation boursière de Jardine Cycle and Carriage. En réalité, si nous additionnons toutes les participations de Jardine Cycle and Carraige, nous obtenons 7,54 USD pour Astra, 0,32 USD pour Siam City Cement, 0,04 USD pourRefrigeration Electrical Engineering Corporation et 1,11 USD pour les fonds propres des activités non cotées. Ce qui représente 9,01 USD pour une vraie valeur de Jardine Cycle and Carriage au lieu des 6,98 USD que nous propose son cours de bourse.

La deuxième source de sous-évaluation, c’est dans Jardine Matheson que nous la relevons.

Nous vous avons indiqué que la principale participation de Matheson est constituée d’actions Strategic. Mais il se fait que le cours de bourse de Matheson mésestime la VL de la holding, mésestimation démultipliée par le fait que les actions de Strategic qu’elle détient sont aussi… sous évaluées. Bref, cette cascade de sous-estimations nous a fait aborder la valeur de Matheson d’une autre manière : d’une part en considérant que les actions Strategic qu’elle détient sont équivalentes à des actions auto détenues et d’autres parts en isolant les autres actifs de Matheson soit à la valeur intrinsèque des activités non cotées telle qu’elle nous est donnée par la direction.

Et c’est ainsi que nous vous proposons le tableau ci-dessous qui représente, selon nous, la vraie valeur de Jardine (cliquez sur l’image pour l’agrandir)

Nous obtenons donc une valeur de 24,16 USD par certificat ADR à comparer avec les 15,09 USD de son cours de bourse, soit une décote de 37,5 %.

Nous avons aussi remarqué que les participations détenues présentent très souvent des rentabilités hors norme : un ROE (rendement sur fonds propres) de 38 % pour Dairy Farm, comme déjà mentionné, mais aussi 24 % en moyenne pour l’indonésienne Astra sur les 5 dernières années.

Ces hautes rentabilités témoignent, selon nous, d’une excellente gestion et aussi, peut-être, de la présence de barrières contre la concurrence.

Remarquons aussi la forte croissance du groupe : au cours des 10 derniers exercices comptables, le résultat opérationnel consolidé des filiales a été multiplié par 3 et ce, sans tenir compte des hausses de valeur des immeubles d’Hong Kong Land.

A notre avis, ce n’est pas « l’occase du siècle », du moins au cours actuel. Mais cela nous semble une bonne manière de diversifier un portefeuille daubasses sur deux axes :

– L’axe émergent avec une présence dans une des zones du monde à la plus forte croissance annoncée

– Mais aussi l’axe « entreprises dites de qualité » avec des investissements indirects sur des sociétés manifestement très rentables.

Et tout ceci avec un actionnariat familial qui a un pouvoir décisionnel fort au niveau des filiales, un faible recours à l’endettement et une gestion « à l’anglaise ».

Certains d’entre nous ont investi un peu de leur portefeuille personnel dans cette espèce de « fonds asiatique » et le portefeuille du club en détient une petite ligne depuis fin 2012.