Si les investissements en VANN ou en VANE ont naturellement notre préférence, leur raréfaction nous a imposé d’élargir notre champs d’action « value » à d’autres segments de la cote.

Ainsi, à côté des « RAPP » et des mines de métaux précieux, nous avons investi une partie de notre portefeuille dans des holdings et des conglomérats dont la vraie valeur est parfois cachée dans un « entrelacs » de participations croisées.

Ce type d’investissement nous permet d’investir sur des zones géographiques ou des secteurs plus inhabituels pour nous et offrent ainsi une bonne diversification pour notre portefeuille, avec, pour l’heure, quelques belles satisfactions en termes de plus-value réalisées.

Henderson Land, la société asiatique que nous allons vous présenter avait été présentée à nos abonnés dans la lettre de juillet 2013 mais, à l’époque, jugeant la décote encore insuffisante, nous n’étions pas passé à l’achat.

Quelques mois plus, le 13 décembre 2013, l’augmentation de la décote aidant, nous annoncions à nos abonnés avoir acquis des certificats ADR d’Henderson Land sur la bourse américaine.

15 mois plus tard, le 11 mars 2015, la réduction de la décote nous incitait à liquider notre ligne non sans avoir encaissé au passage une plus-value de 65,40 % tenant compte à la fois du change, des frais de courtage, des taxes sur les opérations de bourse et des dividendes encaissés après retenue à la source.

Nous vous proposons ci-dessus l’analyse que nous avions proposée à nos abonnés en juillet 2013.

Excellente lecture !

Henderson Land Development Co. Ltd.

(OTC Markets, Ticker: HLDCY / ISIN : US4251663039)

II. Introduction

La période « bullesque » que nous traversons (du moins au dire d’un certain nombre d’analystes financiers) laisse apparaître de moins en moins d’opportunités pour les investisseurs « value ».

Il semble que, pour l’heure, il subsiste une zone géographique qui ne fasse pas tout-à-fait l’unanimité et on peut penser que c’est là qu’on peut encore acquérir quelques entreprises à des prix, si pas bon marché, à tout le moins corrects.

Cette zone, c’est la Chine continentale.

« Quoi ? Après vos déboires chinois, vous voulez toujours investir dans l’Empire du Milieu ? »

Nous comprenons votre interrogation, ami(e) lecteur(trice).

Ce qui nous pose essentiellement problème avec les entreprises chinoises, c’est le manque de respect des actionnaires et l’aspect nébuleux des informations financières.

Mais, comme nous l’avions déjà souligné, ce genre de phénomène ne se retrouve pas dans les zones de Chine « insulaires » : Macao, Hong Kong ou Taïwan sont autant de places financières dans lesquelles le respect de la propriété privée et la sécurité juridique sont érigés en points cardinaux de leur culture capitaliste et ce, au même niveau que la plupart des pays anglo-saxons. Ainsi, nous estimons qu’une société qui aurait son siège dans un de ces états présente des garanties suffisantes pour les investisseurs « value » et ce, même si une partie de ses actifs sont situés en Chine Populaire.

Justement la Chine, revenons-y si vous le voulez bien. Les éléments qui nous font dire que celle-ci n’est peut-être pas encore en situation de bulle sont les suivants :

– Tout d’abord, alors que les principaux indices occidentaux sont proches de leur plus haut de 2007, l’indice MSCI China se situe encore plus de 40 % sous son sommet de l’époque.

– Mais il est un indicateur que nous aimons utiliser (il le serait d’ailleurs, suivant la légende, par Warren Buffett lui-même) : il s’agit du rapport entre la capitalisation boursière totale d’un pays et son PIB. Au cours des 8 dernières années, le rapport entre la capitalisation boursière et le PIB chinois a été, en moyenne, de 131 %. Le plus haut en 2007 était de 322 % et le plus bas, début 2013 de 49 %. Aujourd’hui, ce ratio se situe à 56 %, soit tout près de son plus bas, nettement plus bas que sa moyenne et à une très grosse distance de son plus haut.

C’est une des raisons pour laquelle, à titre de diversification pour le portefeuille personnel de certains d’entre nous, nous nous sommes intéressés à la société que nous vous proposons aujourd’hui.

Cette société s’appelle Henderson Land Development Company. Elle ne correspond pas à nos critères « value » traditionnels (ni VANN, ni décote suffisante sur la VANE) mais elle nous semble, un peu dans l’optique de « holding n°6 »et de « holding n°7 », consister en une bonne diversification « value » sur la zone Asie-Pacifique.

Henderson Land Development Company est un promoteur et investisseur immobilier dont le siège est établi à Hong Kong. Son terrain de jeu favori se situe à Hong Kong, bien sûr, mais aussi en Chine Continentale. La société a été fondée en 1976 et est cotée sur la bourse de Hong Kong depuis 1981.

Il est possible d’acquérir des actions sur l’OTC américain. Le CEO et fondateur, « l’honorable » Lee Shau Kee, 84 ans, contrôle 62 % du capital.

Comme nous l’avons signalé ci-dessus, la société déroule ses activités sur deux zones :

– A Hong Kong tout d’abord, où la société est détentrice de la plus grosse réserve de terrains agricoles (385 hectares). Au gré des opportunités, ces terrains sont destinés à être bâtis. Elle développe aussi d’importants projets immobiliers résidentiels dans le segment du luxe. Enfin, elle gère un patrimoine immobilier important, essentiellement composé de bureau et de surfaces commerciales. Elle détient notamment quelques immeubles de prestige à Hong Kong, notamment l’International Finance Center qui est un immeuble gigantesque combinant des espaces de bureaux, de commerces, de divertissement ainsi qu’un des plus beaux hôtels du monde.

– Cela fait 20 ans que Henderson a mis le pied en Chine continentale. Elle y développe des promotions sur des centres commerciaux ou du résidentiel, et est investie sur des immeubles tant résidentiels que de bureaux ou commerciaux.

Nous notons aussi que par l’intermédiaire de sa filiale entièrement consolidée, Henderson Investment, le groupe est également actif, de manière plus marginale, dans les activités d’infrastructure en Chine continentale. Le principal actif de Henderson Investment est une participation de 60 % dans un pont à péage qui relie Pékin à la province de Zhejiang.

Mais ce n’est pas tout : à l’instar de « netnet n°2 », Henderson Land Development est une sorte d’hybride mi-industriel mi-holding.

Ainsi, à côté de ses activités opérationnelles, elle détient d’importantes participations dans des sociétés cotées et non cotées.

Nous allons tenter de valoriser tout ce bric-à-brac.

II. Valeur de Holding en cas de Mise en Liquidation

Nous allons commencer par les actifs opérationnels de la société.

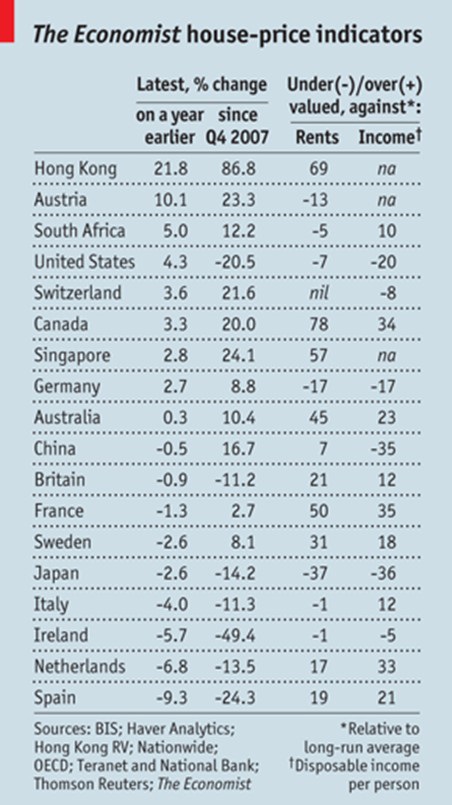

Le principal poste de l’actif courant, ce sont les stocks d’immeubles. Les terrains « en portefeuille » représentent 13 % du total. Le solde est composé d’immeubles en construction ou déjà construits et destinés à la revente. 2/3 du stock est localisé à Hong Kong et 1/3 en Chine. Nous n’avons aucune idée du niveau de valorisation de l’immobilier dans cette région du monde. Si nous nous basons sur la dernière étude de The Economist (cfr tableau ci-dessous), l’immobilier résidentiel en Chine serait très légèrement surévalué sur base de son rendement locatif mais largement sous-évalué par rapport aux revenus des ménages. Par contre, à Hong Kong, la surévaluation locative serait démentielle.

En fonction de ceci, nous prenons une marge de sécurité de 35 % sur le stock d’immeubles insulaires et de 10 % sur le stock continental. Nous reprenons donc les stocks pour 21,35 HKD.

Les autres postes de l’actif courant sont plus symboliques : nous tenons compte des créances en prenant une marge de sécurité de 20 % (soit 1,77 HKD), du cash (5,48 HKD) et des acomptes versés en vue d’acquisition (2,15 HKD).

Au niveau des actifs fixes, le poids lourd est évidemment le poste d’immeubles détenus en vue d’être loués. Leur statut « d’immeubles de placement » fait qu’ils sont valorisés dans les comptes à leur juste valeur et non au coût d’acquisition amorti comme nous avons l’habitude de le voir avec nos daubasses.

75 % des immeubles sont situés à Hong Kong et 25 % en Chine. Afin de tenir compte du phénomène de surévaluation supposée à Hong Kong, nous prendrons une marge de sécurité de 30 % sur la juste valeur de ces immeubles et de 15 % sur la valeur de l’immobilier chinois. Nous reprenons donc l’immobilier détenu directement par Henderson Land pour la somme de 29,03 HKD par action.

Même s’ils ont certainement une certaine valeur, nous ne tenons pas compte des droits emphytéotiques sur les terrains. De même, fidèles à nos habitudes, nous reprenons les actifs d’impôts différés pour 0.

La société détient aussi des intérêts dans des joint-ventures. Nous reprenons ces intérêts pour 50 % de leur valeur aux livres, soit 5,64 HKD par action.

De même, nous tenons compte du poste « autres actifs financiers » pour la moitié de sa valeur aux livres, soit 0,84 HKD.

Nous déduisons l’entièreté des dettes financières ou non ainsi que les intérêts des minoritaires, ce qui représente 29,10 HKD.

Hors bilan, nous trouvons des engagements futurs sur des chantiers mais, comme ces engagements trouveront leur contrepartie avec des actifs nouveaux, nous décidons de ne pas en tenir compte. A toutes fins utiles, nous signalons que ces engagements représentent 12,32 HKD par action.

Par contre, nous reprenons les engagements de loyers futurs à payer pour la moitié de leur valeur, soit 1,73 HKD.

En fonction de ce qui précède, nous valorisons donc les activités opérationnelles de Henderson Land dans un scénario de mise en liquidation volontaire à 35,44 HKD.

Mais comme nous l’avions souligné ci-dessus, ce n’est pas tout : le groupe détient des participations dans différentes sociétés et, à leur cours de bourse actuel, elles ne sont pas du tout négligeables.

Commençons par le morceau de résistance : The Hong Kong China Gas dont Henderson détient 39,88 %. Cette société est active dans la distribution de gaz, d’eau et d’électricité à Hong Kong et en Chine. Au cours de 18,64 HKD, cette société pèse 27,07 HKD par action Henderson, soit pratiquement tout le poids des activités opérationnelles.

Les autres participations sont nettement moins importantes. Nous relevons néanmoins :

– Une participation de 44,21 % dans Miramar, une entreprise active dans l’hôtellerie, l’exploitation de centres commerciaux, la restauration, les agences de voyage et les boutiques de mode à Hong Kong. Au cours actuel de 9,42 HKD, cette ligne pèse 0,91 HKD par action Henderson.

– Une participation de 31,36 % dans Hong Kong Ferry, une compagnie de promotion immobilière et chantier naval à Hong Kong et qui détient aussi des agences de voyage à Hong Kong et Macao. Au cours actuel de 7,53 HKD, elle représente 0,29 HKD par action.

– Et enfin, une participation de 33 % dans un promoteur immobilier non coté du nom de Star Play Development que nous reprenons pour la moitié de sa valeur aux livres, soit 0,34 HKD.

III. Conclusions

En résumé, avec Henderson Land Development Company, nous achetons :

– Des activités de promotion et de gestion immobilière, ainsi qu’un pont à péage pour 35,44 HKD

– Des activités dans les utilities (services aux collectivités) pour 27,07 HKD

– Des participations dans des sociétés cotées ou non pour 1,54 HKD

Soit, selon nous, une valeur de holding de 64,05 HKD ou, après conversion en USD, 8,25.

Pour l’heure, sur l’OTC, il est possible d’acquérir des actions Henderson Land à un cours de 5,86 USD, soit avec une décote de 29 %, intéressante sans être réellement attractive.

bonjour!

paraît-il qu’il vaut mieux ne pas investir quand on n’a pas assez « consistent » à se mettre sous la dent (dixit Ben graham après traduction à ma sauce).

Montier parle lui du biais d’inactivité.

n’est-ce pas trop audacieux d’investir avec un discount faible comme celui-ci, dans un contexte géographique particulier?

enfin, même si vous y allez de la serpette pour affiner la valeur en tout cas.

Bonjour l’gevingey,

Comme nous l’indiquons ci-dessus, nous n’avons pas acheté nos actions au moment de la publication de l’analyse mais bien quelques mois plus tard en décembre au cours de 5,60 USD (nos abonnés avaient évidemment été avertis en temps réel de cette opération).

A cette époque, la décote était de 34 %. Et il nous semble qu’une décote de 34 % sur des actifs que nous avons déjà décotés par rapport à leur valeur aux livres, c’est une bonne marge de sécurité … peut-être pas exceptionnelle mais suffisante pour nous permettre de bien dormir.

salutations matinales!

effectivement. peut-être suis-je trop exigeant…

j’ai appris à vos côtés à dégrossir à la serpette (et compte même pour « 0 » ce que je ne comprends pas!) et pourtant j’ai toujours beaucoup de mal à me limiter à 1/3 de discount.

ça doit être une névrose ou un biais grahamien de sécurité absolue! ^^

(je me répète inlassablement qu’il vaut mieux rater une bonne affaire que d’en faire une mauvaise!)

belle journée à vous!