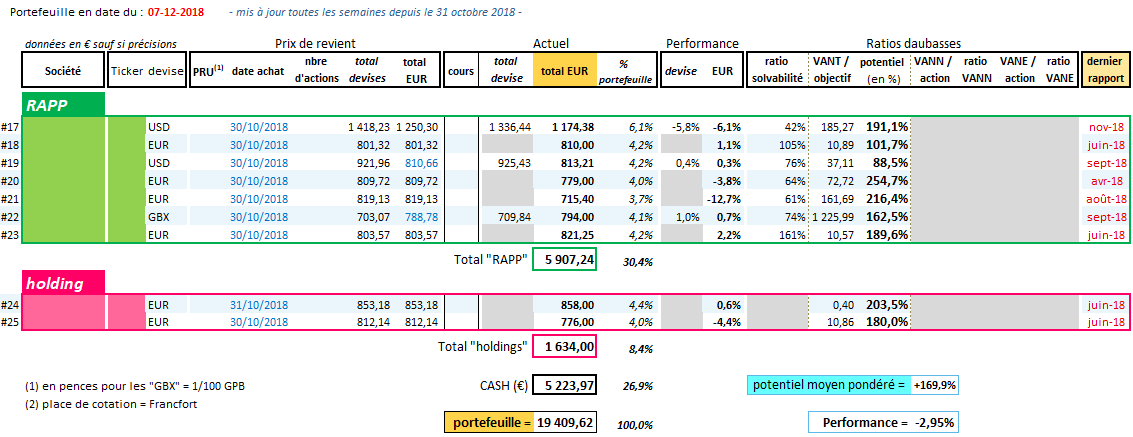

Suite à une publication annonçant une baisse des résultats sur le T3, une RAPP (pour Rentabilité A Petit Prix) détenue en portefeuille perd plus de 10% ce matin.

Suite à une publication annonçant une baisse des résultats sur le T3, une RAPP (pour Rentabilité A Petit Prix) détenue en portefeuille perd plus de 10% ce matin.

Ni une, ni deux, nous renforçons la position, fidèles au dicton boursier : « il faut toujours ramasser un couteau qui tombe, quand vous êtes capable de donner une valeur à l’action et que la décote augmente ! ».

Quand vous avez des actifs en collatéral, c’est toujours plus simple.

Le potentiel estimé sur ce renforcement est de +268%, et rappelle « la grande époque ».

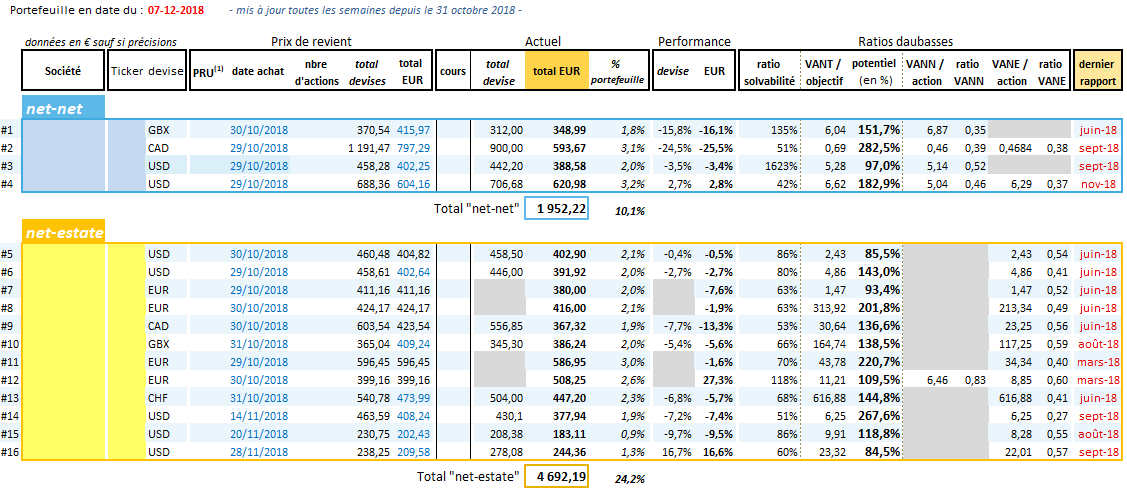

Cette opération est déjà le 4ème renforcement au sein du « portefeuille daubasses 2 » en décembre !

Découvrez l’action en question et les explications dans votre zone Premium au sein de la rubrique « dernières analyses » (lien).

Nous vous souhaitons un très bon weekend,

Découvrez l’action renforcée pour le portefeuille daubasses 2 ici : dernières analyses (réservée aux abonnés).

Continuer la lecture de Alerte – renforcement d’une RAPP européenne ! 🏢💰💰🛒