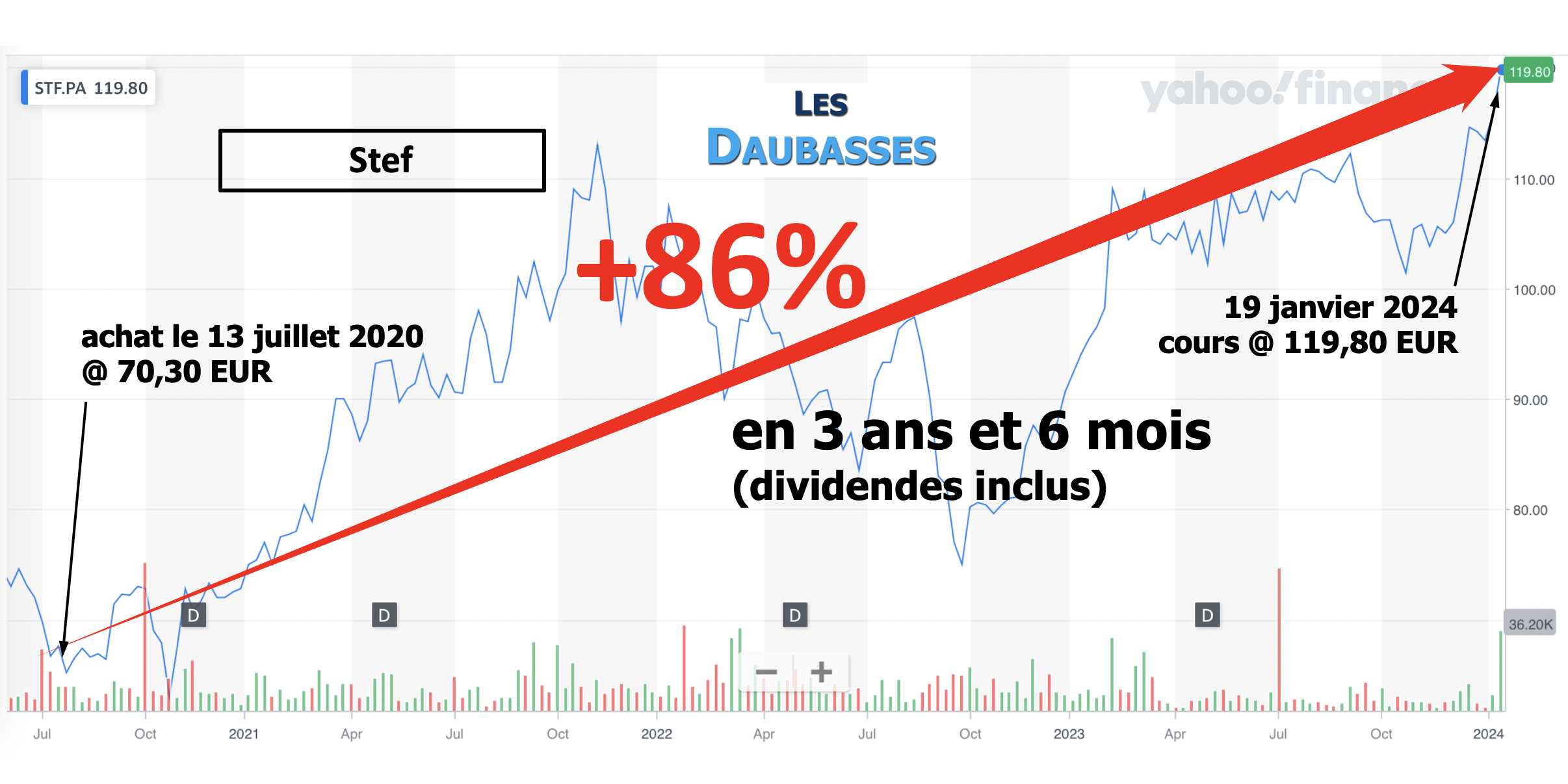

Nous avons fait l’acquisition de titres Stef pour le Portefeuille Pépites PEA le 13 juillet 2020 au cours de 70,30 EUR. STEF est leader européen des services de transport et de logistique sous température contrôlée (-25°C à +15°C).

Le titre avait retenu notre attention pour sa stratégie de croissance, son niveau de retour sur fonds propres (de l’ordre de 15%/an), ainsi que pour son patrimoine immobilier (Stef est propriétaire de la majorité de ses entrepôts).

Depuis 2020, le chiffre d’affaires a augmenté d’environ 40% dans un contexte de reprise post crise sanitaire et grâce à des acquisitions ciblées en Europe, notamment au Royaume-Uni avec le rachat de Langdon Group. Stef s’est également séparé de sa filiale de transport maritime (La Méridionale) qui était déficitaire depuis de nombreuses années. Le marché a salué ces bonnes nouvelles avec une progression du titre de plus de 60% depuis notre achat.

Le dividende a par ailleurs systématiquement été revu à la hausse au cours des 4 dernières années. De 1,50 EUR au titre de l’exercice 2019, il a été rehaussé à 2,50 EUR pour 2020, 3,00 EUR pour 2021 et 4,00 EUR pour 2022. À la clôture du 19 janvier 2024 (119,80 EUR) et en tenant compte de l’encaissement de ces dividendes, notre performance sur le titre ressort à +86% après 3 ans et 6 mois de détention (rendement annualisé de +19,3%).

Notre analyse de la société (juillet 2020) et l’ensemble du suivi sont désormais en accès libre sur le forum.

Pour découvrir d’autres actions comme Stef et avoir accès à l’intégralité du forum :