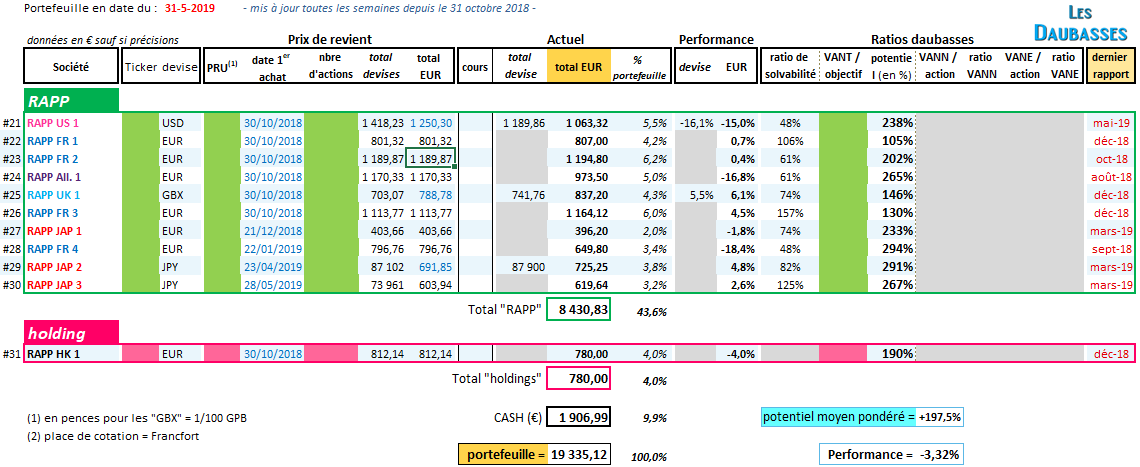

Performance depuis la création (31.10.2018) = -1,93%

Performance 2019 = +5,71%

Performance 2018 = -7,22%

Potentiel moyen pondéré du portefeuille = +191,5% (-6 pts depuis le dernier reporting)

Plus d’informations concernant ce portefeuille daubasses 2 en suivant ce lien.

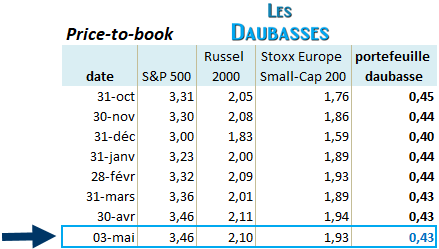

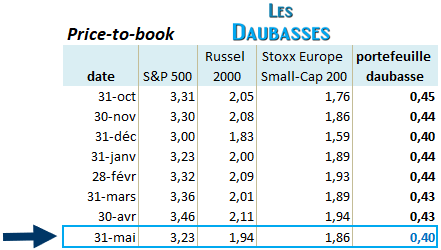

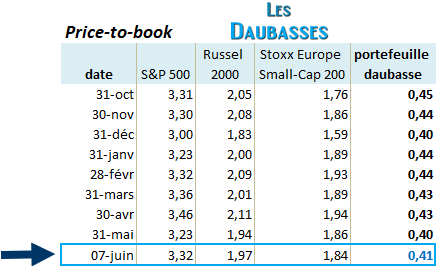

Fonds propres (moyenne pondérée) du portefeuille et comparatifs : 0,41x

Portefeuille complet en 2 parties :

(cliquez sur les images pour les agrandir)

Opération(s) de la semaine :

– renforcement d’une RAPP française, potentiel estimé > +200%

Commentaire :

La décollecte des fonds sur la classe d’actifs « actions » perdure en Europe. Ce désamour du marché actions enclenché fin 2018 semble ne plus s’arrêter. Il est même accentué sur les petites valeurs et spécifiquement en France. On tire donc le gros lot pour avec le portefeuille daubasses n°2, bien exposé sur les smalls caps et la France !

Bien entendu, c’est psychologiquement difficile à encaisser quand son portefeuille est fortement exposé à cette catégorie et cette zone géographique. Il faut avoir l’esprit contrariant et croire un minimum en son process pour tenir.

Mieux que résister, on a enfoncé le clou en renforçant cette semaine une daubasse française massacrée en bourse. Certes, les dernières nouvelles ne sont pas très bonnes pour la société, mais pas catastrophiques non plus. Et le marché avait déjà largement intégré ces données dans la chute du cours : le meilleur est plus que probable dans les prochains mois pour ce titre.

Bonne nouvelle pour le portefeuille et pour les abonnés : une de nos actions (l’hotelier Millennium & Copthorne Hotels) fait l’objet d’une offre de rachat par son actionnaire majoritaire avec une prime de 37% sur le dernier cours. L’offre est un peu chiche, mais nous allons tout de même apporter nos titres.

—

Abonnez-vous pour avoir accès au portefeuille entièrement dévoilé.