Cet article est le 2e d’une série de trois publiée à l’occasion du 7e anniversaire du portefeuille de notre club et de ce blog. Vous pourrez retrouver la 1ere partie ici.

Cet article est le 2e d’une série de trois publiée à l’occasion du 7e anniversaire du portefeuille de notre club et de ce blog. Vous pourrez retrouver la 1ere partie ici.

Quelques réflexions sur cet avantage statistique issues du résultat de ce traitement par année.

Première considération : le temps de la performance et de la réalisation est différent.

Il nous semble d’abord important de comprendre que le temps de la performance du portefeuille n’est pas celui de la réalisation d’un investissement et donc de l’avantage statistique. La performance du portefeuille et de chaque société à l’intérieur du portefeuille est calculée du 1 janvier au 31 décembre de chaque année soit sur 365 jours. Par contre toutes les décisions qui on été prises sur la même année ne se réaliseront pas forcément en 365 jours. Quand nous parlons de réalisation, c’est l’achat mais aussi la vente, en perte ou en gain.

Nous allons prendre un exemple plutôt extrême de notre historique pour que vous compreniez bien ce temps différent entre la performance annuelle et la réalisation des décisions d’investissement prises dans l’année.

En 2008, à partir du 24 novembre, nous achetons 30 sociétés. La société Kindy, un marchand de chaussettes, est vendue le 10 décembre 2008 car, avec son dernier rapport financier, nous constatons qu’elle ne correspond plus à nos critères de solvabilité et elle est remplacée par Tandy Brand Acessories. Nous avons donc cette année-là pris 31 décisions d’investissement. La performance de l’année 2008 a donc lieu sur 36 jours, soit du 24 novembre au 31 décembre 2008… Et elle est négative avec -3.69%.

Si vous ne prenez en compte que la performance, vous pouvez donc affirmer sans problème que cette année n’a pas été terrible pour le portefeuille daubasse. Ce qui peut laisser sous-entendre que les décisions d’investissement n’ont pas été des plus judicieuses.

Si vous examinez ensuite la réalisation de ces 31 décisions d’investissement de 2008, votre information sur ce que vous avez fait est très différente : tout d’abord, vous voyez qu’un seul investissement a été réalisé en 2008, c’est précisément Kindy et il s’est soldé par une perte en 14 jours. Et que le dernier investissement à avoir été réalisé l’a été plus de 6 ans et demi plus tard, en 2418 jours avec la société Coast Distribution System le 10 juillet 2015. Le temps moyens de réalisation du portefeuille de départ a donc été de 709 jours, soit 1 an et un peu plus de 11 mois. Le rendement total de ces 31 positions réalisées en moyenne sur 709 jours est de 178.48%, ce qui donne un rendement annualisé de 69.44%. Nous voyons aussi que nous avons généré 23 investissements en gain et 8 investissements en perte, que notre gain moyen pondéré a été de 951.02€ contre une perte moyenne pondérée de -49.77€. L’avantage statistique de cette année là a donc été de 19.11 pour 1…

Comme nous vous l’avions expliqué au départ, cet exemple est extrême puisque la performance ne court que sur 36 jours alors que la réalisation moyenne est de 709 jours. En réalité, cet exemple était destiné à vous faire comprendre la différence liée au temps de la performance et au temps de la réalisation. Nous allons vous proposer un autre exemple mais, avant, nous vous laissons découvrir les deux tableaux suivant :

Cette année 2008 est pour l’instant notre seule année totalement clôturée : il reste des positions ouvertes pour chacune des autres années d’existence du portefeuille.

Nous allons comparer deux années sur les positions clôturées pour approfondir cette notion de temps différent de la performance annuelle et de la réalisation des investissements de l’année expliquant l’avantage statistique : notre meilleure année et notre pire année. Ces années sont 2009 et 2011.

Quelques précisions sur ces deux années :

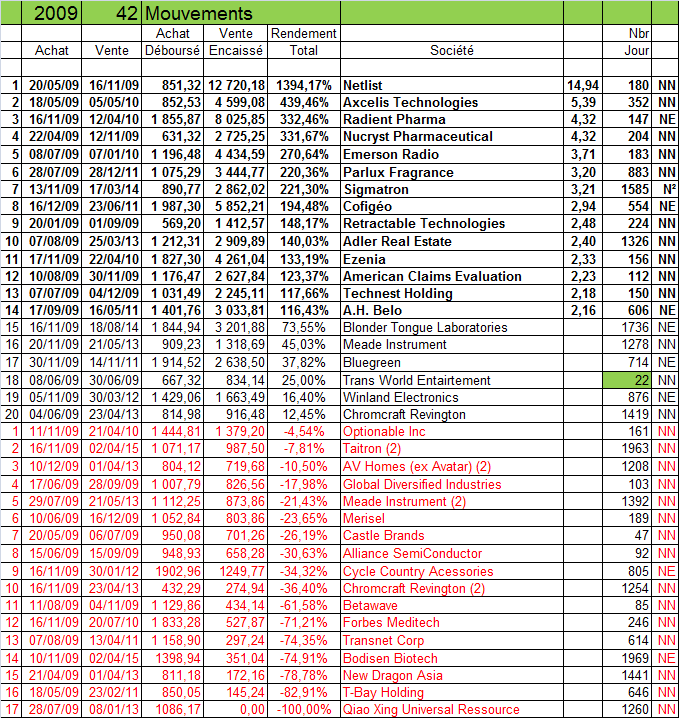

- En 2009, nous avons pris la décision d’investir sur 42 sociétés. Aujourd’hui, 5 sociétés sont toujours en portefeuille et ne sont toujours pas vendues. C’est donc 12% des achats de 2009 qui ne sont pas encore réalisés. Alors que 37 investissements ont été clôturés.

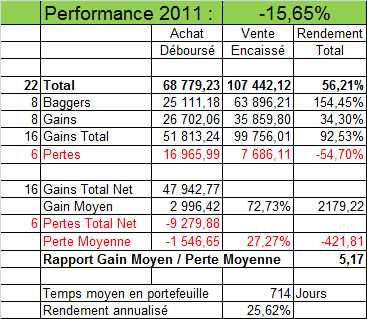

- En 2011, nous avons acheté 36 sociétés. Aujourd’hui, il nous reste en portefeuille 14 sociétés, soit 39% des achats de l’année 2011. 22 achats ont donc été clôturés.

Voyons maintenant les deux temps. Et commençons par la performance annuelle du portefeuille, performance annuelle sur une durée connue de tous, soit 365 jours !

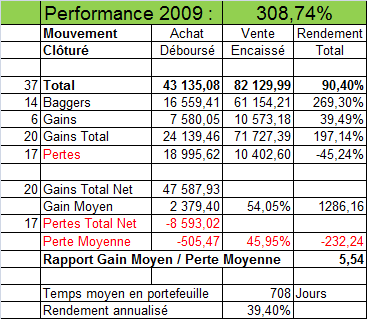

En 2009, nous avons connu notre meilleure année avec une performance exceptionnelle de 308.74%.

En 2011, nous avons connu notre pire année, avec une performance négative de -15.65%.

Si l’on s’en tient à cette seule performance annuelle, on ne peut que constater qu’il n’y a pas photo : 2009 est une année que l’on n’est pas près de revivre, qui ne peut pas se reproduire, que l’équipe des Daubasse a été particulièrement bien inspirée, que le marché était très favorable. Et pour 2011, on pourrait dire que nous avons été mal inspirés et que les limites de notre méthode apparaissent au grand jour.

En fait, toutes ces assertions sont fausses d’un point de vue de statistique tant pour 2009 que pour 2011.

En 2009, nous avons 37 réalisations (acheté-vendu) avec 20 gains et 17 pertes, les gains représentent 54.05% et les gains moyens pondérés sont de1 286.16€ tandis que les pertes représentent 45.95% et les pertes moyennes pondérées sont de 232.24€. Le rapport gains/pertes est de 5.54.

En 2011, sur les positions clôturées, nous avons 22 réalisations avec 16 gains et 6 pertes, les gains représentent 72.73% et les gains moyens pondérés 2 179.22€ tandis que les pertes représentent 27.27% et les pertes moyennes pondérées -421.81€. Le rapport gains/pertes est de 5.17.

Le temps moyen de réalisation de 2009 est de 708 jours et celui de 2011 de 714 jours.

Nous devons vous avouer que nous sommes rester vraiment « scotchés » lorsque nous avons découvert ces résultats et un écart aussi important dans les performances du portefeuille pour chacune des deux années alors que chaque décision d’investir, une fois réalisée, met en avant une régularité évidente dans le rapport gains-pertes 5.54 en 2009 versus 5.17 en 2011 et un temps de réalisation moyen également assez proche.

Nous observons, enfin, toujours sur les positions réalisées que nous avons commis nettement moins d’erreurs en 2011 qu’en 2009 : en pourcentage, c’est presque que le double d’erreurs que nous avons commises en 2009 avec 45.95% versus 27.27% pour 2011 !

En conclusion sur l’idée que le temps de la performance annuelle et le temps de réalisation de chaque décision d’investissement sont bien différents, nous constatons que la régularité de l’avantage statistique est quelque part plus important que la performance annuelle car un process qui crée un avantage statistique important et régulier réduit votre risque de perte drastiquement et vous permet de penser avec de haute probabilité que vous parviendrez a générer une performance intéressante à long terme.

Voici donc ces deux tableaux, pour vous permettre de mieux visualiser ces chiffres. Nous vous rappelons qu’il s’agit de positions réalisées (acheté-vendu)

Seconde considération : Investir sur les Daubasses, cela ne fonctionne pas tout le temps.

Nous le pensions avant d’approfondir le sujet. Nous pensions que cela fonctionnait parfaitement dans un marché en krach ou fortement baissier et très moyennement voire pas du tout dans un marché haussier. Mais ce n’est pas tout à fait comme cela que cela se passe.

Voyons tout d’abord ce qui fonctionne et ne fonctionne pas de la même manière.

Prenons les exemples suivants pour mieux comprendre.

En 2008, le marché a perdu 50% il a donc subi un krach. Vous trouvez 30 sociétés net-net que le marché offre en moyenne à la moitié de sa VANT (Valeur d’Actif Net Tangible), le potentiel du portefeuille est de 100%. La solvabilité du portefeuille est de 78% !

En 2018, soit 10 ans plus tard, le marché a été multiplié par 3. Rien ne semble bon marché mais vous trouvez 30 sociétés net-net que le marché offre en moyenne à la moitié de sa VANT (Valeur d’Actif Net Tangible), le potentiel du portefeuille est de 100% et la solvabilité du portefeuille est de 78%.

Vous aurez compris qu’à 10 ans d’intervalle dans deux marchés diamétralement opposés, l’un chichement valorisé et l’autre chèrement valorisé, vous trouvez grâce à votre process 30 sociétés dont les critères moyens sont identiques.

La question que nous nous sommes posée, c’est de savoir quelle est la différence entre les caractéristiques financières des deux portefeuilles mise en évidence par notre approche. Et notre réponse, c’est que nous ne voyons aucune différence… Puisque ce n’est pas le marché qui influence le process mais le process qui va chercher des sociétés qui répondent aux critères de sélection en termes de décote et de solvabilité … que le marché soit chèrement valorisé ou faiblement valorisé.

Nous pouvons donc affirmer que la méthode Daubasse fonctionne tout le temps car elle filtre selon des critères bien définis, des sociétés donc la configuration du bilan est identique quel que soit l’activité, les produits ou la taille de la société. C’est donc dans cette optique de l’identique et du répétitif que nous pouvons ajouter en incluant le hasard dans notre réflexion que notre process peut être comparé à un lancer de pièces. Nous ne savons jamais si un investissement particulier va se terminer en gain ou en perte. Mais nous savons à chaque fois que la situation est identique et qu’elle se compose d’une probabilité de gain important et indéfini (mais supérieur au montant de la perte maximale soit 100%) contre une probabilité de perte plus faible, non négligeable mais définie

Face au hasard de la situation, nous répondons par une asymétrie gains/pertes dont le résultat semble bien visible dans nos tableaux.

Si le process fonctionne tout le temps de la même manière et dans tout type de marché, qu’est-ce qui ne fonctionne pas de la même manière et influence non pas le process à proprement parler mais les possible résultats ?

Nous voulons préciser qu’il est important de ne pas raisonner sur les sociétés de manière individuelle mais sur l’ensemble du portefeuille.

Pour la simple et bonne raison qu’une perte ou un gain sur une société n’a pas de sens en soi puisque les pertes sont inévitables mais limitées et doivent normalement être compensées par les gains tout aussi inévitables mais sans la moindre limite. Dans tout ce qui va suivre, c’est donc d’un portefeuille dont nous parlons et pas d’une société en particulier.

1° Il s’agit une nouvelle fois du temps de réalisation. Une plus-value de 200% avec une moyenne de réalisation de 700 jours n’est pas la même chose que la même plus-value de 200% avec une moyenne de réalisation de 1 400 jours. C’est d’ailleurs pour cela que dans nos tableaux, nous avons calculé le temps moyen de détention en portefeuille, soit le nombre de jours qui sépare l’achat de la vente.

2° Cela va dépendre aussi de ce que vous trouvez sur le marché à différents niveaux : potentiel, solvabilité, secteurs ou localisation géographique. Ces différents paramètres composant vos décisions d’investissements sur l’année et donc le portefeuille de l’année peuvent jouer de différentes manières par rapport au marché dans son ensemble mais aussi sur un secteur ou un pays précis. Le tout dépendant pour chaque élément du degré de gravité du problème. Par exemple, même dans des investissements diversifiés, vous pouvez avoir une composante technologique deux fois plus importante que la composante industrielle ou l’inverse. La vitesse de réalisation dépendant directement de la résolution du problème ou de la perception erronée du marché. Plusieurs éléments de marché vont donc vous donner de meilleures conditions que d’autres, influençant directement le résultat.

3° Cela va dépendre aussi de votre capacité à capter toutes les occasions qui se présentent, et donc des liquidités dont vous disposez à tout moment pour acheter des sociétés qui correspondent à vos critères.

Voici donc les 3 points principaux que nous avons relevés jusqu’à présent. Nous pensons que le suivi statistique de notre portefeuille est loin de nous avoir tout dévoilé sur le sujet et nous pensons qu’il sera passionnant de découvrir ce qu’il nous dévoilera à l’avenir.