… est le titre que nous avons choisi pour vous proposer une petite réflexion provoquée par un des meilleurs articles que nous avons lus ces cinq dernières années. Cet article a été pêché sur le blog de Lupus.

Mais nous aurions pu également l’intituler » l’incommensurable modestie des plus grands investisseurs » ou encore » Le doute perpétuel, la seule obsession salutaire d’un investisseur » ou tout simplement reprendre une phrase de cette multi-réflexion extrêmement brillante, signée Bill Gross : « C’est peut-être l’époque qui construit l’homme et pas l’inverse » ou enfin « Qu’adviendrait-il si l’avenir exigeait d’un investisseur – portant le label d’excellence – qu’il change son fusil d’épaule ou, au moins, qu’il apprenne de nouveaux tours ? « . Plutôt que de citer des passages de l’article qui ne rendraient pas entièrement la profondeur des idées de son auteur et pour vous permettre également de mieux suivre le cheminement de notre petite réflexion, nous vous proposons donc ci-dessous une traduction de cet article original paru sur le site de Pimco, la maison de gestion de Bill Gross.

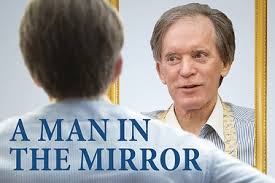

« L’investisseur face à son miroir par Bill Gross (Pimco) »

« Le siècle qui commence ne sera probablement pas aussi fructueux en raison des considérations irréalistes sur lesquelles de nombreux investisseurs ont bâti leurs stratégies sur les marchés.

Suis-je un excellent investisseur ? Non, pas encore. A l’instar du «Jake» d’Ernest Hemingway dans Le soleil se lève aussi, je pourrais dire que l’idée serait bien agréable. Mais entre l’idée et la réalité, il y a souvent un monde. Lorsqu’il se regarde dans un miroir, l’être humain moyen voit un reflet auquel il attribue une note de six ou six et demi sur dix, sept tout au plus. Le nez protubérant, le menton fuyant, tout cela est masqué par des yeux plus brillants ou des dents ultra-bright. Et lorsque l’on demande leur avis aux gens, les compliments retentissants écrasent les silences embarrassants et les critiques chuchotées, si bien que l’on interprète souvent cette consultation publique comme un plébiscite en faveur de notre bonne mine.

Il en va de même dans le domaine de l’investissement, comme dans toute carrière exposée au jugement public. Les critiques acerbes se trouvent dans les blogs ou dans les propos de concurrents aux dents longues, mais les compliments dominent souvent l’album mental, voire physique, que chacun se constitue. Avec l’espoir, cette tendance est notre moyen de survivre au jour le jour. Nous regardons l’homme ou la femme qui apparaît dans la glace et nous voyons une image trafiquée, comme dans les miroirs déformants des fêtes foraines.

A première vue cependant, le monde de la gestion financière présente un contrepoids qui permet de relativiser les impressions. Et ce contrepoids, ce sont les chiffres. En marge des perceptions subjectives, nous avons des historiques de rendement total et d’alpha qui ont pour vocation de montrer la supériorité d’un individu ou d’une société par rapport à la concurrence. A défaut, nous pouvons mettre en avant notre excellent rendement par rapport à l’inflation, ou bien encore la généreuse création de richesse que nous engendrons par rapport aux liquidités…

L’éventail des comparaisons possibles semble illimité et pourtant, les conclusions sont pratiquement toujours positives, si bien que ce « contrepoids» perd toute sa valeur ou presque. Dans son for intérieur, chacun d’entre nous se donne un six-six et demi ou un sept; et si la note ne vaut pas pour la dernière année, elle compte au moins pour les trois, cinq ou dix précédentes. Les sociétés d’investissement font leur beurre sur les chiffres et elles les tournent à leur avantage au moment de passer devant le miroir. Cette première impression flatteuse se transforme alors de façon définitive en un teint resplendissant avec des joues rosées façon Blanche Neige.

Souvent, l’audience est dupe. Les consultants mettent en garde contre les pratiques consistant à suivre le troupeau, ou à choisir une société ou un professionnel en ne s’appuyant que sur un historique de performances récent, mais la réalité est généralement toute autre. Lorsqu’une pièce tombe trois fois de suite du côté «face», la rumeur autour d’un quatrième «face» enfle systématiquement, même si la probabilité reste bien entendu de 50/50. De la même façon, 13 années consécutives passées à surperformer le S&P 500 conduisent inévitablement à …

Enfin, vous m’avez compris. Le Financial Times vient de publier les résultats d’une étude consistant à mettre des chimpanzés (des chimpanzés parmis les plus beaux qui soient, cela va sans dire) dans la peau d’investisseurs entre 1968 et 2011, au moyen d’une simulation informatique. Résultat: dans leur grande majorité, ils auraient surperformé les indices traditionnels!

Enfin, vous m’avez compris. Le Financial Times vient de publier les résultats d’une étude consistant à mettre des chimpanzés (des chimpanzés parmis les plus beaux qui soient, cela va sans dire) dans la peau d’investisseurs entre 1968 et 2011, au moyen d’une simulation informatique. Résultat: dans leur grande majorité, ils auraient surperformé les indices traditionnels!

En commençant par me demander si je suis un excellent investisseur, j’ai en fait ouvert la porte à une autre question consistant à savoir si d’autres pointures réputées, comme Bill Miller, le sont aussi. Il semble que plus un gérant de portefeuille reste en place, plus il expose son talon d’Achille, quel que soit la nature ou l’emplacement de ce dernier. L’ancien gérant de fonds de Fidelity, Peter Lynch, possédait un talent indéniable: celui de savoir se retirer avant que les conditions ne se gâtent. En revanche, difficile de dire si sa philosophie «investissez dans ce que vous connaissez le mieux» aurait survécu à l’éclatement de la bulle internet, à la crise de Lehman ou à celle des subprimes.

La durée et la longévité doivent donc constituer des critères de jugement capitaux dans toute validation objective d’un niveau d’excellence dans le métier. Parle-t-on de 10 ans, 20 ans, 30 ans? Combien de «face» faut-il enchaîner avant de se demander si la pièce jetée a bien un côté «pile»; si elle n’est pas chargée d’un lest d’ordre philosophique/logique selon lequel les probabilités à long terme jouent clairement en faveur d’une société ou d’un individu? Je dois dire qu’après 40 ans d’exercice plutôt positifs, je ne sais toujours pas si PIMCO et moi méritons cette note d’excellence. Du reste, je ne sais même pas s’il existe un élève, même Warren Buffett, le «prophète» le plus respecté dans le domaine de l’investissement, qui la mérite. Je vais vous expliquer pourquoi.

L’investissement et le succès d’un investissement sont essentiellement jugés sur une base cyclique, voire séculaire. Cela dit, même l’horizon le plus long peut se révéler trop court. Que l’on soit un investisseur en obligations, en actions ou en private equity; que l’on ait recours à des stratégies top-down ou bottom-up, l’analyse classique tend toujours à juger une société ou un individu sur sa façon de gérer les caractéristiques haussières ou baissières du cycle. Vous avez opté pour les liquidités au bon moment? Vous avez acheté des actions de croissance quand elles étaient au plus bas? Vous avez augmenté la sensibilité aux taux lorsque les rendements plafonnaient? Vous avez acheté des titres “Value” au juste prix? Bref. Si les chiffres laissent apparaître un alpha plutôt régulier avec un risque inférieur à la moyenne et des ratios d’information attractifs, alors vous êtes peut-être au seuil du panthéon des investisseurs. La capacité de l’investisseur à s’adapter aux «quatre saisons» du marché devrait-elle constituer une preuve suffisante que tout cela n’est pas qu’une affaire de chance? Et si ces quatre saisons englobent un certain nombre de cycles haussiers/baissiers ou même plusieurs décennies, alors la confirmation (le couronnement), ne saurait tarder! C’est ainsi que l’on passe du statut d’expert, à celui de magicien et, enfin, à celui de Roi. Ah, être Roi…

Cependant, que les choses soient claires. Il n’existe pas, en ce monde, de Roi des obligations ou de Roi des actions, ni même de Souverain de l’investissement qui puisse prétendre à un trône. Tous autant que nous sommes, même les vieux briscards comme Buffett, Soros, Fuss et moi-même (eh oui…), nous avons exploité une période extrêmement avantageuse, l’époque la plus attractive qui puisse être offerte à un investisseur.

Depuis le début des années 1970, quand le dollar a été désolidarisé de l’étalon-or et que le crédit a débuté son incroyable périple vers la liquidité et le rendement total, la formule gagnante a été relativement simple. Un investisseur prenant un risque minimal, y appliquant habilement un certain levier et se protégeant intelligemment contre les accès de désendettement ou de retraits d’actifs pouvait prétendre, et accédait parfois, au trône de «l’excellence». Cela dit, c’était peut-être l’époque qui construisait l’homme et non l’inverse.

Elroy Dimson, Paul Marsh et Mike Staunton ne me contrediraient sûrement pas. De fait, le titre de leur ouvrage Triumph of the Optimists (Le triomphe des optimistes) offre une description assez prudente d’une période de 101 ans de rendements d’investissement; une époque où les optimistes et les courageux étaient davantage récompensés que les frileux Picsou.

Dans ce livre écrit en 2002, les auteurs supposaient, sans doute à juste titre, que les 101 années suivantes n’allaient probablement pas être aussi fructueuses en raison des considérations irréalistes sur lesquelles de nombreux investisseurs avaient bâti leurs stratégies sur les marchés. Et dire qu’il n’était même pas encore question à l’époque d’assouplissement quantitatif et de taux d’intérêt à 0%! Quoi qu’il en soit, l’argument était de dire – et je suis d’accord sur ce point – que chaque époque engendre des performances différentes ainsi que de nouveaux Rois.

J’ai toujours eu tendance à adopter des prises de risques marginales, ou plutôt mesurées dirais-je; je pense avoir été plutôt bien inspiré dans mes stratégies de taux d’intérêt, peut-être meilleur pour promouvoir cette image, mais au final, mes prises de risques ont toujours été calculées. Cette stratégie n’a pas trop bien fonctionné pendant quelques mois de 2011 ainsi que sur certaines années au cours des quatre dernières décennies. Pourtant, dans la mesure où le crédit était en expansion quasi perpétuelle, assurant un apport de carburant quasi interrompu à un moteur capitaliste porté sur la prise de risques, PIMCO a également prospéré.

D’un point de vue technique, ma tendance/la tendance de la société à vendre la volatilité et à tirer profit du portage suivant plusieurs méthodes – directement via des options ou des futures, sur le marché hypothécaire avec le risque de remboursement anticipé et sur la courbe des rendements avec des stratégies «bullet» et «roll down» plutôt que des approches «barbell» au portage moins intéressant – a porté ses fruits sur le long terme. Lorsque la volatilité a augmenté de façon substantielle (1979-1981, 1998, 2008), nous avons eu la chance d’avoir anticipé la tournure des événements ou de n’avoir été que légèrement surpondérés en termes de portage, si bien que nous avons résisté au coup de massue là où d’autres sociétés ne s’en sont pas relevées.

Ce que je veux dire, c’est que l’époque de PIMCO, celle de Berkshire Hathaway, celle de Peter Lynch, ont toutes eu l’expansion du crédit pour toile de fond. Au cours de cette période, la prime est allée aux investisseurs ayant misé sur le portage, ayant vendu la volatilité, s’étant orientés vers les rendements et ayant accentué leur exposition au risque de crédit, ou bien à ceux qui étaient protégés, de par leur structure ou leur réputation, des mouvements de désengagement ou de désendettement (Buffett) qui ont frappé leurs concurrents au pire moment.

Ce que je veux dire, c’est que l’époque de PIMCO, celle de Berkshire Hathaway, celle de Peter Lynch, ont toutes eu l’expansion du crédit pour toile de fond. Au cours de cette période, la prime est allée aux investisseurs ayant misé sur le portage, ayant vendu la volatilité, s’étant orientés vers les rendements et ayant accentué leur exposition au risque de crédit, ou bien à ceux qui étaient protégés, de par leur structure ou leur réputation, des mouvements de désengagement ou de désendettement (Buffett) qui ont frappé leurs concurrents au pire moment.

Après tout, il ne s’agissait peut-être que d’époques, avec un début et une fin. Qu’advient-il lorsqu’une époque change? Qu’adviendrait-il si l’expansion ininterrompue du crédit et l’alimentation qu’elle fournit aux prix des actifs et aux rendements venaient à être durement affectées? Qu’adviendrait-il si des taux d’intérêt quasi nuls sonnaient le glas d’une époque de rendement total qui a débuté dans les années 1970, a pris de la vitesse en 1981 et s’est heurtée à une impasse mathématique en 2012/2013 pour les obligations et, logiquement, pour les autres classes d’actifs apparentées?

Qu’adviendrait-il si une nouvelle époque engendrait des portages moins intéressants que les performances des indices ou des accès récurrents de volatilité dans la lignée de la crise de Lehman? Qu’adviendrait-il si une telle époque était marquée par un conflit géopolitique mondial autour de la quête de ressources de plus en plus rares telles que le pétrole, l’eau, ou tout simplement les denrées alimentaires, comme l’a suggéré Jeremy Grantham?

Qu’adviendrait-il si les effets globalisés du «changement climatique ou, peut-être, du vieillissement de la population» venaient perturber la micro-culture d’une boîte de Petri où le capitalisme prolifère sans opposition?

Qu’adviendrait-il si les politiques d’assouplissement quantitatif entraînaient une dégringolade des prix des actifs, qu’elles étaient sensées stimuler?

Qu’adviendrait-il si l’avenir exigeait d’un investisseur – portant le label d’excellence – qu’il change son fusil d’épaule ou, au moins, qu’il apprenne de nouveaux tours? Tiens, voilà qui constituerait un bon critère d’évaluation du niveau d’excellence d’un investisseur: La capacité à s’adapter à une nouvelle ère. Le problème, avec les, c’est qu’ils n’auront probablement pas l’occasion de se tester. Car ils seront déjà partis avant la fin de ces époques. Cela dit, nul ne sait ce que l’avenir réserve à chacun d’entre nous et ce que chacun de nous fera du temps mis à sa disposition.

Mais il y a une chose dont je suis certain: comme Michael Jackson l’a chanté au cours de sa brillante mais trop courte existence, je regarde et je continuerai de regarder l’homme dans le miroir. PIMCO, Gross, El-Erian? Oui, nous avons fière allure… dans l’époque actuelle. Cependant, si celle-ci venait à changer et si nous devions faire de notre monde et du vôtre un endroit meilleur, alors nous devrions peut-être regarder dans le miroir et changer… Suivant ce que nous y voyons, je suppose. Nous vous tiendrons au courant.

Un homme dans le miroir – en bref:

1) Les investisseurs devraient être jugés sur leur faculté à s’adapter aux époques, et non aux cycles. Une époque peut durer 40 à 50 ans, peut-être davantage.

2) Bill Miller est peut-être un excellent investisseur, mais il aura besoin de 5 ou 6 «face» consécutifs supplémentaires dans une autre époque pour confirmer ce statut. Peter Lynch est un «trouble-fête». Warren est un prophète, mais en cas de changement d’époque, sera-t-il là, avec ses homologues, pour s’adapter à la nouvelle ère?

3) Vous voyez peut-être une indulgence excessive dans cet Investment Outlook? Peu importe, j’ai regardé dans le miroir et j’y ai vu un 7, au moins. Faites contrôler votre vue! »

Bill Gross Managing Director PIMCO jeudi, 25.04.2013

Après avoir terminé la première lecture de cet article, nous nous sommes fait trois réflexions.

La première était que ce qu’exprime Bill Gross est étroitement lié à ce début de 21ème siècle : en gros, une période de « chaos » boursier, financier et économique qui a commencé en 2000 et qui perdure toujours aujourd’hui.

La seconde était que cette période de « chaos » est peut-être intuitivement jugée par Bill Gross comme la fin ou le commencement de la fin de 40 années, les 40 dernières années du 20ème siècle qui ont permis d’appliquer des stratégies bien définies avec comme toile de fond » l’expansion quasi perpétuelle du crédit ».

La troisième était qu’il nous semblait que, parmi tous les « ténors de l’investissement », Bill Gross avait oublié le « cas » de Walter Schloss qui est un des rares investisseurs dans la valeur-élèves de Benjamin Graham, a avoir appliqué une vie d’investisseur durant, l’investissement en « Daubasses » avec des résultats qui l’on propulsé vers « l’excellence ».

C’est donc à partir de cet oubli de Bill Gross et avec le cas précis de Walter Schloss, que nous nous sommes demandé dans quelle mesure une stratégie d’investissement en « Daubasses » pouvait affronter un cycle économique tout autre que ce qui a prévalu pendant les 100 années qui ont rempli l’intervalle entre 1900 et 2000 ! Un cycle économique au cours duquel l’expansion quasi perpétuelle du crédit serait mise à mal. Et nous paraîtrait au regard du siècle précédent chaotique, voire traversé de périodes de chaos.

Si nous nous en tenons au fait de la théorie de Benjamin Graham qui consiste à acheter des sociétés sous la valeur de leurs fonds propres, voire, encore mieux, sous la valeur de leur actif net courant, nous constatons une première chose : cette théorie a été pensée et mise au point pendant une période de « chaos », le krach de 1929 et les années de grande dépression qui ont suivit et ce jusqu’en 1935.

Si nous continuons à nous baser sur les faits, nous apprenons dans « l’Investisseur Intelligent » de Benjamin Graham, qu’à partir de 1954-56, les sociétés cotant sous leur valeur d’actif net-net ont commencé à se raréfier. Et que les opportunités de sociétés cotant sous la valeur de leurs fonds propres a fortement diminué !

Si nous continuons à nous baser sur les faits, nous apprenons dans « l’Investisseur Intelligent » de Benjamin Graham, qu’à partir de 1954-56, les sociétés cotant sous leur valeur d’actif net-net ont commencé à se raréfier. Et que les opportunités de sociétés cotant sous la valeur de leurs fonds propres a fortement diminué !

Si nous observons les parcours de Warren Buffett et de Walter Schloss, nous constatons que c’est, en gros, à partir de cette époque que leur manière d’investir respective va diverger.

Depuis le début de leur carrière d’investisseur, en bons élèves de Ben Graham, ils ont tous les deux investis uniquement en « Daubasses » … mais, après 1954-56, Warren Buffett, prendra progressivement le chemin de la valeur couplé à l’avantage concurrentiel pérenne, n’ayant pas peur d’y mettre le prix, il usera de l’effet de levier et des « opérations singulières », singulières dans le sens où elles sont étroitement liées à la particularité de la puissance financière de Buffett. Et un boulevard de 40 années ensoleillées s’ouvre alors devant Warren … Mais laissons Warren Buffet de côté puisque nous avons tenté de disséquer son parcours dans plusieurs articles.

Que fait alors Walter Schloss dans ce contexte ensoleillé, lui qui continue à appliquer la théorie du maître à la lettre, théorie pensée pour traverser des phases de chaos.

Eh bien, nous pensons qu’il s’adapte car il n’a bien sûr pas le choix puisque les net-net ont presque disparu et les sociétés cotant sous la valeur de leurs fonds propres ne sont plus si nombreuses.

Walter Schloss s’adapte dans sa manière de gérer car il sait bien que les actifs sous gestions de ses clients ne peuvent pas croître au-delà d’une certaine taille sous peine de ne plus avoir suffisamment d’opportunités pour les investir.

Walter Schloss s’adapte dans sa manière de gérer car il sait bien que les actifs sous gestions de ses clients ne peuvent pas croître au-delà d’une certaine taille sous peine de ne plus avoir suffisamment d’opportunités pour les investir.

De ce fait, il ne fera jamais une grosse publicité pour attirer les nouveaux clients, préférant des clients fidèles (parfois plusieurs générations) qui lui font entièrement confiance.

Il ne créera jamais de fonds ouvert ou autre véhicule d’investissement qui lui permettrait de gérer plusieurs milliards de dollars. Au contraire, il redistribue chaque année la performance annuelle des actifs sous gestions aux clients qui le désirent. Ce qui a pour but de tenir ces actifs dans une certaine limite de grandeur. Et enfin, « Big Walt » ne fera jamais appel a l’effet de levier dans sa gestion.

Nous voyons donc clairement, aux travers des mesures prises par Walter Schloss, les contraintes d’une stratégie basée sur « les Daubasses » dans une période de croissance plus ou moins continue et de liquidités abondantes.

Et nous pourrions même dire que plus le soleil brille sur la bourse et l’économie en général, moins, il y a d’opportunités, moins, il y a de marge de sécurité, moins de décote sur les fonds propres, moins de net-net ou de net-estate …

Du point de vue de l’investisseur en « Daubasses », nous pourrions même dire que plus la période de croissance est prolongée, plus il a l’impression de prendre des risques puisqu’il achète avec moins de décote les actifs net tangibles de la société.Et nous pensons très sincèrement que cette stratégie « Daubasses », pensée pendant une phase de chaos est parfaitement adaptée pour une période plus ou moins longue de chaos, pour des hauts et des bas courts et sans fin, pour une absence de croissance, voire une croissance anémique, pour une hypothétique dépréciation des monnaies due à l’injection massive de monnaies papier. Bref, pour une période de 100 ans de montagnes russes …

En effet, le chasseur de « Daubasses » n’attend pas une liquidité sans fin pour que les actifs achetés s’apprécient, le chasseur de « Daubasses » achète des actifs valant 50% de leur valeur, parfois 30% … et à la moindre petite lueur de chandelle, même infiniment courte, ces actifs achetés à 50% de leur valeur peuvent doubler, voire tripler …

Avec le recul de notre toute petite expérience et sur la durée minuscule des presque 5 ans de notre portefeuille, nous pensons très concrètement avoir investi fin 2008 dans une phase de chaos intense au cours de laquelle, en achetant des actifs à des prix de cacahuètes, nous avons en un tout petit peu plus qu’un an multiplié la valeur de notre portefeuille par 4.

Et, pour ne rien vous cacher, nous redoutons bien plus une longue période de « soleil radieux » boursier ou de croissance économique réelle ou artificielle qu’une nouvelle phase de chaos. Car, comme Walter Schloss s’est adapté, c’est dans ce type de phase que nous devrions finalement nous adapter, à la gestion des liquidités (nous commençons à peine) et à la prise de risques plus élevée due aux décotes moins importantes (nous n’avons pas encore commencé).

Mais alors, cela voudrait dire que les 100 prochaines années seraient identiques aux 40 dernières années contrairement à ce que pense Bill Gross dans son article.

Bien évidemment, certains des postulats de Bill Gross sur des hypothèses de guerre pour des ressources naturelles, des drames climatiques ou du vieillissement de la population, demanderait d’autres types d’adaptation … et il est effectivement bien difficile de dire aujourd’hui qui est capable, en tant qu’investisseur, de s’adapter à ce type de fracture.

En conclusion, nous pensons que si Bill Gross a oublié de se pencher sur le cas de Walter Schloss, c’est tout simplement parce que Big Walt, n’a jamais atteint, en terme d’actifs sous gestion, la taille des « rois » qu’il cite … mais aussi qu’il a, d’une certaine manière, fait le chemin inverse des autres : au lieu d’adapter sa stratégie, pour gérer des actifs de plus en plus importants, il a adapté sa gestions des actifs pour pouvoir appliquer sa stratégie » Daubasses » sans dévier d’un demi millimètre !

C’est pourquoi nous savons aujourd’hui que, même s’il parvenait à égaler les « rois » en termes de performance, aucun chasseur de « Daubasses », fut-il le plus grand comme Walter Schloss, ne deviendra jamais « roi ».

Et ce n’est pas très important comme nous l’explique Bill Gross …

Par contre, nous savons que tout véritable investisseur en « Daubasses », est prêt à affronter le chaos et une situation bien différente que celle que nous avons connu depuis près d’un demi-siècle. Et cela nous semble le plus important quelque soit l’excellence des résultats.

Excellent ! Allez encore des articles de cette qualité pendant 60 ans et le label d’excellence est pour vous 😀 !

Par contre je ne suis pas sur que quoiqu’il se passe les daubassiens soit immunisés : dans une optique de véritable chaos économique, on peut imaginer que les créanciers ne remboursent jamais, que la monnaie perde toute sa valeur, que personne ne se présente pour acheter les stocks et que l’immobilier industriel perde tout intérêt.

Il ne restera que les stock de matières premières et l’immobilier résidentiel qui garderont une valeur dans presque tous les cas.

Bonjour,

Sans vouloir aucunement dénigrer votre performance ou votre approche que j’apprécie hautement, je tiens à vous faire part de ma première impression.

Je pense que votre performance tient moins à votre fidélité aux maîtres que justement à un retour passager à cette « économie du crédit » décriée. Les périodes de chaos suscitent la raréfaction de la liquidité; suivent alors les décotes importantes de tous types, toutes conséquences directes de l’illiquidité. Cesse l’illiquidité, soit réapparait abondement les capitaux et/ou le crédit, cessent les décotes et surgissent des rendements mirobolants sur le type de décotes constatées. Mais si le crédit ou les liquidités n’étaient pas réapparus, que se serait-il passé? Car il se pourrait bien que les prochaines périodes de chaos ne voit pas réapparaître comme récemment les embellies.

Hé bien, sans doute les décotes auraient perduré. Sans doute aussi les défaillances et les faillites auraient crû. La performance « des daubasses » aurait probablement était moindre. La sélectivité aurait été bien plus primordiale pour les résultats. Le résultat « des daubasses » me parait bien plus la conséquence d’une crise momentanée de liquidité suivie d’un retour rapide à la normale. C’est à dire précisément ce que décrit Bill Gross. Mais voyons prochainement.

En attendant, merci pour cet article de qualité;

NB: il s’agit du faux Graham, celui qui ne se revendique pas du maître.

Bonjour Graham,

Les performances des investissements en daubasses laissent toujours un grand nombre d’investisseurs, même parmi les plus aguerris, dans l’expectative. Ce que vous écrivez pourrait paraître logique et nous nous devons de reconnaître au moins un point : nous avons créé notre club d’investissement et le blog qui en découle parce que la crise de 2008 avait laissé apparaître un très grand nombre d’opportunités. Sans le krach de 2008, jamais nous n’aurions pu acheter autant de sociétés à prix cassés. Mais à l’époque, quand nous l’avons fait, très peu d’investisseurs « avertis » étaient convaincus par notre approche.

Néanmoins, nous avons la conviction que notre approche est une de celles qui permet de surperformer le marché sur le long terme. Pas la seule, peut-être … mais parmi celles qui sont le plus accessibles au petit investisseur.

Vous écrivez « Mais si le crédit ou les liquidités n’étaient pas réapparus, que se serait-il passé? » Nous n’en savons rien mais vous-mêmes pouvez-vous dire ce qu’aurait été le rendement boursier des sociétés « non daubasses » si les planches à billet n’avaient pas été mises en actions à un rythme effréné ? En voyant les performances actuelles des big caps, nous avons d’ailleurs l’impression que ce sont plutôt ces sociétés qui bénéficient des injections de liquidités, bien plus que les sociétés dont nous garnissons nos portefeuilles.

Certes, notre performance a été obtenue sur une période bien trop courte pour tirer des conclusions définitives (quoi que 4 ans et demi, ça commence à compter) mais d’autres investisseurs en daubasses peuvent présenter des rendements tout-à-fait appréciables sur une période suffisamment longue pour qu’on puisse y accorder du crédit :

Scott Barbee qui a surperformé le S&P de 7 % par an pendant 15 ans

Donald Smith qui a surperformé son indice de 5 % par an au cours des 30 dernières années

et bien sûr Walter Schloss et son rythme de 15 % annuel pendant près de 45 ans.

Ceci dit, nous sommes bien conscients que notre méthode aurait pu être plus performante, surtout sur l’année 2011. Nous avons écrit plusieurs articles sur le sujet, détaillant les erreurs que nous y avions commises, erreurs que nous ne commettrons plus à l’avenir, ce qui devrait nous permettre d’être performants également dans les périodes d’excès de liquidités. Parmi les mesures que nous prendrons, citons : « éviter les sociétés de la Chine continentale », « vérifier la régularité des informations financières pour les sociétés cotées sur les marchés libres », « éviter les micros cap de moins de 5 millions de CB »

Merci de votre réponse rapide.

Je ne critique pas le fond de votre méthode. Elle a été éprouvée par de très grands investisseurs mais je la resitue dans son contexte.

La performance des valeurs peu liquides, à court terme, ne résulte que de phénomènes de flux indépendamment des fondamentaux et des bilans. Première vague: l’illiquidité résultant de l’assèchement des flux sur de tels titres au marché étroit engendre des décotes considérables. Deuxième vague, le reflux: la liquidité revient, se constatent les décotes sur actifs sans crainte que la perpétuation de la crise n’engendre immédiatement des dépréciations d’actifs plus importantes encore, conséquence: les cours se rehaussent vivement.

Cas de chaos perdurant: l’illiquidité persiste durablement, les actifs se déprécient plus encore, les décotes ne sont plus suffisantes, les cours baissent encore, des faillites surviennent, etc. Les cours ne se rehaussent pas: c’est la chasse à la liquidité. Que se passe-t-il si le chaos ne cesse pas? Nous n’avons pas encore connu cela? N’est-ce pas la suggestion de Bill Gross? La méthode de Graham fut d’une certaine façon la première étape du grand marché haussier qui succéda à la dépression des années 30 s’achevant dans la guerre.

Investir selon B.Graham est bien plus difficile qu’il n’y parait, il me semble.

Dans la période de chaos que j’imagine volontiers, plus encore que les décotes d’actifs, ce qu’il me parait primordiale c’est de discerner les valeurs qui sauront préserver un excédent de trésorerie sur leur activité. Celles-ci, par leur flux, auront une valeur. Mais une valeur qui ne dégage aucune rentabilité et durablement risque bien de n’avoir que très peu de valeur.

Investir dans « les daubasses » me parait comme investir dans l’or: on escompte qu’il y aura quelqu’un dans l’avenir pour acheter plus cher ce qui ne dégage pas de rentabilité. Cela peut marcher. Cela marche d’ailleurs quand les marchés reviennent à la normale, comme il y a peu, et quand les flux sont positifs largement. Depuis soixante-dix ans, hormis au Japon, tous les marchés sont revenus à la normale et les flux sont revenus. Mais si les flux ne reviennent pas? Nous n’avons pas cette expérience.

Pour l’avenir, je n’escompte pas de retour à la normalité, mais des baisses de rentabilité durables et de nombreuses faillites. Pour ma part je prendrai d’abord position pour ce qui préserve un excédent de trésorerie d’exploitation, conjugué à des prix bas. Je ne miserai qu’à la marge sur les décotes d’actifs car les crises monétaires qui menacent pourraient bien en effacer les dernières traces.

Le but de ces remarques est d’imaginer à l’avenir ce qui marchera.

Dans votre performance, surtout celle principale de la première année, je vois flux et reflux habituels. Des habitudes, je crains que nous en sortions. Qu’en dit le miroir?

Bien cordialement.

Bonjour Graham,

Nos réponses en gras.

Merci de votre réponse rapide.

Je ne critique pas le fond de votre méthode. Elle a été éprouvée par de très grands investisseurs mais je la resitue dans son contexte.

La performance des valeurs peu liquides, à court terme, ne résulte que de phénomènes de flux indépendamment des fondamentaux et des bilans. Première vague: l’illiquidité résultant de l’assèchement des flux sur de tels titres au marché étroit engendre des décotes considérables. Deuxième vague, le reflux: la liquidité revient, se constatent les décotes sur actifs sans crainte que la perpétuation de la crise n’engendre immédiatement des dépréciations d’actifs plus importantes encore, conséquence: les cours se rehaussent vivement.

Votre explication est tout-à-fait plausible mais elle ne concerne pas que les valeurs peu liquides en période de déflation. Cela porte sur l’ensemble des valeurs cotées. Mais certaines valeurs sont plus sanctionnées que d’autres et, si la sanction nous semble exagérée, nous achèterons parmi ses sociétés-là.

Cas de chaos perdurant: l’illiquidité persiste durablement, les actifs se déprécient plus encore, les décotes ne sont plus suffisantes, les cours baissent encore, des faillites surviennent, etc. Les cours ne se rehaussent pas: c’est la chasse à la liquidité. Que se passe-t-il si le chaos ne cesse pas? Nous n’avons pas encore connu cela? N’est-ce pas la suggestion de Bill Gross? La méthode de Graham fut d’une certaine façon la première étape du grand marché haussier qui succéda à la dépression des années 30 s’achevant dans la guerre.

Si le chaos ne cesse pas, il est évident que toute l’activité économique sera à l’arrêt et la quasi totalité des entreprises et des particuliers au bord de la banqueroute. Une bonne part de nos sociétés n’y échapperont pas mais elles seront loin d’être les seules à faire la bascule. Si on envisage un chaos « sans fin », il faut un jardin potager, quelques animaux d’élevage, de l’or et une kalachnikov pour protéger ses biens et sa famille. L’investissement en bourse n’a probablement plus aucune raison d’être.

Investir selon B.Graham est bien plus difficile qu’il n’y parait, il me semble.

Dans la période de chaos que j’imagine volontiers, plus encore que les décotes d’actifs, ce qu’il me parait primordiale c’est de discerner les valeurs qui sauront préserver un excédent de trésorerie sur leur activité. Celles-ci, par leur flux, auront une valeur. Mais une valeur qui ne dégage aucune rentabilité et durablement risque bien de n’avoir que très peu de valeur.

C’est souvent sur ce point que nous sommes interpelés mais l’erreur de base, c’est de partir du postulat que les sociétés ne valent que pour leur cash flow futurs. Pour nous, elles valent aussi pour leurs actifs. Imaginez un hôtel qui est tellement mal situé qu’il ne génère que des déficits année après année. Si cet hôtel est en vente pour le tiers de sa valeur, pensez-vous qu’il n’intéressera personne sous prétexte qu’on ne fera que perdre de l’argent dans le futur ? Eh bien, nous pensons qu’il finira par attirer un investisseur dynamique qui le transformera en immeubles à appartements et en tirera de plantureux bénéfices. Notez toutefois qu’un léger retour à la rentabilité suffit à booster le cours d’une daubasses.

Investir dans « les daubasses » me parait comme investir dans l’or: on escompte qu’il y aura quelqu’un dans l’avenir pour acheter plus cher ce qui ne dégage pas de rentabilité. Cela peut marcher. Cela marche d’ailleurs quand les marchés reviennent à la normale, comme il y a peu, et quand les flux sont positifs largement. Depuis soixante-dix ans, hormis au Japon, tous les marchés sont revenus à la normale et les flux sont revenus. Mais si les flux ne reviennent pas? Nous n’avons pas cette expérience.

Pour l’avenir, je n’escompte pas de retour à la normalité, mais des baisses de rentabilité durables et de nombreuses faillites. Pour ma part je prendrai d’abord position pour ce qui préserve un excédent de trésorerie d’exploitation, conjugué à des prix bas. Je ne miserai qu’à la marge sur les décotes d’actifs car les crises monétaires qui menacent pourraient bien en effacer les dernières traces.

Le but de ces remarques est d’imaginer à l’avenir ce qui marchera.

Dans votre performance, surtout celle principale de la première année, je vois flux et reflux habituels. Des habitudes, je crains que nous en sortions. Qu’en dit le miroir?

Apparemment, la grande divergence entre nous réside dans le fait que lorsque vous achetez une action, vous achetez une entreprise. Nous, lorsque nous achetons une action, nous achetons des stocks, des créances, des immeubles, voire, éventuellement, un savoir-faire. Mais jamais une entreprise pour ce qu’elle pourrait rapporter dans le futur, juste pour ce qu’elle possède au moment de notre achat.

Bien cordialement.

Merci encore pour la continuation de cet échange.

Je ne suis pas si certain qu’il y ait tant une si grande divergence entre nos approches. Il est vrai que j’essaie d’acheter d’abord des entreprises qui généreront chacune un flux d’exploitation que j’envisage pérenne, voire croissant, plutôt que des actifs qui mériteraient un meilleur prix. Dans les deux cas, il s’agit d’acheter des flux ou des actifs sous leur valeur ou avec une marge qui permette d’atténuer les erreurs de mauvaises évaluations. Il me parait autant difficile de justement apprécier la valeur d’un flux ou celle d’un actif. Un flux d’exploitation peut se tarir assez vite. Un actif non rentable peut tout autant perdre de sa valeur comptable. Le cas de Gascogne est exemplaire. Les actifs corporels de certains de ses sites ont perdu beaucoup de leur valeur, insinuant que les autres le pourraient aussi. Comment jauger ? Pareillement, il est malaisé de distinguer ce que vaut une créance. Prenons Lacroix ou à un degré moindre Signaux Girod bourrées de créances de collectivités locales européennes qui peinent à rembourser. Que valent-elles ? Que valent encore les stocks de sociétés d’électronique à la technologie sans cesse changeante ? Là encore, il est malaisé de jauger et la valeur comptable indique fort mal. Mais vous et moi savons cela. C’est tout le travail d’une bonne analyse mais où les risques de mauvaises évaluations sont bien plus grands qu’il n’y parait. Il est possible de raisonner sur les flux de la même façon qu’il est possible de raisonner sur les actifs. J’essaie de m’y appliquer bien qu’il m’arrive encore régulièrement d’opter sur le critère principal des actifs. Les opportunités sont plus franches sur les petites valeurs parce que des anomalies de liquidité ponctuelles surviennent plus souvent sur les marchés étroits. En somme, nos deux méthodes, qui se ressemblent, profitent du même phénomène : le tarissement provisoire de la liquidité qui engendre les décotes. La liquidité est toujours revenue, quelque qu’ait été la crise, sur les marchés occidentaux depuis soixante-dix ans. Mais précisément : rien ne garantit qu’elle le fera encore. Et c’est justement là où les suggestions de Bill Gross interpellent. L’époque prochaine pourrait radicalement être autre. Le raisonnement sur la base des actifs suppose un retour systématique de la liquidité. Je fais le pari que les liquidités seront rares malgré les politiques monétaires et sociales qui engloutiront tout. Qu’est-ce donc dans un tel environnement qui garantira la valeur ? J’estime : ce qui saura préserver un flux d’exploitation. Ce flux dès lors serait valorisé selon des critères financiers très orthodoxes, aujourd’hui dépassés. Je suis très pessimiste pour l’Europe ces prochaines années et je suppose une période de chaos révolutionnaire comme hautement possible. Mais tout passe et le monde continue. Pendant cet interstice les choses continueront avec saccades et irrégularités à se transiger. Le monde ne s’arrêtera pas. L’essentiel est d’être prêt, ainsi que Shakespeare faisait dire à Hamlet. Nos méthodes ne sont pas exclusives l’une de l’autre et il se pourrait bien qu’à l’avenir je vous emprunte quelques idées. Bien investir nécessite aussi de la souplesse intellectuelle et une capacité à réajuster ses opinions. Notre avantage est d’être libres de nos choix et cet insigne avantage est considérable en rapport aux acteurs principaux qui font le marché. La période qui vient est riche d’opportunités au sens le plus large. Il s’agit d’affûter son raisonnement. Et pour conclure, je dirai que le plaisir d’exercer son intelligence est au moins aussi important que celui de gagner de l’argent. Et là, je crois bien que tout nous rassemble.

A bientôt pour un nouvel échange.

Merci également pour l’échange : rien de tel qu’une remise en question d’éventuelles certitudes et aussi d’un autre « son de cloches » pour nos lecteurs.

En fait, il nous semble que, au lieu d’un arrêt définitif du robinet des liquidités, Bill Gross parle plutôt (mais c’est peut-être une interprétation erronnée de notre part) d’une situation qui ne verrait plus les liquidités être aussi constantes. C’est pour cela que nous avons parlé de vagues « russes » donc des bas sans liquidité, puis des hauts avec un peu d’injection.

Notre opinion sur une évaluation par les flux futurs, c’est qu’elle est tout-à-fait respectable et rationnelle mais elle nous semble doublement difficile :

– il faut vérifier la fiabilité des informations financières

– il faut anticiper correctement les flux futurs qui restent tout de même relativement incertains.

Alors qu’une approche basée sur le patrimoine ne rencontre que la première des deux difficultés citées.

Ceci dit, en parcourant notre blog, vous constaterez que nous accordons justement beaucoup d’importance à la « vraie valeur » des actifs des sociétés dans lesquelles nous investissons avec une attention toute particulière pour les postes de stocks et de créances mais aussi pour les dettes hors bilan.

Excellent article suivi de la toute aussi excellente réflexion à son sujet qui me conforte dans ma conviction que ce que je sais le mieux, c’est que je ne sais… rien !

Notamment pas, cinquante ans après un début de vie professionnelle dans le conseil financier, répondre à la question :

« Qu’advient-il lorsqu’une époque change? Qu’adviendrait-il si l’expansion ininterrompue du crédit et l’aliment… »

Question qui, bien plus qu’à l’époque de rédaction de cet article, se pose aujourd’hui, maintenant que plus aucun doute ne subsiste quant au réchauffement climatique, compétition pour les ressources et expansion monétaire stratosphérique en réponse, ponctuelle, aux effets de la crise sanitaire et, pérenne, à la démographie vieillissante (de la partie développée du monde surtout, mais la seule qui achètent actions et obligations).

Question, à laquelle, mon incapacité de répondre, me rend bien moins certain que vous que l’investissement en « daubasses » soit la meilleure réponse*. Tout au plus une parmi d’autres.

Et, si je devais encore fournir du conseil (je m’y risque encore au plan familial) je recommanderais de ne pas y consacrer plus d’un tiers de son capital, répartissant le reste entre or et autres ressources à pénuries inévitables, valeurs portées par demande à venir certaine, puissance monopolistique déjà acquise et flots monétaires (GAFAM et autres à avantage concurrentiel risquant peut d’être détrônées) ET…. biens fonciers garantissant l’accès à un potager et un verger (dont je ne peux oublier qu’ils ont permis à mes parents, grands-parents, arrière-grands-parents… de traverser sans trop d’encombre les périodes les plus troublées des deux derniers siècles !) et les savoirs paysans qui assurent de pouvoir s’en nourrir !

* Même si je leur accorde une CONSIDÉRABLE supériorité que je m’étonne de ne pas vous voir mettre en avant : elle prémunissent contre l’inadaptation au changement (puisque par essence destinées à être revendues et donc remplacées par d’autres). Supériorité dont le bénéfice, tout aussi considérable, est la stimulation intellectuelle.