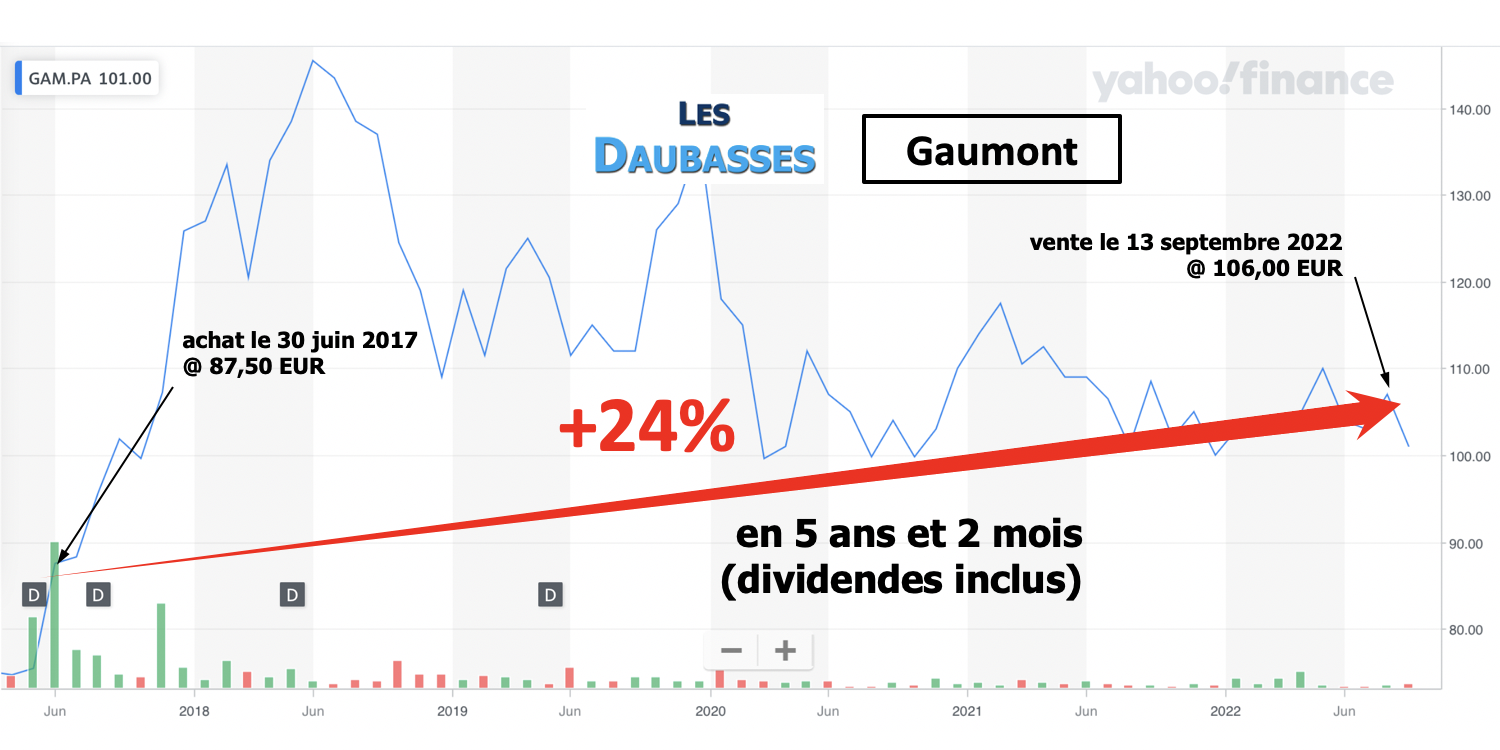

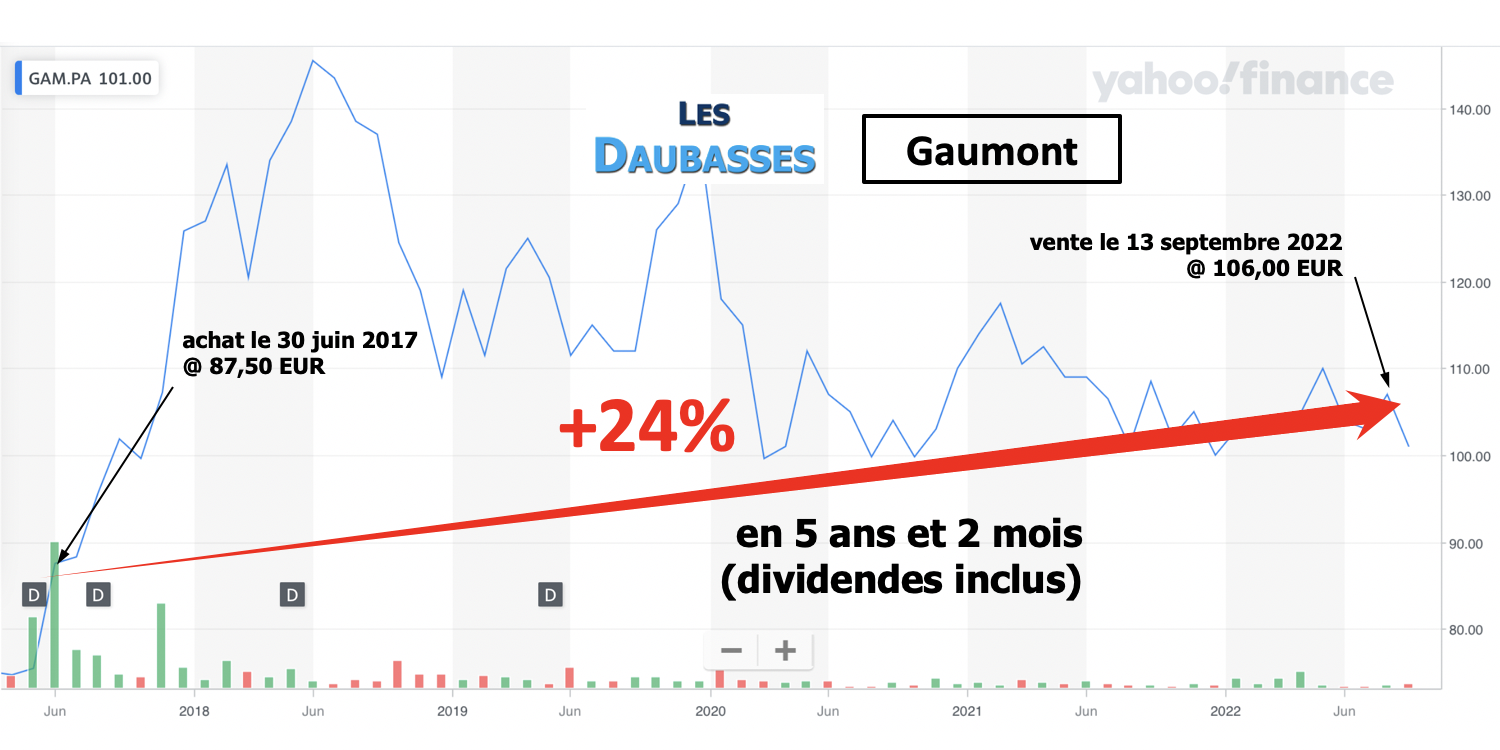

Après un peu plus de 5 ans en portefeuille, nous nous sommes séparés de nos titres Gaumont. Cette ligne historique avait été initiée lors du lancement des Pépites PEA le 30 juin 2017.

À l’époque, la société avait attiré note attention en raison d’une faible valorisation pour le secteur (ratio valeur d’entreprise retraité / EBITDA < 0,5) du fait d’une valeur cachée au bilan (immobilier sur les Champs-Élysées et des rentrées de cash à venir suite à la vente des murs de cinémas à Pathé, en plus d’un portefeuille d’œuvres générant des flux de trésorerie récurrents et d’une exposition croissante à l’univers des séries).

Cinq ans plus tard, la société s’est désendettée et l’immeuble des Champs-Elysées a été rénové. Cet actif de prestige va générer des revenus locatifs en année pleine pour la 1ère fois en 2022.

Gaumont a par ailleurs réorienté son activité vers la production de série. D’une répartition de 62% cinéma / 37% télévision en 2016, nous sommes passés à 25% cinéma / 75% télévision en 2021. Cette tendance devrait se poursuivre au regard du désamour des français pour le cinéma et de l’appétit insatiable des plateformes pour toujours plus de contenu original. En témoigne l’accord conclu en début d’année avec Paramount.

Nous n’avons pas grand-chose à reprocher aux Seydoux dans leur gestion du groupe, mais malheureusement le non alignement de leurs intérêts et de ceux des actionnaires minoritaires est toujours aussi patent et préjudiciable au cours de bourse.

Gaumont continue d’appliquer des méthodes comptables qui ne reflètent ni la valeur de ses actifs, ni sa capacité bénéficiaire. La dépréciation rapide du catalogue de films plombent les résultats années après années. À la lassitude s’ajoute un coût d’opportunité car la société ne verse plus de dividende depuis 2019.

Nous avons donc préféré tourner la page pour investir sur une autre action du secteur des médias/divertissements (réservé aux abonnés) avec une meilleure liquidité et autant d’actifs en collatéral : cash, immeubles parisiens, business rentable.

Vous pouvez retrouver plus de détails sur cette vente, ainsi que l’ensemble du sujet dans la partie publique du forum :

>> Gaumont sur le forum

Pour découvrir d’autres actions comme Gaumont éligibles au PEA et avoir accès à l’intégralité du forum :

Nous venons de faire l’acquisition d’une nouvelle société pour le Portefeuille daubasses 2.

Nous venons de faire l’acquisition d’une nouvelle société pour le Portefeuille daubasses 2.