De nombreux investisseurs, des maîtres à penser de l’investissement « value », sont des adeptes des portefeuilles focalisés. On peut citer des noms aussi connus que Keynes, Charlie Munger, Lou Simpson, Phil Fischer et bien entendu Warren Buffett.

Pour en revenir à ce dernier, sachez qu’il a fait de très belles performances dans les années 80-90 avec un portefeuille qui n’a jamais compté plus de 10 titres.

Vous trouverez ci-dessous un tableau récapitulatif de ses meilleures années et du nombre d’actions qu’il détenait :

| Année | Performance | Nombre de titres |

| 1988 | 11,9% | 5 |

| 1989 | 53,1% | 5 |

| 1990 | 2,7% | 6 |

| 1991 | 55,5% | 7 |

| 1992 | 24,2% | 8 |

| 1993 | 11,7% | 8 |

| 1994 | 15,3% | 10 |

| 1995 | 43,6% | 8 |

| 1996 | 37,5% | 8 |

| 1997 | 38,5% | 8 |

Comme le disait l’économiste Keynes qui était aussi un brillant investisseur : « c’est une erreur de penser qu’on limite ses risques si on s’étend sur trop d’entreprises que l’on ne connaît pas bien et en lesquelles on ne peut pas réellement avoir confiance… La connaissance et l’expérience que l’on peut avoir sont forcément limitées et il est rare qu’il y ait à un moment donné plus de deux ou trois entreprises dans lesquelles je me sente capable de placer toute ma confiance ».

Si vous voulez plus de détails et d’anecdotes croustillantes, nous vous recommandons la lecture de Le portefeuille de Warren Buffett dans lequel Robert Hagstrom démontre avec brio les avantages de l’investissement focalisés.

Comment se fait-il que le portefeuille des daubasses, qui se veut « deep value », ne réponde pas à ce critère ?

La raison est simple. Même si nous tendons à minimiser tout risque avec notre filtre rédhibitoire sur notre ratio de solvabilité qui doit être au minimum de 40% et que nous n’ayons pour l’instant jamais connu de cas de perte totale, ce risque reste évidemment possible.

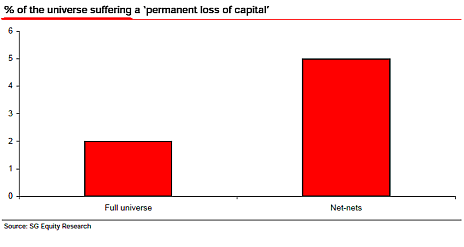

Nous nous appuyons sur une étude de l’ex-analyste star de la Société Générale James Montier publiée en septembre 2008, dans laquelle il met le doigt sur le principal risque de l’investissement dans les net-nets chères à Benjamin Graham : la perte de capital permanente, soit la faillite de l’entreprise (dans le sens où elle est non voulue mais subie du fait de la structure financière dégradée de l’entreprise). Sur le graphique ci-dessous, vous constatez que les net-nets ont un risque plus que double (5%) de connaître une issue malheureuse par rapport à l’ensemble des autres actions (2%).

C’est pourquoi il nous semble essentiel de diversifier notre portefeuille de daubasses. Car en bonnes daubasses qu’elles sont, si de très belles choses peuvent se produire (type multi-bagger), mauvaises surprises du genre faillites sont également à envisager. Nous avions répondu à un lecteur en juillet 2009 que la diversification nous protégeait de nos éventuelles erreurs d’appréciations.

Pour l’instant, même si certains de nos investissements n’ont pas toujours bien tourné, aucune faillite pure et simple n’est à déclarer au sein de notre portefeuille.

Philip Fisher, un maître de l’investissement value ?????

Bonjour Philippe,

De notre point de vue, c’est évident : il achète des entreprises de croissance certes, met effectivement l’accent sur la qualité de l’entreprise mais nous indique aussi dans le chapitre 5 de son bouquin, qu’il convient d’acheter quand les prix sont bas. Et il indique comment obtenir une entreprise de qualité à bas prix, non pas en se basant sur des ratios comptables certes mais en achetant quand les rumeurs négatives sur cette entreprise vont bon train.

Bref, il essaie lui aussi d’acquérir de la valeur bon marché.

Pourquoi? Il existe des gens qui essayent d’acquèrir des valeurs « mauvais » marché?

Bien sûr Walhalla.

Il existe des investisseurs qui achètent des actions en fonction de la tendance de leurs cours et non de leur prix.

Il existe des investisseurs qui achètent des actions en fonction de critères macro-économiques et non en fonction de leur prix. Par exemple, ceux qui achètent des mines d’or, sont-ils capables de dire qu’ils les achètent à leur juste prix ?

Idem pour les acheteurs de croissance « growth ». L’objectif est alors là de parier que la croissance future justifie un prix payé élevé et donc, il n’achète pas bon marché à l’instant « t ». Mais en espérant que dans le futur, du fait de la croissance de la société, que l’action devienne bon marché.

De même, lorsque dans le gros de la tourmente de 2008-2009, pensez-vous qu’il aurait été possible d’acheter des sociétés rentable sous la valeur de leur cash en banque si tous les investisseurs ne cherchaient qu’à acheter « bon marché » ?

Il y a 3 type de risque: santé financière/ titre survalorisé / perte de la capacité bénéficiaire.

Le risque lié à la santé financière est une chose à prendre en compte pour toute société

Il ne faut pas négliger le risque de perte de la capacité bénéficiaire qui d’après moi est important pour les petites entreprises. Les grosses entreprises ayant plus de ressources humaines et matériel pour réagir en cas de problème.

Ce qui nous amène à dire qu’un portefeuille diversifié est indispensable pour celui qui investit sur les petites capitalisations. Pour le nombre de lignes c’est difficile, je dirai entre 20 et 50maxi (en fonction de la taille du portefeuille)

Est ce que l’on peut en déduire qu’un portefeuille avec évaluation sur la base de la valeur en cas de liquidation forcée (faillite) pourrait etre concentré sur quelques valeurs, étant donné que le risque de faillite serait alors pris en compte ?

Chacun fait évidemment en fonction de ses aspirations, de ses objectifs et de ses compétences. Pour notre part, nous ne le ferons pas : il existe effectivement un risque bien réel que la société continue à perdre de la valeur et donc que sa valeur en cas de liquidation diminue dans le temps. Et donc, non, le portefeuille « concentré » n’entre pas dans notre philosophie d’investissement même dans ce cas.

J’ai vu une étude qui a étudié la volatilité d’un portefeuille. Ils montrent qu’à 20 valeurs, le risque (la volatilité) est réduite de 98,2% ; à 30 valeur la volatilité est réduite de 98,6 %.

Qu’en pensez vous? Cela montrerait que cela ne sert à rien d’avoir plus de 20 ou 30 valeurs en portefeuille.

(Source: Pogue et Solnik 1974)

Bonjour Walhalla,

Ce que nous en pensons, c’est que cette étude (que nous ne connaissons pas) commet une énorme erreur. Elle assimile risque et volatilité.

Pour nous, ce sont deux notions fondamentalement différentes.

Le risque, c’est la probabilité de perdre de manière durable son capital, en résumé de voir la valeur de l’action acquise se maintenir de manière définitive sous la prix auquel on l’a acheté (en cas de fallite par exemple). Pour notre part, nous faisons le maximum pour minimiser le risque.

La volatilité, ce sont les fluctuations plus ou moins violentes de la valorisation que donne Mr Market à l’action. Par exemple, une société qui voit son cours baisser de 50 % puis, à partir de ce plus bas, multiplier par 4 sur une période de 5 ans sera très volatile … mais nous la préférerons à une action dont le cours aura progressé de manière régulière de 10 % par an pendant 5 ans. Pour notre part, nous adorons la volatilité comme nous l’expliquions par exemple ici ou ici.

Donc nous maintenons notre position : en diversifiant notre portefeuille, nous pensons effectivement que nous réduisons les risques de pertes permanentes même si, effectivement, nous ne réduisons pas la volatilité de notre portefeuille.

Je me doutais bien de votre réponse. Effectivement cela dépend comment on définit le risque ^^ (par ailleurs je tiens à préciser que je ne suis pas d’accord avec la définition se basant sur la volatilité, mêmesi c’est le courant majeur dans la finance moderne).

C’est également quelque chose qui m’a toujours un peu échappé chez Buffett, sa faible diversification.

Dans notre philosophie Daubasses, comme expliqué il est à mon avis crucial d’être très diversifié (je n’aurais d’ailleurs pas peur d’aller jusqu’à une centaine de ligne), le seul « hic » qui me vient à l’esprit est simplement la capacité de suivre (analyser disons trimestriellement) les sociétés pour voir leurs évolutions en matière de VANT et autres … (car disons que si vous êtes seul et devez analyser 100 balance sheet/income statement, ca fait vite beaucoup de travail !).

oui Romain, suivre 100 « daubasses », c’est un gros boulot (c’est pourquoi nous sommes 4 pour « mutualiser » nos efforts).

Mais suivre « à fonds » une dizaine de société pour maîtriser leurs politiques organisationnelle et commerciales, leur environnement concurrentiel, leurs contextes juridiques et fiscaux, le caractère innovant de leurs produits, l’efficacité de leur politique de R&D, … demande aussi énormément de travail et ces approches sont pourtant nécessaire si on veut estimer les flux de trésorerie futurs avec une certaine fiabilité.

Bref, « investir avec sérieux », c’est de toute manière un travail relativement conséquent.