Suite à la mésaventure que nous avons subie sur une des sociétés de notre portefeuille, plusieurs de nos abonnés se sont légitimement demandé si nous ne négligions pas trop l’aspect « liquidité » dans le choix des sociétés qui composent notre portefeuille.

Suite à la mésaventure que nous avons subie sur une des sociétés de notre portefeuille, plusieurs de nos abonnés se sont légitimement demandé si nous ne négligions pas trop l’aspect « liquidité » dans le choix des sociétés qui composent notre portefeuille.

Précisons d’emblée que lorsque nous parlons de liquidité, nous parlons de la capacité d’une entreprise à faire face à ses engagements à court terme, pas des volumes d’actions échangés en bourse.

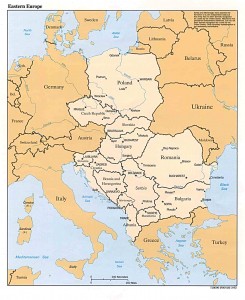

D’abord un petit flash-back. La société en question s’appelle Plaza Centers. C’est un promoteur immobilier qui construit des centres commerciaux essentiellement dans les pays émergents (avec une prédilection pour l’Europe de l’Est), cherche des locataires pour les surfaces commerciales qu’il a construites et vend ensuite le projet « clé sur porte » à des institutionnels. En fin d’article, vous trouverez, à toutes fins utiles, l’article que nous avions rédigé qui justifiait notre acquisition.

Il y a quelques semaines, la société a annoncé qu’elle aurait des difficultés à honorer ses engagements vis-à-vis des détenteurs d’obligations qu’elle a contractées en Israël et en Pologne. Ces dernières ont d’ailleurs été suspendues de la cote israélienne. Et le cours de l’action s’est logiquement « crashé », perdant +/- 70 % par rapport à notre cours d’achat.

Suite à cette nouvelle donc, la question de la place d’un critère de liquidité au sein de notre process a donc été soulevée.

Tout d’abord un peu de théorie

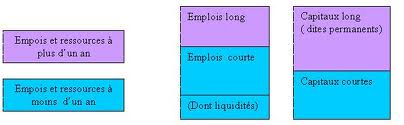

A l’actif d’un bilan, on distingue l’actif courant qui reprend tous les biens qui, en principe, sont détenus pendant moins d’un an par une entreprise. On y retrouve les stocks (il est rare qu’un article reste plus d’un an dans un inventaire), les créances (les factures sont rarement payables à plus de 360 jours) ou les liquidités en banques et les placements de trésorerie. Quant à l’actif fixe, il s’agit des biens qui, en principe, sont destinés à être détenus plus d’un an par l’entreprise. C’est typiquement le cas des immeubles, des installations de production ou des brevets et licences détenus.

Au passif du bilan, on distingue le passif courant qui reprend toutes les dettes qui, en principe, sont payables dans un délai de moins d’un an par la société qu’il s’agisse par exemple des dettes vis-à-vis des fournisseurs, des banques, du personnel ou des pouvoirs publics.

Le passif non courant ou « capitaux permanents » reprend tous les moyens dont la société dispose afin de financer ses activités sur le long terme. On y retrouve évidemment les fonds propres des actionnaires, une bonne partie des provisions techniques et des dettes exigibles à plus d’un an.

Voilà pour la mise en place du décor. Voyons à présent la théorie « académicienne ».

Les analystes financiers nous proposent différents ratios pour mesurer la liquidité d’une entreprise.

Le ratio de liquidité générale ou « current ratio » permet de vérifier que les actifs à moins d’un an sont plus importants que les dettes à moins d’un an et permettent donc de les rembourser. Il est en effet égal au ratio de l’actif circulant (à moins d’un an) sur le passif exigible à court terme. Cela semble assez logique et tout le monde peut comprendre.

Le ratio de liquidité réduite ou « acid test » ou « quick ratio » est égal au rapport de l’actif circulant (à moins d’un an) hors stocks à l’exigible à court terme, il exprime la liquidité de l’entreprise en excluant les stocks.

Le ratio de liquidité réduite ou « acid test » ou « quick ratio » est égal au rapport de l’actif circulant (à moins d’un an) hors stocks à l’exigible à court terme, il exprime la liquidité de l’entreprise en excluant les stocks.

La bonne doctrine des analystes financiers consiste à vérifier que ces ratios sont supérieurs à 1, c’est-à-dire que les actifs à court terme sont supérieurs aux passifs à court terme.

L’un de nos abonnés nous a donc demandé si nous ne devrions pas utiliser un de ces ratios comme critère pour sélectionner les sociétés dans lesquelles nous investissons.

En réalité, si la question est tout-à-fait pertinente, nous l’avions rejetée dès l’élaboration de notre méthode d’investissement.

En effet, comme vous pouvez le voir en consultant notre « pedigree », plusieurs d’entre nous sont ou ont été des « praticiens » de la finance en entreprise. Et nos expériences de terrains nous ont amenés à penser que cette distinction des actifs n’est pas adéquate, du moins utilisée dans le but de vérifier la capacité de la société à rembourser ses dettes à court terme.s

En effet, ces ratios partent du postulat que, par exemple, si une facture est payée après 60 jours, elle permettra de payer au moment de son encaissement, l’équivalent en dettes à court terme.

Mais sur le terrain, ce n’est pas aussi simple que ça !

Mais sur le terrain, ce n’est pas aussi simple que ça !

Pourquoi ? Parce que, entretemps, la société aura procédé à d’autres ventes et d’autres factures auront été émises et un nouvel en-cours devra être financé.

En fait, ces ratios partent de l’hypothèse que l’entreprise peut, en cas de besoin, se passer de stocks ou, plus simplement, imposer le paiement « cash » à ses clients (dans le cas du ratio de liquidité réduite).

Et dans la « vraie vie », nous savons que ce n’est pas possible. Mises à part de très rares exceptions, aucune entreprise ne peut décider du jour au lendemain de se passer de stocks ou d’imposer le paiement au grand comptant à ses clients.

Toute chose restant égale et hors effets de saisonnalité, les moyens financiers qui seront exigés pour financer ces postes resteront plus ou moins égaux à long terme. A la rigueur, un suivi et une gestion rigoureuse de ces deux postes par le management peuvent permettre d’en réduire l’ampleur… mais c’est aussi le cas avec les actifs fixes pour lesquels une gestion optimale des investissements et des installations de production peut permettre de minorer l’ampleur de ces postes par rapport aux besoins de la société.

Pour nous, le seul ratio qui pourrait permettre de vérifier avec fiabilité la capacité d’une entreprise à honorer ses engagements à court terme, c’est le ratio de liquidité immédiate. Il est égal au rapport entre les placements de trésorerie et les liquidités disponibles d’une part et à l’exigible à court terme d’autre part. La société qui présente un tel ratio supérieur à 1 n’aura effectivement aucun souci pour faire face à ses engagements à court terme … mais il subsiste un problème : combien d’entreprises présentent une sous-évaluation suffisante pour répondre à l’appellation « daubasses » tout en présentant un ratio de liquidité immédiate supérieur à 1 ? Il y en a, certes, mais très peu (en font partie, notamment, les sociétés que nous avons qualifiée de « triple net »). En tous cas, insuffisamment pour nous constituer un portefeuille suffisamment diversifié.

Enfin, nous voudrions ajouter qu’un problème de liquidité n’est, souvent mais pas toujours, pas « si grave que ça ». Ce qui compte, c’est que la société puisse proposer à ses créanciers des collatéraux suffisants en garantie de ses dettes. Si c’est le cas, elle devrait, en principe, pouvoir conclure des accords pour des délais supplémentaires avec ses créanciers, voire, si nécessaire, contracter de nouvelles dettes lui permettant d’honorer des échéances plus proches. Et ce point, nous le vérifions scrupuleusement en étant intransigeant sur la solvabilité de l’entreprise : une compagnie suffisamment solvable est le meilleur moyen de rassurer ses créanciers et de leur faire consentir quelques délais si nécessaire.

Enfin, nous voudrions ajouter qu’un problème de liquidité n’est, souvent mais pas toujours, pas « si grave que ça ». Ce qui compte, c’est que la société puisse proposer à ses créanciers des collatéraux suffisants en garantie de ses dettes. Si c’est le cas, elle devrait, en principe, pouvoir conclure des accords pour des délais supplémentaires avec ses créanciers, voire, si nécessaire, contracter de nouvelles dettes lui permettant d’honorer des échéances plus proches. Et ce point, nous le vérifions scrupuleusement en étant intransigeant sur la solvabilité de l’entreprise : une compagnie suffisamment solvable est le meilleur moyen de rassurer ses créanciers et de leur faire consentir quelques délais si nécessaire.

Si nous restons dans cet optique « collatéral » plutôt que « liquidité », pour notre part, nous nous sentions, au départ, plus en sécurité avec un collatéral composé d’un stock d’immeubles plutôt que de fleurs séchées ou de smartphones dernier cris.

« Ouais … mais en attendant, vous buvez le bouillon avec votre achat de Plaza ? Un peu d’exigence supplémentaire vous aurait évité pareille déconvenue ».

Probablement ami(e) lecteur(trice) … mais rappelons ce que nous avons expliqué à plusieurs reprises : les pertes font partie intégrante de notre process.

C’est la raison pour laquelle nous avons prôné à de multiples reprises les vertus de la diversification : d’ailleurs, au moment de notre investissement, Plaza Center représentait à peine 1,2 % du total de notre portefeuille.

Mais surtout, si nous avions appliqué un critère de sélection supplémentaire comme le ratio de liquidité réduite, nous n’aurions pas acheté Barratt Development, un autre promoteur immobilier, dont « l’acid test » se situait, au moment de notre achat, bien loin du minimum de 1 fixé par les « docteurs de la loi ». En effet, celui-ci s’établissait à … 0,09. Et la société a effectivement connu quelques problèmes de trésorerie puisque, quelques mois après notre achat, elle a dû procéder à une augmentation de capital. Et tout ceci n’a pas empêchés notre investissement de départ sur cette ligne de multiplier par … 6 !

Nous n’aurions pas non plus acheté Tuesday Morning (ratio de liquidité réduite de 0,21 au moment de notre achat et surtout une plus-value de 230 % en moins de 6 mois) ou Trans World Entertainement (ratio de liquidité réduite de 0,24 au moment de notre achat et que nous avons toujours en portefeuille mais qui cote à plus de 5 fois notre PRU).

Pour terminer notre démonstration, ajoutons que nous pensons qu’avec Plaza Center, l’histoire n’est pas nécessairement finie : certes le cours actuel est bien plus bas que notre cours d’achat, certes les problèmes de liquidités vont sans doute obliger la direction à réaliser certains actifs dans des conditions qui seront sans doute loin d’être optimales, certes le risque de dilution des actionnaires est important … mais les collatéraux sont toujours bien présents et l’espoir de sortir de cette opération « par le haut » n’a pas encore totalement disparu.

Après ces explications, nous pensons qu’il est absolument nécessaire pour bien cerner un ratio ou, plus simplement, un point de théorie financière, de le replacer dans la réalité pratique du fonctionnement d’une entreprise.

On peut alors comprendre de quelle manière la théorie est en concordance ou pas avec le réel.

Sans cette mise en relation obligatoire, des distorsions plus ou moins importantes peuvent apparaitre.

A partir de l’appréciation sur les éventuels points de distorsion, il est alors impératif de remettre ce point précis dans l’ensemble du process choisi par l’investisseur et de voir de quelle manière il s’intègre dans ce process.

Dans le cas précis du process que nous nous sommes imposé, ce ratio de liquidité, si nous l’appliquions, nous éviterait peut-être quelques faillites (quoique, comme exposé ci-dessus, nous avons de gros doutes sur le sujet) … mais nous ferait certainement rater quelques baggers.

Si l’évaluation du niveau de liquidité d’une société n’est pas à rejeter « en bloc » en fonction du process d’investissement de chacun, nous pensons qu’il n’a pas sa place dans le nôtre.

Dans notre souci constant de transparence totale, nous vous proposons à présent l’analyse que nous avions faite de la société au moment de notre achat (les données financières ne tiennent donc pas compte des récents évènements). Nous pensons qu’il est effectivement intéressant pour vous (mais aussi pour nous) de voir dans quel état d’esprit nous étions lorsque nous avions procédé à l’acquisition et de mettre cet état d’esprit en perspective avec les évènements ultérieurs.

Précisons à toutes fins utiles que le cours de l’action était à 44 GBp au moment de l’analyse mais que nous avons renforcé à deux reprises : une première fois à 29 GBp et une deuxième fois à 18,50 GBp mais que le total que nous avons investis au cours de ces trois opérations ne dépasse pas 1,2 % de la valeur de notre portefeuille … le principe de la « little touch ».

Nos abonnés ont évidemment été tenus au courant en temps réel de ces opérations.

Bonne lecture.

———————————————————————————————————————————————————–

Plaza Centers NV

(Londres, Ticker: PLAZ.L / ISIN : NL0000686772)

La société Plaza Centers est une société dont le siège social est enregistré à Amsterdam. La société existe depuis 1996 et a été introduite sur le marché de Londres en 2006.

C’est une société immobilière, avec une activité spécifique, la construction et la vente de centres commerciaux et de divertissement, et d’immeubles de bureaux ainsi que quelques projets spéciaux plus ponctuels.

La société est active dans 10 pays à travers le monde. En Europe, elle est implantée dans 8 pays d’Europe de L’Est : Lettonnie, Pologne, Republique Tchèque, Roumanie , Bulgarie, Serbie, Hongrie, ainsi qu’en Grèce. En 2007, elle réalise sa première construction en Inde où elle développe en ce moment pas moins de 6 projets. Et en 2012, elle vend 47 centres commerciaux aux USA, pour la coquette somme de 1.5 milliard de dollars.

Son business consiste à construire des centres commerciaux, le plus souvent avec une joint-venture locale, qu’elle revend si le prix offert lui semble intéressant. Dans le cas contraire, elle gère ses centres commerciaux en attendant une offre intéressante. Les 47 centres commerciaux vendus récemment aux USA l’ont été avec une plus-value de 50%.

Les projets spéciaux plus ponctuels sont, par exemple, la construction de la maison de la Radio à Bucarest intégrée dans un centre commercial en Roumanie et la construction d’un parc d’attraction sur le Danube à Budapest en Hongrie.

Actuellement, la société possède 7 centres commerciaux actifs en Europe de l’Est qu’elle gère en attente de trouver acquéreur, dont 1 en Inde. Il y a 26 projets en phase de construction dont 5 en Inde et 8 en Roumanie, toutes dans des villes de provinces. Quatre en Pologne. Et elle gère également 2 bâtiments destinés à des bureaux en Roumanie et en Hongrie.

Nous vous présentons cette analyse à partir du bilan semestriel de juin 2012. Le fait que ce rapport soit présenté en Euros et que la société soit cotée en Pence, à Londres, va nous obliger à jongler un peu avec les chiffres. Nous vous présentons tous les chiffres en Euros, et nous convertirons en Pence, les valeurs finales. Cette analyse sera donc réalisée avec un cours de Plaza Centers de 44.95 pences et notre cours de change de référence Euro / GBP sera de 0.7951.

II. La Valeur d’Actif Net Net (VANN)

L’actif courant de la société s’élève à 3.74 Euros par action, duquel nous déduisons l’endettement total de 2.04 Euros, ce qui nous donne une valeur d’actif Net-Net de 1.6718 Euros ou 132.93 Pences.

III. La Valeur d’Actif Net Estate (VANE)

La société possède des terrains et des bâtiments en propre, au prix d’acquisitions de 0.02 Euros par action. Après prise en compte de notre traditionnelle marge de sécurité de 20 %, nous obtenons une valeur Net Estate de 1.6908 Euros ou 134.44 Pences.

IV. La Valeur de Mise en Liquidation Volontaire (VMLV)

Revenons sur l’actif courant. La société possède des liquidités pour 0.59 euro l’action (en gros sont cours actuel, qui n’appelle aucun retraitement).

Revenons sur l’actif courant. La société possède des liquidités pour 0.59 euro l’action (en gros sont cours actuel, qui n’appelle aucun retraitement).

Nous reprenons également intégralement les 0.05 Euros de liquidités bloquées en banque, comme garantie.

Le poste actifs financiers destinés à la vente étant insignifiant, à 0.005 Euros, nous n’en tenons donc pas compte.

Les acomptes fournisseurs s’élèvent à 0.02$ et nous les reprenons intégralement.

Les autres effets à recevoir ou des paiements anticipés d’une valeur de 0.17 Euros sont principalement divers remboursement comme la TVA ou autres et des acomptes sur des terrains. Dans le cas d’une mise en liquidation volontaire, il n’est pas certain que l’ensemble de ses actifs pourraient être réalisés dans leur entièreté. Devant l’absence de détail de ce poste, nous l’amputons de 15% et le reprenons donc pour une valeur de 0.1445 Euros par action.

Le poste des actifs en propriété et destinés à être vendus pèse 0.03 Euros. Devant l’absence d’explication, nous le reprenons pour la moitié de sa valeur, soit 0.015 Euros.

Enfin, le poste le plus important, les propriétés commerciales, d’une valeur de 2.89 Euros par action. Le rapport nous dit que la valeur de ces propriétés a été évaluée par des experts externes à la société. Mais voyons le détail : certains immeubles sont achevées, d’autres en construction et d’autres encore à l’état de projet. Nous devons nous accommoder des détails du rapport annuel 2011, pour la proportion de ces postes. Nous observons également que la société a enregistré en moyenne des pertes de valeur sur ses propriétés au cours des dernières années de l’ordre de 5%, ce qui ne nous semblent pas beaucoup, même si les dernières transactions soldées avec de belles plus- values semblent donner de la consistance aux valeurs avancées. Nous pensons néanmoins qu’il faut prendre une marge de sécurité supplémentaire, modulée par le stade d’avancement des constructions, car en cas de mise en liquidation volontaire, nous ne pensons pas que toutes les catégories pourraient être valorisées à 100% de la valeur inscrite au bilan. Sur les immeubles achevés qui pèsent 24%, nous prendrons 20% de marge supplémentaire, ce qui fait avec les 5% de réduction de valeur déjà actée, une marge de 25% et donc 0.55 Euros par action. Pour les immeubles en construction qui pèsent 14%, nous allons prendre une marge de 25% supplémentaire, ce qui nous fait 0.30 Euros. Et pour les immeubles en projet qui pèsent 62%, nous allons prendre 30% de marge de sécurité supplémentaire, soit une valeur de 1.25 Euros. En résumé, une valeur totale pour ce post de 2.10 Euros, soit une marge de sécurité de 28% par rapport aux chiffres inscrits dans le bilan. Nous savons pertinemment que le prix de l’immobilier a déjà été très fortement impacté depuis 5 ans dans les émergents, notamment en Europe de l’Est et que les évaluations ne peuvent pas être démesurées. Au contraire, on pourrait même penser qu’un biais négatif dû à la crise sous-tend ces évaluations. Ce qui pourrait alors laisser penser que notre marge de sécurité de 28% est exagérée. Et nous le penserions également si les immeubles achevés et en construction représentaient 75% de l’ensemble et que les projets représenteraient 25%. Or dans le cas qui nous occupe, les projets représentent 62% et nous pensons donc que l’incertitude liée à la réalisation justifie les 28% de marge de sécurité supplémentaire et donc ajoutée à la perte de valeur déjà déduite de 5%.

Passons maintenant aux actifs immobilisés. Nous reprenons les dépôts à long terme et les investissements entièrement, pour la somme de 0.02 Euros.

Passons maintenant aux actifs immobilisés. Nous reprenons les dépôts à long terme et les investissements entièrement, pour la somme de 0.02 Euros.

Nous oublions les taxes différées.

Pour les propriétés et équipements, nous appliquons notre marge de sécurité habituelle de 20% sur les terrains et les propriétés et reprenons le reste des équipements pour une valeur de 10%, ce qui nous fait 0.029 Euros par action.

Les immeubles de placement sont repris dans le bilan pour 0.05 Euros. On nous explique qu’il sont évalués selon l’offre des pays respectifs. Nous allons prendre une marge de sécurité supplémentaire de 20%. Nous les reprenons donc pour 0.04 Euros.

Nous reprenons enfin intégralement les dépôts à long terme en garantie bancaire soit 0.01 Euros.

Actif courant

Liquidités 0.59 Euros

Liquidités bloquées 0.05 Euros

Acompte fournisseur 0.02 Euros

Autres effets à recevoir 0.1445 Euros

Actifs destinés à être vendus 0.015 Euros

Propriétés commerciales 2.10 Euros

Actif immobilisé

Dépôts à long terme 0.02 Euros

Propriétés et équipements 0.029 Euros

Immeubles de placement 0.04 Euros

Dépôts long terme 0.01 Euros

Ce qui nous fait un actif total de 3.0185 Euros.

Nous avons trouvé des leases pour une valeur de 0.32 Euros par action. Nous déduisons donc 0.16 Euros supplémentaires en estimant que la société parviendrait à sous louer 50% de ces leases en cas de mise en liquidation volontaire. L’actif total est donc de 2.8585 Euros par action.

Nous avons également trouvé un plan de stocks options qui peuvent être exercées sous le prix de la valeur d’actif tangible de la société, soit notre prix de vente. Nous déduisons donc 0.114 Euros, ce qui nous fait, après soustraction de ces deux nouveaux postes, un actif total de 2.7445 Euros.

Si nous soustrayons l’ensemble des dettes d’une valeur de 2.04 Euros, la valeur de la mise en liquidation volontaire est donc de 0.7045 Euros par action. Ou 56.01 Pences.

V. La Valeur d’actif Net Tangible rentable (VANTRE)

Le rendement sur capital investi moyen sur cinq ans ressort, après calcul, à 6.89%. Hélas sous notre critère de 7% pour pouvoir ranger la société dans la catégorie Vantre.

VI. La Valeur de la Capacité Bénéficiaire (VCB)

Pour calculer la VCB de la société, nous allons prendre les résultats moyens d’exploitation des 5 dernières années (2007-2011), soit 0.18 Euros par action et amputer ce résultat d’un impôt de 20%, soit 0.036 Euros par action. Ce qui nous donne 0.1440 Euros par action.

Nous allons actualiser à un taux de 12%, ce qui nous donne une VCB de 0.1.20 Euros par action.

A laquelle nous allons ajouter 0.59 Euros de liquidités. Nous retranchons en-suite les dettes financières de la société qui s’élèvent à 1.51 Euros.

La VCB de Plaza Centers ressort donc à 0.28 Euros ou 22.26 Pences.

VII. Conclusions

Au cours 44.95 Pences, il est donc possible d’acquérir des actions de Plaza Centers avec une marge de :

66.18 % sur la VANN

66.32% sur la VANE

19.74% sur la VLMV

Nous pensons, après relecture de cette analyse, que nous avons été assez durs… Mais pour connaître un peu les émergents, nous ne pensons pas avoir dépassé outre mesure les limites de la sévérité.

Il faut bien comprendre que lorsque qu’une société déroule ses activités dans des pays émergents, tout se passe rarement comme prévu, qu’il s’agisse d’un simple permis de bâtir ou d’une simple question de bureaucratie, sans parler de nombreux aléas, comme la main d’oeuvre locale, la main mise politique… C’est donc pour cette raison que nous avons appliqué une marge de 30% sur les projets de construction qui représentent 62%. Si bien entendu, l’incertitude sur la réalisation est effectivement plus hasardeuse, cette partie repose néanmoins sur du tangible, soit des terrains, généralement bien situés, soit dans les villes ou en périphérie très proche avec de nombreux accès routiers. En cas de non réalisation des projets, nous pensons que la société n’aurait pas du mal à revendre ses terrains. Notre marge de sécurité de 30% dans le calcul de la mise en liquidation volontaire est donc ne pas avoir de surprise sur un prix d’achat un peu élevé, qui serait ensuite réduit pour en faciliter la vente !

Il faut bien comprendre que lorsque qu’une société déroule ses activités dans des pays émergents, tout se passe rarement comme prévu, qu’il s’agisse d’un simple permis de bâtir ou d’une simple question de bureaucratie, sans parler de nombreux aléas, comme la main d’oeuvre locale, la main mise politique… C’est donc pour cette raison que nous avons appliqué une marge de 30% sur les projets de construction qui représentent 62%. Si bien entendu, l’incertitude sur la réalisation est effectivement plus hasardeuse, cette partie repose néanmoins sur du tangible, soit des terrains, généralement bien situés, soit dans les villes ou en périphérie très proche avec de nombreux accès routiers. En cas de non réalisation des projets, nous pensons que la société n’aurait pas du mal à revendre ses terrains. Notre marge de sécurité de 30% dans le calcul de la mise en liquidation volontaire est donc ne pas avoir de surprise sur un prix d’achat un peu élevé, qui serait ensuite réduit pour en faciliter la vente !

Cela dit, si nous analysons l’emplacement des 8 projets en Roumanie, hormis le projet spécial de la maison de la radio à Bucarest, nous remarquons que les autres projets de centres commerciaux se déroulent dans des villes de province. Ce qui est rassurant. Pourquoi ? Tout simplement parce que Bucarest est rempli de centres commerciaux, sud, nord, est et ouest. Et que certains centres commerciaux de Bucarest ont de plus en plus de difficultés à joindre les deux bouts avec ce morcellement croissant.

Par contre, dans les villes de province, la construction d’un centre commercial draine pratiquement toute la population et d’un autre côté en étant le premier, il y a comme une barrière contre la concurrence, car un investisseur qui aurait l’idée de construire un autre centre commercial, devrait faire ses calculs de rentabilité, sur la moitié de la population, mais surtout aurait difficile de convaincre les marques louant les espaces à changer de centre commercial, sauf à proposer des loyers nettement moins chers ou des conditions qui feraient que les marques n’hésiteraient pas à aménager de nouveaux magasins malgré les frais. Mais ces conditions avantageuses ne manqueraient pas de porter un nouveau coup a la rentabilité future du projet.

Par contre, dans les villes de province, la construction d’un centre commercial draine pratiquement toute la population et d’un autre côté en étant le premier, il y a comme une barrière contre la concurrence, car un investisseur qui aurait l’idée de construire un autre centre commercial, devrait faire ses calculs de rentabilité, sur la moitié de la population, mais surtout aurait difficile de convaincre les marques louant les espaces à changer de centre commercial, sauf à proposer des loyers nettement moins chers ou des conditions qui feraient que les marques n’hésiteraient pas à aménager de nouveaux magasins malgré les frais. Mais ces conditions avantageuses ne manqueraient pas de porter un nouveau coup a la rentabilité future du projet.

Cette seule observation, sur la manière dont déroule son activité la société Plaza Centers, en Roumanie, nous fait penser que la direction a l’intelligence et la capacité de se positionner avec un certain avantage sur la concurrence, ce qui lui permet d’envisager de vendre ses centres commerciaux à un prix attractif et facilement.

Et c’est à notre sens, l’un des points les plus importants, car la société est finalement un promoteur immobilier, qui achète un terrain, construit un centre commercial et le met en vente. Elle essaie aussi autant que possible de s’associer avec une société locale en créant une joint-venture, ce qui est intelligent également, car, il est obligatoire dans les émergents de faire profiter les politiques et leurs « associétés ». L’avantage que l’on a avec ces associations : une facilité « bureaucratique », parfois des crédits à taux préférentiels et une meilleure possibilité de trouver un acquéreur, car la société locale connaît bien le marché.

Bien évidemment, à la vente, la société doit partager les profits, mais en contrepartie l’endettement nécessaire à la réalisation du projet au départ l’est aussi.

Nous pensons également que le cycle de production étant quand même de plusieurs années (3-4-5 ans), il se pourrait qu’a un certain moment, la solvabilité de la société passe sous les 40% que nous exigeons. En écarter la possibilité ne serait pas lucide.

Le risque principal de cet investissement est selon nous le fait que la société ne parviendrait pas à vendre ses centres commerciaux, car ce n’est pas avec les loyers qu’elle encaisserait, en attendant un acquéreur, qu’elle pourrait financer d’autres projets. Elle devrait alors s’endetter plus lourdement, ce qui déséquilibrerait son bilan.

Nous pensons enfin qu’avec une décote de 66% sur sa VANE et sa VANN, de pratiquement 20% sur sa VLMV et un potentiel de 216% sur sa VANT de 142.97 Pences, le couple potentiel / risque est vraiment attractif.

Merci pour cette explication claire et logique comme toujours !

En effet on a malheureusement « rien sans rien » et le fait d’investir dans des daubasses qui ont un fort potentiel se fait rarement avec d’énormes sécurité au niveau des liquidités !

Et pour ceux qui râlent, ils ont qu’a acheté des actions Apple, ils en ont plein de liquidité eux …. 😉

Salut à tous, je suis également dans le bateau Plaza!

On pourrait noter, en complément, que Plaza est active dans la promotion immobilière, et ses propriétés immobilières destinées à être vendues sont comptabilisées dans les stocks sous le nom éloquent de « Trading Properties ».

Or une propriété immobilière, quelle que soit sa qualité, n’est pas tout à fait aussi liquide qu’un tas de billets, une palette d’I-phones ou un paquet de cigarettes…!

Si nous retraitons les propriétés immobilières en tant qu’actifs fixes, le current ratio retombe à 0,2 alors qu’il est à supérieur à 3 dans son calcul « normal ».

Dans un environnement économique porteur, quand tout va bien, et que tout le monde veut acheter des propriétés à n’importe quel prix, la liquidité sur ce type de biens n’est pas un problème…mais dans un scénario plus tendu, comme celui que nous vivons depuis plusieurs années, l’histoire n’est pas la même.

Je suis d’accord avec vous sur les exemples que vous donnez, sauf, qu’on pourrait tout de même avoir une approche spécifique par rapport aux promoteurs immobiliers.

De plus, même si c’est loin d’être un critère « daubasses » car on peut avoir de belles surprises même avec un management de misère, il y a de quoi avoir de sérieux doutes sur la compétence de celui de Plaza :

* Le rapport annuel contient plus de photos qu’un catalogue Ikea.

* Les dirigeants sont grassement payés compte tenu des performances récentes.

* Ils voyagent en jet de la compagnie.

Cela peut avoir son intérêt pour ceux qui voudraient personnaliser quelque peu leur approche « daubasse ».

En tout cas, quelque soit l’issue de ce dossier, c’est un excellent cas d’étude !

Bonjour Etienne et Romain,

Bien sûr Etienne qu’on peut avoir des doutes sur la qualité du management de Plaza … mais c’est le cas de 80 % des directions des sociétés que nous détenons. Nous y trouvons quelques patrons de qualité mais ils sont assez rares. C’est d’ailleurs une des conditions pour qu’une société « normale » devienne une « daubasse ». C’est vrai qu’il y en a d’autres : conjoncture économique, perte de brevets, de clients, … mais une direction de « bras cassés » peut très bien nous offrir des cours déprimés. Ce qui n’est pas si grave en soi : si les entreprises restent, les directions, elles, peuvent changer que ce soit du fait des actionnaires en place ou par le jeu d’un rachat par exemple. Tenter d’évaluer la qualité d’un management peut avoir du sens pour un bon nombre d’approches très respectables mais, dans le cadre de notre approche, nous attendons juste qu’elle soit honnête, pas nécessairement compétente.

Quand tu écris : « Or une propriété immobilière, quelle que soit sa qualité, n’est pas tout à fait aussi liquide qu’un tas de billets, une palette d’I-phones ou un paquet de cigarettes…!« , c’est tout-à-fait exact mais sur le plan des articles pris individuellement pas sur le plan de l’en-cours global : comme on l’a écrit dans l’article ci-dessus, le commerçant qui a vendu sa palette d’I-Phone va devoir la remplacer s’il veut poursuivre ses activités. Autrement dit, il va à nouveau immobiliser de l’argent, il va de nouveau devoir financer du stock. Un stock se finance de manière permanente, tout aussi permanente qu’un actif fixe même si les produits individuels qui le composent « tournent » plus vite car l’en-cours à financer, toute chose restant égale, est constant dans le temps. Le financement d’un stock est d’ailleurs souvent une problématique pour certaines entreprises de distribution, des grossistes notamment qui se doivent d’avoir des stocks conséquents pour répondre « just-in-time » aux demandes de leurs clients sans pouvoir faire financer ces stocks par des en-cours fournisseurs. Nous avons d’ailleurs été confronté à ces problématiques dans nos activités professionnelles et, si les banques n’avaient aucun souci pour financer l’acquisition des immeubles destinés à l’exploitation (en les prenant en garantie), elles étaient beaucoup plus réticente à financer des stocks de vis ou de paumelles (même en prenant ces stocks en garantie).

Donc, pour nous, un stock de 1 000 est un stock de 1 000 qu’il soit composé d’I-Phone qui, individuellement, sont vendus en 30 jours ou d’immeubles qui, individuellement, sont vendus à 9 mois. Mais, à titre de collatéral pour garantir notre investissement, pour notre part, nous préférons avoir des immeubles plutôt que des I-Phone (à condition évidemment que les immeubles ou les I-Phone ne soient pas survalorisés dans les stocks).

Il reste un dernier point que nous n’avions pas abordé dans notre article : si la société parvient bel et bien à financer ses actifs courants avec de la dette à long terme, rien ne dit qu’elle pourra conserver ses lignes de crédit à long terme si la conjoncture vient à changer. Les banques intègrent souvent des conditions pour le maintien des lignes de crédit dans les contrats qu’elles passent avec leurs débiteurs et, si l’emprunteuse ne respecte pas ces critères, la banque peut exiger le remboursement des prêts … juste au moment où l’entreprise en a le plus besoin. C’est vrai que ces « covenants » sont souvent indiqués dans les annexes des rapports financiers. Celui qui voudrait donc mettre les ratios de liquidité au cœur de leur stratégie (ce qui est, répétons-le, tout-à-fait respectable même si ce n’est pas notre cas), devra donc vérifier s’il y a des conditions de ce type et, dans l’affirmative, il n’aura d’autre solution rationnelle que de considérer que ces dettes long terme sont, en réalité, des dettes à court terme.

Bonjour L’équipe des daubasses,

Merci pour ce site très instructif.

Quel est votre avis sur Plaza Centers aujourd’hui, le prix n’a fait que descendre. Est ce toujours une bonne daubasse?

Merci.

Le potentiel théorique est à la mesure du risque. Si, à priori, le spectre de la faillite pure et simple semble écarté, il subsiste un risque de dilution quasi total des actionnaires en place.