Nous vous avions fait un résumé l’année dernière de la lettre annuelle du gourou des investisseurs. Le titre de l’article était Copier sans comprendre, sous-titré : « Copier sans comprendre donne la fausse impression qu’investir en bourse est enfantin ».

Ce titre pourrait être repris cette année, tant la lettre annuelle cru 2018 de Warren Buffett explique avec simplicité et pédagogie ce qui a fait de lui (et fera de vous ?) un investisseur hors-pair !

Voici le résumé, en 4 points essentiels, de la lettre de cette année de nouveau riche en enseignements pour les investisseurs qui auraient zappé cette lecture indispensable :

1. Les rachats d’action de Berkshire Hathaway

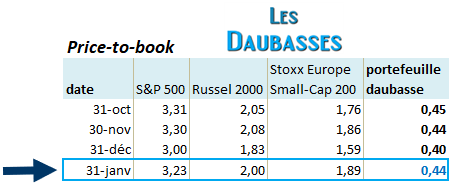

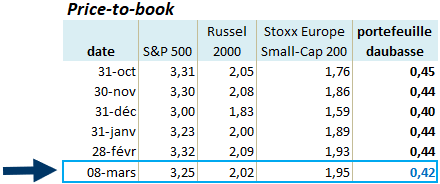

L’information principale de cette lettre est clairement le fait que Warren Buffett annonce qu’il va commencer à racheter des actions en masse de sa propre société. Pendant des années, il avait expliqué en long et en large que la limité était fixée à 1,2x les fonds propres (price to book = 1,2x). Quoi qu’il arrive.

Maintenant, il a clairement écrit que la valeur comptable actuelle (soit les fonds propres) ne reflètent pas du tout la valeur « réelle » (comprendre « valeur économique ») de la société Berkshire Hathaway. Jusque là, rien de nouveau, cela aussi il l’a maintes fois répété et c’est d’ailleurs ce qui justifiait des rachats d’actions supérieurs à un niveau supérieur aux fonds propres.

Mais ce qui est nouveau, c’est que ce verrou des 1,2x les fonds propres ne semble plus être une limite. Cela fait sens, surtout quand l’un des meilleurs investisseurs modernes n’arrive pas à trouver de très grosses entreprises à racheter avec sa trésorerie pléthorique et ses flux de trésorerie abondants.

2. Warren achète des actions, faute de mieux

A noter également un point essentiel à retenir de cette lettre pour les investisseurs en actions : si Berkshire Hathaway achète aujourd’hui des actions, c’est par défaut et non par envie. C’est simplement parce que la société génère des gros cash flows et que le marché « actions » est le plus intéressant actuellement sans pour autant signifier que les prix actuels sont bon marchés… Dans ces conditions où il n’est pas facile d’investir, Warren Buffett a donc bien raison de privilégier le rachat des actions de sa propre société pour ensuite les annuler et créer de la valeur à long terme pour tous les actionnaires de Berkshire Hathaway !

3. « je suis légendaire, mais pas éternel ! »

En fin de lettre, pas besoin de lire entre les lignes. Les derniers mots de la lettre annoncent clairement la couleur : « tout va bien, tous les hommes sont là pour assurer la pérennité de BRK » et… qu’il faut se préparer à son ultime départ. Il est vrai qu’il prend de l’âge. Il a 88 ans. En gros, on pourrait traduire ces mots par :

« Chers actionnaires, ne vous inquiétez pas trop de la continuité de Berkshire Hathaway si je devais quitter mes fonctions plus rapidement que prévu, tout est en de bonnes mains pour continuer à créer de la valeur…« . C’est un peu triste, mais il faut bien se préparer au pire, qui finira par arriver. Warren Buffett est un investisseur légendaire, mais tout de même mortel.

Quelques derniers points. Sur la forme. 14 pages, c’est extrêmement court… l’oracle d’Omaha a été plus synthétique cette année. Il y a bien quelques touches d’humour et un peu de pédagogie, mais Warren Buffett y va moins de sa petite histoire pour cette édition. Lassé ?

4. Faites ce que je dis, pas ce que je fais !

Vous noterez aussi beaucoup moins de louanges sur les brésiliens de 3G, les co-investisseurs sur Kraft-Heinz… Facile à comprendre avec les déboires actuels de la société : perte de vitesse de l’activité, endettement élevé et coupe dans tous les budgets. Résultat : le cours de l’action a été divisé par 2 en 1 an et par 3 en 2 ans ! Pas le meilleur deal du siècle pour Warren ! Dans les précédentes lettres, les gars de chez 3G étaient qualifiés de « génies »…

Plutôt ironique ce retour de bâton. Cet investissement réalisé avec les spécialistes des rachats d’entreprises avec endettement (effet de levier financier, ou LBO en anglais), ne porte pas ses fruits. Et quand on connaît le discours de Warren Buffet sur l’endettement… qu’il a fustigé dans les médias, comme étant un des principaux dangers pour l’investisseur… monsieur « faîtes ce que je dis, pas ce que je fais » semble avoir encore une fois enfreint une de ses règles.

Moralité : toujours respecter son process !

Et vous, quelle a été votre lecture de cette lettre ?

Lettre annuelle 2018 disponible sur le site de Berkshire Hathaway en cliquant ici.

<< Warren Buffett : copier sans comprendre

>> Donald Smith : au pays de Mickey, Donal chasse la daubasse