L’allocation du capital joue un rôle central dans la création de valeur d’une entreprise. Les choix qui s’offrent aux dirigeants en la matière sont nombreux, mais les stratégies mises en œuvre pas toujours judicieuses et créatrices de valeur.

Opérations de croissance douteuses, liquidités en sommeil, dépenses en recherche et développement excessives, … Ces choix peuvent coûter cher à l’entreprise et à ses actionnaires.

Les dirigeants ne sont hélas pas toujours à la hauteur des enjeux de cette responsabilité majeure qui leur est confiée. Manque de compétence, biais cognitif, défense d’intérêts personnels, … peuvent parfois conduire à des décisions irrationnelles et préjudiciables à l’ensemble des parties prenantes.

Michael J. Mauboussin, professeur, auteur à succès et responsable de la recherche chez Morgan Stanley, a compilé dans une étude actualisée fin 2022 l’ensemble de ses travaux sur le sujet. Nous nous sommes inspirés de ses trouvailles pour la rédaction de cet édito.

Les sources de capitaux

Avant de s’intéresser aux différentes options qui s’offrent aux dirigeants lorsqu’il s’agit d’allouer le capital, voyons d’où celui-ci provient.

Il existe deux types de sources, interne ou externe. En interne, une entreprise génère des flux de trésorerie grâce à son activité. [Société masquée] en vendant des fromage, [société masquée] des emballages, [société masquée] des espaces publicitaires, … L’autre source de financement interne est la cession d’actifs.

Lorsque les sources de financement internes sont insuffisantes, l’entreprise doit recourir à des sources externes : levées de fonds ou emprunts. C’est généralement le cas des jeunes entreprises non rentables pour financer leur développement.

À l’inverse, lorsque les flux générés en interne sont supérieurs aux besoins en capitaux, l’excédent de trésorerie peut être distribué aux actionnaires ou accumulé dans le bilan.

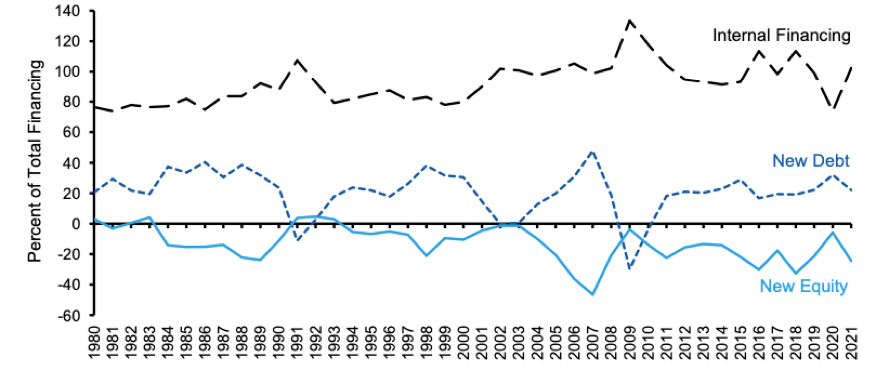

Les entreprises américaines se financent principalement grâce à des sources internes (à plus de 80% en moyenne) et cette tendance est assez stable depuis le début des années 80.

Source du capital des entreprises américaines (Russell 3000), 1980-2021

source : Capital Allocation, Michael J. Mauboussin

Pour Mauboussin, c’est à la fois une bonne et une mauvaise nouvelle. La bonne nouvelle est que les entreprises américaines cotées affichent un niveau de retour sur capital investi (ROIC) suffisamment élevé pour ne pas recourir à des sources de financement externe. La mauvaise nouvelle est qu’elles peuvent facilement décider d’allouer le capital généré en interne dans des projets qui vont détruire de la valeur. En revanche, lorsqu’une entreprise lève des fonds sur le marché, son business plan est généralement scruté à la loupe et les décisions d’investissement mûrement réfléchies.

Le célèbre historien financier Peter L. Bernstein proposait une expérience mentale dans laquelle les entreprises distribuent la totalité de leur résultat aux actionnaires, puis s’adressent aux marchés pour lever des fonds. Sa théorie était que le marché étant meilleur allocateur de capitaux que les entreprises, l’allocation du capital se verrait globalement améliorée en cas d’approbation systématique par le marché.

Les options d’allocation du capital

L’allocation du capital est la manière dont une entreprise va utiliser les fonds à sa disposition. Il existe deux grandes catégories d’allocation du capital :

– en interne : investissement dans l’activité. Il s’agit des acquisitions d’immobilisations, du financement du besoin en fonds de roulement (BFR), de la recherche & développement, des frais généraux hors recherche et développement qui peuvent dans certains cas être considérés comme des actifs immatériels (frais marketing, de formation, meilleurs espaces de travail, …) et enfin des opérations de fusion-acquisition.

– en externe : retour aux actionnaires (dividendes et rachats d’actions) et remboursement des créanciers.

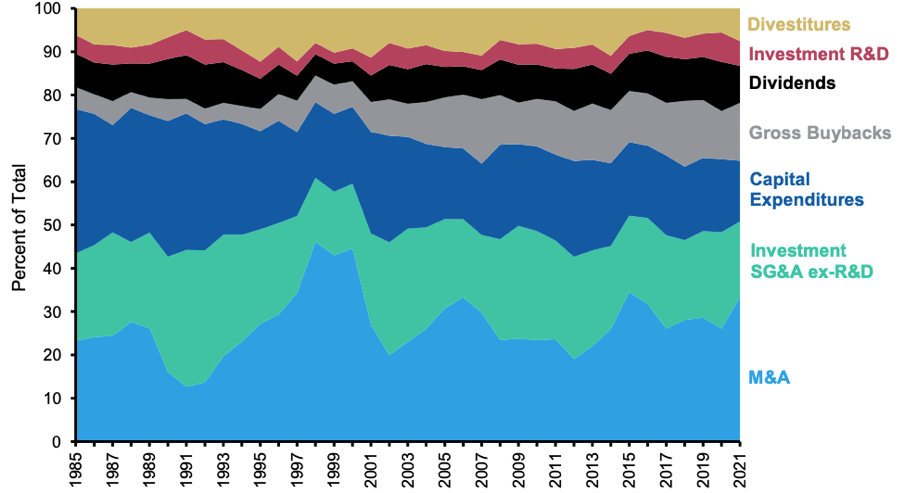

Le graphique ci-dessous présente l’évolution de l’utilisation des ressources des entreprises américaines (Russell 3000 = 3000 plus grandes entreprises du marché américain) depuis 1985 (entre désinvestissement, recherche et développement, dividende, rachat d’action, acquisition d’immobilisations, frais généraux d’investissement hors R&D, et fusion-acquisition) :

Utilisation du capital des entreprises américaines (Russell 3000), 1980-2021

source : Capital Allocation, Michael J. Mauboussin

Quelques constats :

– les opérations de fusion-acquisition (bleu clair) représentent aujourd’hui la plus large part du capital alloué par les entreprises. On voit que leur poids dépend de la conjoncture économique avec par exemple un pic en 1998 lors de la bulle internet.

– les dépenses d’investissement (bleu foncé) sont en déclin depuis 1985 du fait de l’augmentation du poids des actifs immatériels dans les entreprises.

– les rachats d’actions (gris) ont nettement progressé entre 1985 et 2021. Ils représentaient 1,6x le montant alloué aux dividendes en 2021 contre seulement 0,6x en 1985.

Fusions-acquisitions

Les opérations de fusion-acquisition (M&A) sont la première source d’utilisation du capital des entreprises américaines. Pourtant, le risque d’échec est particulièrement élevé (de 70 à 90% ?). Il l’est encore plus lorsqu’il s’agit de fusions-acquisitions internationales.

L’une des raisons à cela est que beaucoup de dirigeants sont victimes d’un orgueil démesuré et font des offres d’achat déraisonnables. Une opération peut sembler pertinente d’un point de vue stratégique, mais se révéler être un mauvais choix d’investissement si le prix payé est trop élevé.

Les opérations de fusions-acquisitions qui finissent en eau de boudin sont monnaie courante. La fusion entre Lafarge et Holcim est loin d’avoir tenu ses promesses. Le rapprochement entre Unibail-Rodamco et Westfield a envoyé le cours de la foncière au tapis (dans une période certes peu propice au secteur). Parmi nos Pépites PEA, on peut citer le pari raté de [société maquée] après sa tentative de diversification dans le digital.

Cependant, la recherche sur le sujet a montré que certains types d’opérations créent en moyenne davantage de valeur :

– les opérations financées en liquidités plutôt qu’en actions. L’idée est que le management de la société acheteuse va financer une opération en cash s’il pense que le cours de sa société est sous-évalué et en actions s’il pense que sa société est surévaluée.

– les opérations entre sociétés ayant la même activité.

– les opérations réalisées par des sociétés qui disposent d’équipes dédiées aux fusions-acquisitions.

– les opérations avec les primes les plus faibles. Lorsqu’une cible a plusieurs prétendants, les primes ont tendance à s’envoler et les candidats éconduits affichent généralement une meilleure performance boursière que les « heureux » élus.

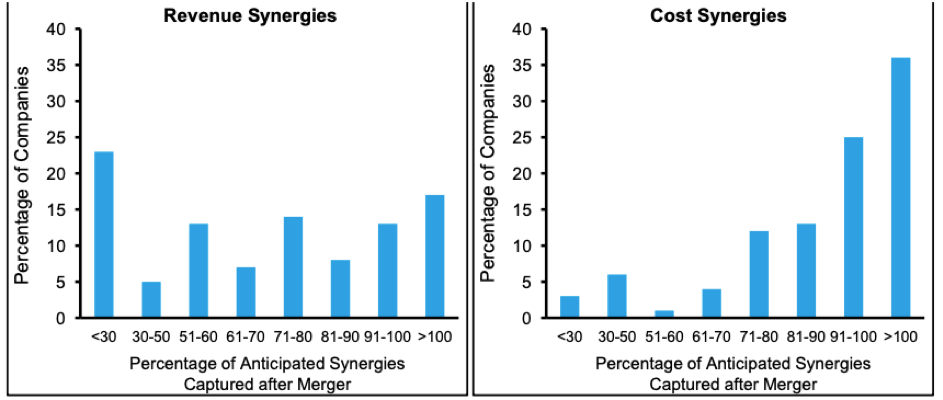

Les synergies attendues d’une fusion-acquisition justifient rarement la prime payée. Une étude de McKinsey a par ailleurs montré que les synergies de coûts sont plus souvent atteintes que les synergies de chiffre d’affaires.

Atteinte des synergies de chiffre d’affaires vs synergies de coût

source : Capital Allocation, Michael J. Mauboussin

Malgré tout, seules 36% des entreprises interrogées par McKinsey ont déclaré avoir atteint ou dépassé leurs objectifs de synergies de coûts. Pour les synergies de chiffre d’affaires, c’est pire puisqu’on tombe à 17%.

La méfiance est donc de mise lors de l’annonce d’un mariage en grande pompe avec de belles promesses de synergies à la clef. Il faut être d’autant plus prudent lorsque la prime payée est élevée et lorsque le management n’a pas d’intérêts significatifs dans l’entreprise (présence au capital).

Souvent, l’intérêt des dirigeants et des actionnaires peut diverger lors de ces opérations. Une opération de croissance externe permet une augmentation rapide du chiffre d’affaires et peut bénéficier directement aux dirigeants à court terme car leur rémunération – et leur prestige – est généralement fonction de la taille du groupe qu’ils dirigent. Même si la perspective de créer de la valeur à long terme pour les actionnaires est loin d’être évidente, la tentation de concrétiser une opération tambour battant peut donc être forte.

Pour cette raison, le vendeur capte en moyenne une part plus importante de la valeur que l’acheteur.

Dépenses d’investissement

Les dépenses d’investissement se divisent en deux catégories. Les dépenses de maintenance sont les dépenses minimales nécessaires pour maintenir en état les actifs immobilisés de l’entreprise. Les dépenses de croissance ont quant à elles pour but de faire croître l’activité et de créer davantage de valeur.

Différencier les dépenses de maintenance des dépenses de croissance n’est pas une tâche facile, car il n’existe aucune obligation comptable de le faire.

Les dépenses d’investissement se retrouvent dans la deuxième partie du tableau des flux de trésorerie sur une ligne ‘acquisition d’immobilisations corporelles / incorporelles’, sans qu’il soit généralement possible de savoir s’il s’agit de dépenses de maintenance ou de croissance.

Cette distinction est pourtant utile car elle permet aux investisseurs d’estimer la capacité de l’entreprise à générer des flux de trésorerie récurrents, hors croissance.

Pour faire simple, il est possible de considérer que les dépenses de maintenance sont égales aux amortissements. En effet, si une entreprise amortit une machine d’une valeur de 1000 EUR sur 10 ans, elle va comptabiliser chaque année une dépréciation de 100 EUR (1000 / 10). En théorie, au bout de 10 ans, la machine sera remplacée. En supposant que le prix d’acquisition de la nouvelle machine soit toujours de 1 000 EUR, le total des amortissements comptabilisés sur la période (= 10 x 100), sera égal au prix de la nouvelle machine. Dans ce cas, les dépenses de croissance seront égales aux total des dépenses d’investissement moins les amortissements.

Cette approche trouve ses limites dans la période actuelle car l’inflation peut conduire à un coût de remplacement plus élevé. Si la nouvelle machine vaut 1 200 EUR et non plus 1 000 EUR, les dépenses de maintenance auront été sous estimées.

Les annonces de nouvelles dépenses d’investissement sont généralement bien accueillies par le marché. Comme beaucoup d’options d’allocation du capital, leur bénéfice tend à suivre une courbe en forme de U inversé. Les extrêmes (trop ou trop peu) sont généralement mauvais et il existe un niveau idéal pour optimiser la création de valeur.

Recherche et développement (R&D)

La recherche et développement constitue une forme d’investissement immatériel.

De manière générale, les dépenses de recherche d’un nouveau produit ou service sont comptabilisées en charge. Les dépenses de développement, dont l’objectif est de permettre la mise sur le marché d’un nouveau produit ou service, peuvent quant à elles être immobilisées sous certaines conditions.

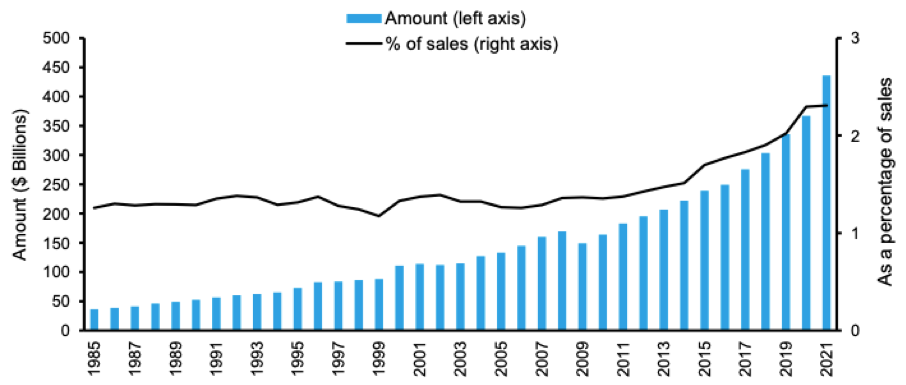

La part des dépenses de recherche et développement des entreprises américaines est restée relativement stable dans les années 80 et 90, avant de connaître une progression notable au cours de la dernière décennie.

Les dépenses de R&D ont atteint 2,3% du chiffre d’affaires des entreprises américaines en 2021 contre 1,3% en 1985. Cette évolution reflète un changement dans la composition du marché. La part des entreprises des secteurs technologique et de la santé a en effet doublé depuis le milieu des années 80.

Dépenses de recherche et développement des sociétés du Russell 3000 (1985-2021)

(en valeur : échelle de gauche, en % du chiffre d’affaires : échelle de droite)

source : Capital Allocation, Michael J. Mauboussin

Anne Marie Knott, professeur de stratégie spécialisée dans l’innovation et la R&D, a développé un indicateur appelé « quotient de recherche ». Celui-ci a pour but de mesurer l’effet des augmentations des dépenses de R&D sur le chiffre d’affaires. Son analyse a montré qu’environ un tiers des entreprises dépensent trop peu et pourraient créer plus de valeur en investissant davantage dans la R&D et environ deux tiers dépensent trop et pourraient couper dans leurs dépenses sans mettre en péril la création de valeur. Elle estime que seules 5% des entreprises de son échantillon avaient un niveau de dépense optimale.

En ce qui nous concerne, nous voyons la recherche et développement uniquement comme une cerise sur le gâteau sur un potentiel savoir-faire technique accumulée par l’entreprise. Nous ne le valorisons pas en tant que tel, mais nous calculons un ratio technologique (= dépenses en R&D des 5 derniers exercices / capitalisation boursière) qui fournit une indication du niveau de dépense de l’entreprise dans la R&D. Il ne nous indique pas si nous devons passer à l’achat, mais peut nous permettre, toutes choses égales par ailleurs, de départager deux sociétés.

Désinvestissement

Les désinvestissements incluent les ventes d’une branche d’activité et les scissions. Les dirigeants sont généralement assez réticents à l’idée de réaliser de telles opérations. Une entreprise cherche en général avant tout à croître car la croissance s’accompagne généralement de responsabilités supplémentaires et d’une rémunération plus importante pour les dirigeants (cf. fusions-acquisitions). La vente ou scission d’une activité peut aussi être un aveu d’échec d’une décision prise par le passé.

Les recherches sur le sujet ont pourtant montré que les désinvestissements sont en général bénéfiques pour les actionnaires. L’analyse montre en effet qu’une petite partie des actifs d’une entreprise crée l’essentiel de la valeur. Il est donc souvent souhaitable de se séparer des actifs les moins rentables.

Parmi nos Pépites PEA, nous avons un exemple récent avec [société masquée], dont l’annonce de la cession d’une de ses filiales a été bien accueillie par le marché. Cette nouvelle a été d’autant plus saluée (+14% le jour de l’annonce) que la filiale était fortement déficitaire.

Les spin-off (ou scissions) sont en général aussi créateurs de valeur. Il s’agit d’ailleurs de l’une des caractéristiques de l’entreprise idéale selon Peter Lynch.

Dividendes

Un dividende est un paiement en espèces généralement prélevé sur le bénéfice de l’entreprise. Il s’agit avec le rachat d’actions de l’un des deux moyens pour retourner de la valeur aux actionnaires.

Du point de vue des dirigeants, le dividende est souvent vu comme une décision d’investissement qui les engage vis-à-vis des actionnaires. À l’inverse, les rachats d’actions sont vus davantage comme une manière opportuniste d’utiliser la trésorerie de l’entreprise lorsqu’elle a réalisé tous ses investissements. Généralement, les versements de dividendes sont donc moins volatiles que les rachats d’actions.

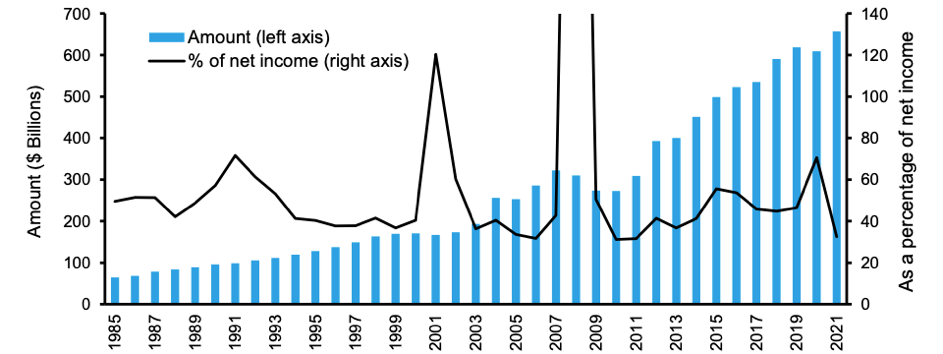

Dividende et payout ratio des sociétés du Russell 3000 (1985-2021)

source : Capital Allocation, Michael J. Mauboussin

On voit sur le graphique ci-dessus que le paiement de dividende a été résilient aux États-Unis depuis 1985. Le payout ratio (ou taux de distribution des dividendes) correspond à la fraction du bénéfice distribué aux actionnaires (courbe noire). Lors de l’éclatement de la bulle internet et de la crise financière de 2008, le payouta augmenté significativement sous l’effet de l’effondrement du bénéfice des entreprises, mais on voit que les dividendes versés n’ont pas connu de baisse majeure.

Rachat d’actions

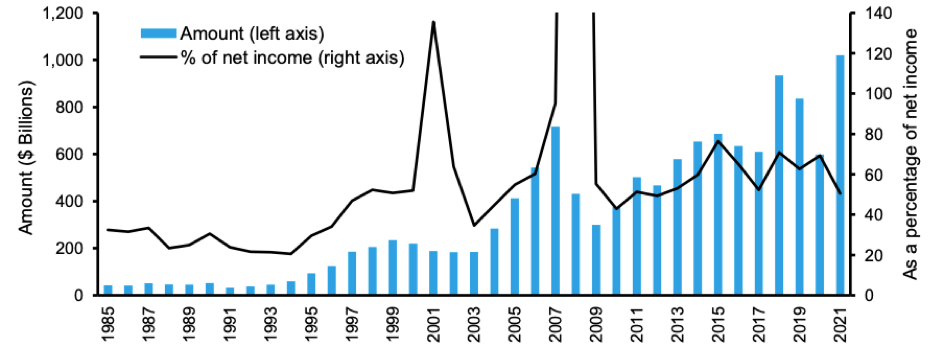

Le rachat d’actions est le deuxième moyen pour retourner de la valeur aux actionnaires. La part du bénéfice des entreprises américaines attribuée au rachat d’actions (en pourcentage du résultat net) a été plus importante sur les 10 dernières années que sur la période 1985-1995.

Rachat d’actions des sociétés du Russell 3000 (1985-2021)

source : Capital Allocation, Michael J. Mauboussin

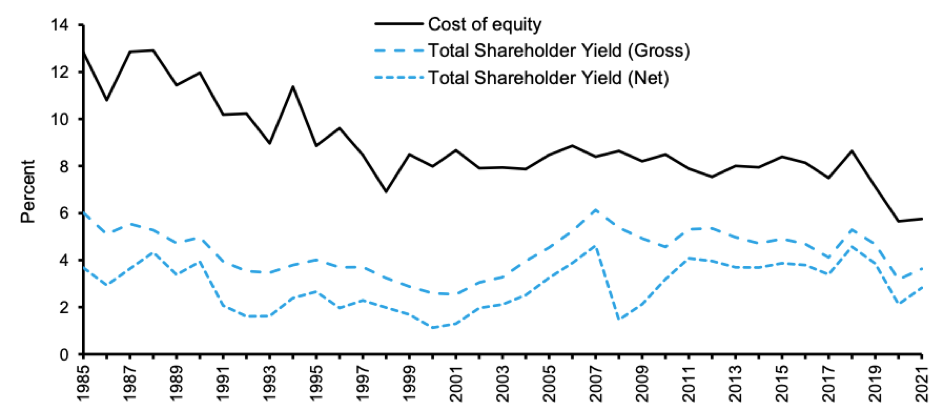

Cela dit, alors que les sommes allouées aux rachats d’actions ont dépassé celles allouées aux dividendes, le rendement global (dividendes + rachats d’actions / capitalisation boursière du marché) des actions américaines est resté relativement stable entre 1985 et 2021.

Rendement global (dividendes + rachats d’actions) des sociétés du Russell 3000 (1985-2021)

source : Capital Allocation, Michael J. Mauboussin

En matière de rachats d’actions la règle d’or est la suivante : une société ne devrait racheter ses propres actions que lorsque son titre est sous-évalué et qu’il n’existe pas de meilleure alternative pour créer de la valeur.

Comme l’a écrit Buffett pour défendre sa politique de rachats d’actions propres de Berkshire Hathaway :

« The math isn’t complicated: When the share count goes down, your interest in our many businesses goes up. Every small bit helps if repurchases are made at value-accretive prices. »

« Le calcul est simple. Lorsque le nombre d’actions diminue, votre intérêt dans nos nombreux business augmente. Chaque petit rachat compte si le prix est inférieur à la valeur. »

Dillard’s offre un bel exemple de l’effet relutif des rachats d’actions lorsqu’un titre est sous-évalué. La société a racheté plus de 70% des titres en circulation en 20 ans, y-compris en 2020 lorsque le secteur du retail était au bord du gouffre en raison de la crise sanitaire et que le cours de l’action était au tapis. Ces achats à bon compte (notamment au regard de la valeur des actifs immobiliers) ont contribué à l’envolée du bénéfice et des fonds propres par action ces deux dernières années et à une multiplication du cours de bourse par plus de 10 fois en 3 ans.

Un autre exemple d’une utilisation judicieuse des rachats d’actions nous est proposé par le fonds Saber Capital (merci à Thomas de nous avoir partagé cette présentation). Il s’agit de la société AutoZone, plus gros distributeur de pièces et accessoires auto aux États-Unis.

AutoZone a connu un parcours boursier exceptionnel (76-bagger depuis 2000 / cours multiplié par 76). Si la croissance a été au rendez-vous pour l’entreprise, les rachats d’actions ont aussi largement contribué à la création de valeur et à l’envolée du titre. Grâce à ce choix d’allocation du capital, les actionnaires qui ont conservé leurs actions depuis 2000 ont vu leur intérêt dans la société être multiplié par 6 fois sans avoir à acheter le moindre titre.

La seule limite du rachat d’actions (lorsqu’il est fait au bon prix) est la diminution du flottant qui peut réduire la liquidité du titre.

Parmi les sociétés de nos deux portefeuilles, [société masquée], [société masquée], [société masquée],[société masquée], [société masquée], [société masquée], [société masquée], [société masquée] et[société masquée] ont mis en œuvre un programme de rachat d’actions propres au cours des derniers mois.

Conclusion

L’allocation du capital est l’une des principales responsabilités des dirigeants et constitue en enjeu majeur dans la création de valeur à long terme. Malheureusement, elle est loin d’être toujours optimale et réalisée dans l’intérêt des actionnaires. Entre statu quo, intérêts divergents entre actionnaires et dirigeants, excès de conservatisme, projets de croissance stupides, manque de vision du management, les écueils sont nombreux et c’est toujours l’actionnaire qui finit par payer les pots cassés.

Il n’existe évidemment pas de formule magique pour identifier les meilleurs élèves en matière d’allocation du capital. En fonction de la position de l’entreprise dans son cycle de vie (création, croissance, maturité, déclin, …), il s’agit toujours de trouver le juste équilibre pour optimiser la création de valeur. De manière générale, on peut néanmoins retenir que les cessions d’actifs, rachats d’actions, remboursements de dette et dépenses d’investissement conduisent à un retour pour les actionnaires supérieur à la moyenne. Concernant les opérations de fusions-acquisitions, il vaut mieux être du côté du vendeur que de l’acheteur. Enfin, les augmentations de capital conduisent en général à une performance boursière inférieure à la moyenne.