Le marché japonais est à l’honneur depuis le début de l’année 2023. Après 30 ans d’agonie, les indices nippons ont retrouvé des niveaux plus vus depuis la fin des années 80. Le Nikkei 225 a progressé de +22% depuis le début de l’année (au 30.09). À 31 857 points, il se rapproche de son record historique de 38 915 points du 29 décembre 1989. Le Topix, un indice plus large qui regroupe plus de 2 000 entreprises, s’est quant à lui adjugé +23% depuis le 1er janvier.

À la fin des années 80, le marché japonais représentait près de la moitié d’un indice monde. Le développement technologique et industrielle très poussé du pays avait permis à 9 entreprises japonaises de se hisser dans le top 10 des entreprises mondiales (Toyota, Sony, …). Les investisseurs étaient cependant bien trop optimistes quant au futur économique de l’archipel nippon. La valorisation des entreprises du Nikkei 225 avait atteint un niveau ridiculement élevé à environ 80x les profits. Comme toutes les bulles, celle-ci a fini par éclater. Le Nikkei 225 a reculé de 39% en 1990, de 4% en 1991 et de 26% en 1992, soit une perte de près de 60% en 3 ans.

Aujourd’hui le marché japonais ne représente plus que 6 à 7% d’un indice monde (indice composé à 70% d’entreprises américaines) et ses niveaux de valorisation n’ont rien à voir avec ceux de la fin des années 80. Le Nikkei se paye environ 20x les profits et le Topix 15x.

Un marché en plein renouveau

Le Japon est devenu un terrain de chasse de prédilection pour le Portefeuille daubasses 2 début 2019. Notre enthousiasme pour ce marché pas comme les autres ne s’est pas démenti depuis et nous n’avons pas manqué de vous le faire savoir :

Mai 2019 – Le Japon : incontournable en 2019

Septembre 2019 – Arrêtez avec le Japon !

Mai 2020 – L’investissement « deep value » au Japon 💹

Novembre 2020 – Warren Buffett investit dans des poids lourds de la cote nipponne

Janvier 2021 – Entretien exclusif avec Julien Faure (Amiral Gestion), le spécialiste français du Japon 🎙️😀

Mars 2021 – Effervescence vers le Japon 😃📈

…

Depuis notre 1er achat au Japon, de l’eau a coulé sous les ponts. Dès 2015, les instances boursières ont mis en place un nouveau code de gouvernance et encouragé les entreprises à mettre en œuvre des mesures pour réduire leur décote sur le marché boursier et améliorer leur gouvernance. Il aura néanmoins fallu prendre son mal en patience pour voir les premiers effets se manifester.

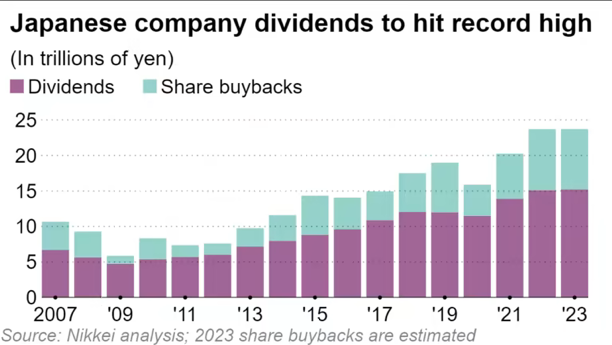

L’un des marqueurs du changement de mentalité chez les dirigeants japonais est l’augmentation du retour aux actionnaires. Les sommes allouées aux dividendes et rachats d’actions ont atteint des records au titre des exercices 2022 et 2023 avec près de 25 trillions de yens retournés aux actionnaires (env. 170 milliards $).

Dividendes et rachats d’actions des entreprises japonaises (2007 – 2023)

source : Nikkei Asia

Les entreprises japonaises ont consacré plus de 9 trillions de yens (soit environ 60 milliards $) pour racheter leurs propres actions durant l’exercice fiscal 2023. C’est 4 à 5 fois plus qu’il y a 10 ans.

Les poids lourds de la cote nipponne ont bien sûr été les principaux contributeurs à ces rachats d’actions.Toyota Motor, Mistui & Co et Mitsubishi comptent parmi les sociétés ayant le plus dépensé pour racheter leurs propres actions avec des programmes respectifs de 350 Md JPY (2,35 Md $), 340 Md JPY (2,28 Md $) et 240 Md JPY (1,61 Md JPY).

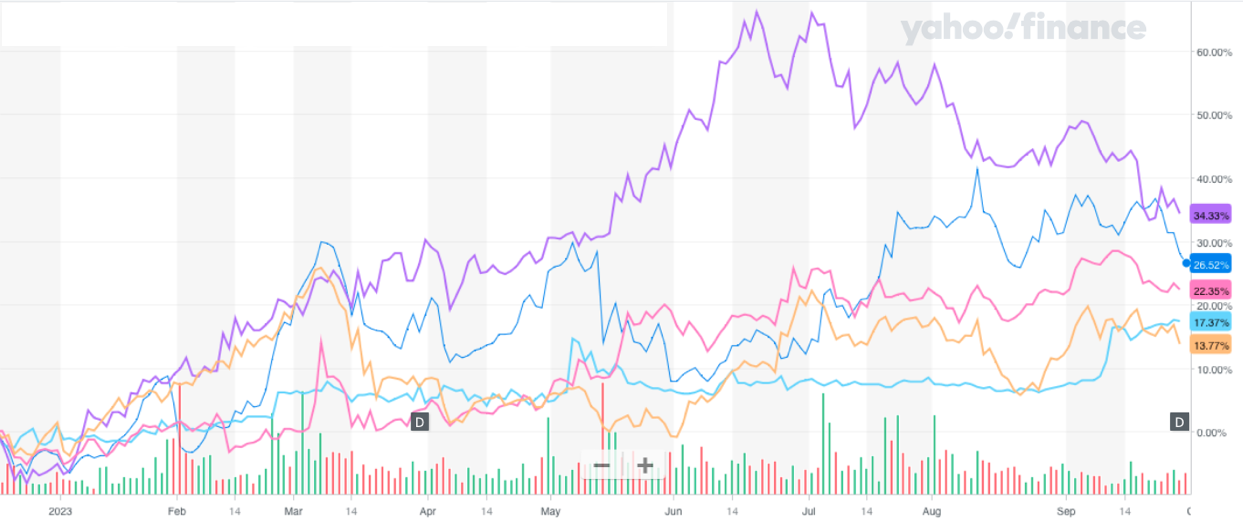

La mise en œuvre de ces programmes a sans doute contribué à leur belle performance boursière depuis le 1erjanvier (de +44% pour Mitsui à +69% pour Mistubishi).

Cours de bourse de Toyota Motor (7203.T), Mistui & Co (8031.T) et Mitsubihsi (8058.T)

Du 01.01.2023 au 30.09.2023

Plusieurs de nos daubasses [sociétés masquées] ont également mis en œuvre des programmes de rachats d’actions et elles n’ont pas non plus à rougir de leur parcours depuis le début de l’année (de +14% à +34%).

Cours de bourse de [sociétés masquées]

Du 01.01.2023 au 30.09.2023

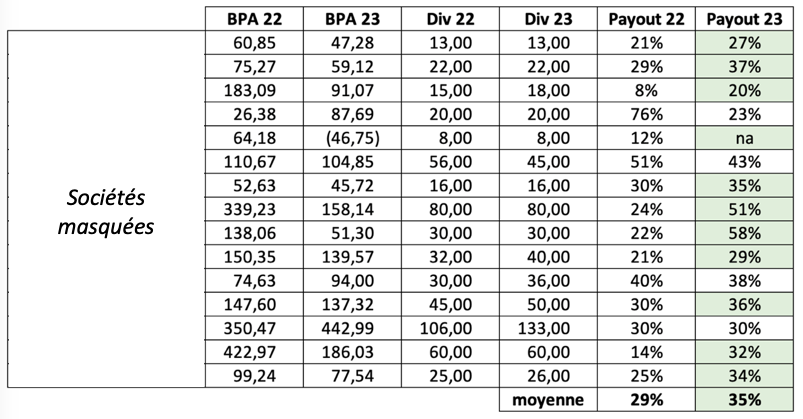

Les dividendes sont également sur une pente ascendante depuis 10 ans et on observe une augmentation du payout (ratio de distribution = dividende / résultat net). Il faut dire que les entreprises japonaises ne reversent en moyenne que 50% de leur résultat à leurs actionnaires, là où les entreprises européennes en reversent 70%.

Après avoir adopté une gestion très conservatrice et accumulé des montagnes de liquidités dans leur bilan (100 trillions de yens fin 2022, soit env. 670 milliards $), les sociétés japonaises commencent peu à peu à redistribuer ce trésor de guerre.

Parmi nos 15 daubasses japonaises, 12 ont vu leur taux de distribution augmenter ou se maintenir au titre de l’exercice fiscal 2023. Le payout moyen de nos daubasses s’établit à 35% en 2023 contre 29% en 2022 (ces chiffres ne tiennent pas compte des rachats d’actions). Notons que l’augmentation du taux de distribution résulte le plus souvent d’un dividende inchangé malgré un résultat en baisse. Par le passé, on aurait généralement assisté à une coupe du dividende. C’est beaucoup moins le cas désormais. La seule société du portefeuille à avoir revu son dividende à la baisse est [société masqué]. Elle a e revanche mis en œuvre un programme de rachat d’actions portant sur 2,7% du capital.

BPA = Bénéfice par action, Payout = dividende / BPA

Bénéfice par action, dividende et payout des daubasses japonaises (exercice 2022 et 2023)

Les actionnaires ne sont pas les seuls à profiter de ce renouveau du marché japonais. Les entreprises nipponnes cherchent de plus en plus à intéresser leurs salariés aux résultats de l’entreprise en leur proposant des plans de rémunération en actions1. Au cours des 5 dernières années, le nombre de sociétés proposant ce type d’incitation a doublé. Près d’un quart des entreprises japonaises proposent désormais une rémunération en action et l’actionnariat salarié vient parfois se substituer aux participations croisées.

Cette évolution de l’actionnariat est encourageante à double titre. D’un côté, on met fin à une pratique contestable visant à tenir à distance les actionnaires activistes et de l’autre on associe les salariés aux résultats ce qui peut être un gage de motivation supplémentaire et un bon moyen de les fidéliser dans la durée.

1 The Japan Times, Japanese companies warm up to employee stock incentives

Un autre indicateur du renouveau du marché japonais, c’est l’arrivée d’investisseurs étrangers et notamment de fonds activistes qui viennent secouer le cocotier.

Parmi eux, on compte Nippon Active Value Fund (NAVF), un fonds britannique coté qui cible les petites et moyennes entreprises japonaises. NAVF était présent au capital de notre ex-daubasse Ihara Science et a déclenché une OPA du management (MBO) 4 mois après notre achat. Le fonds est également actionnaire de [société masquée] et [société masquée].

Les prises de contrôle hostiles ne sont par ailleurs plus un sujet tabou au Japon. Le géant japonais Nidec (fabricant de moteurs électriques) a fait une offre sur Takisawa Machine Tool, une petite société de fabrication de machines-outils, avec une prime de +80% sur son dernier cours de bourse. C’est une petite révolution dans le monde des affaires japonaises car jusqu’ici, les offres non sollicitées étaient considérées comme trop conflictuelles, à tel point que Nidec n’avait pas trouvé de grande maison de gestion pour être conseillé dans son projet.

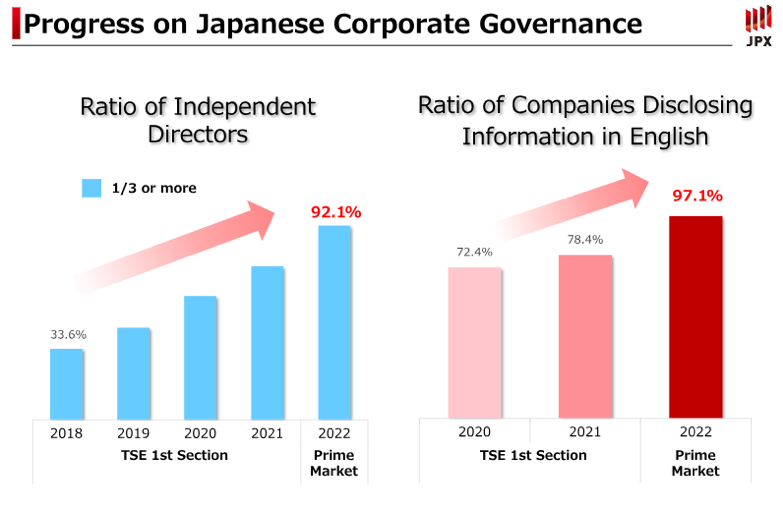

Enfin, un dernier marqueur de l’amélioration de la gouvernance est l’augmentation du nombre d’administrateurs indépendants et une communication de l’information financière en anglais qui est quasiment devenue la norme sur le marché prime. 92,1% des entreprises de ce marché ont désormais au moins 1/3 d’administrateurs indépendants (contre 33,6% en 2018) et 97,1% des entreprises publient une information financière en anglais contre 72,4% en 2020).

Tsunami Portefeuille daubasses 2 : 1 an après

On ne boude pas notre plaisir de voir que les changements de mentalité s’accélèrent au Japon et que les niveaux de décote se réduisent. Il était temps car l’attente commençait à être longue. Une attente d’autant plus longue et douloureuse que le yen a fortement reculé ces 3 dernières années.

Le 19 octobre 2022, un peu fatigué de voir que les décotes tardaient à se réduire, nous avions procédé à un grand chamboulement dans le portefeuille afin de cibler des entreprises plus à même d’attirer de nouveaux investisseurs.

Un an après, nous dressons un 1er bilan de ce changement dans notre approche.

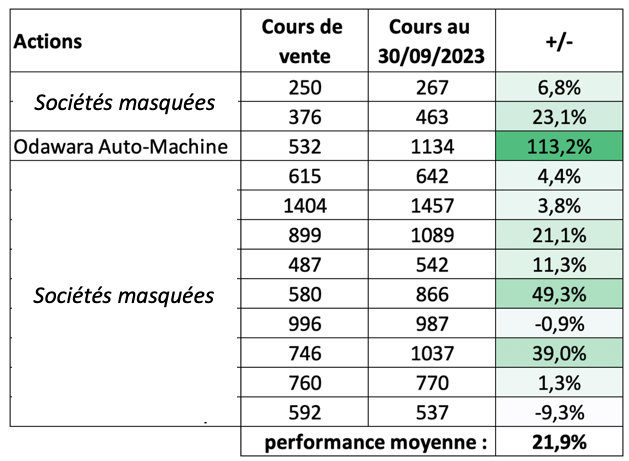

Premier constat : les 12 entreprises que nous avons cédées ont dans l’ensemble mieux performé que l’indice Nikkei 225. Elles affichent une performance moyenne de +21,9% en devise contre +16,9% pour l’indice sur la même période (du 19.10.2022 au 30.09.2023).

La pioche n’était donc pas si mauvaise et on peut se mordre les doigts d’avoir cédé des titres comme Odwara Auto-Machine, un bagger (+113,2%) depuis notre vente et un objectif de cours atteint, [société masquée] (+49,3%) ou [société masquée] (+39,0%). L’investissement est le temple des regrets, c’est ainsi.

Performance boursière des daubasses cédées le 19.10.2022 (au 30.09.2023)

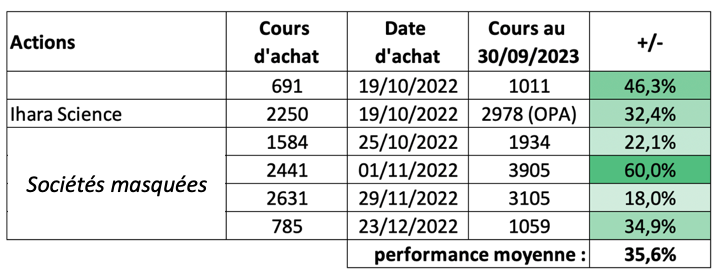

On ne va pas se lamenter pour autant car les nouvelles sociétés intégrées au portefeuille à la place de ces ex-daubasses ont eu une performance encore meilleure. Les titres achetés depuis le 19.10.2022 sur la base de nos nouveaux critères sont tous largement dans le vert et ont progressé en moyenne de +35,6% en devise (nous avons exclu [société masquée] qui n’a fait son entrée dans le portefeuille qu’au mois d’août dernier).

C’est une surperformance de +13,7 points par rapport à nos daubasses qui sont passées à la trappe avec une durée de détention moyenne plus courte de 21 jours.

Et maintenant… ?

À quoi doit-on s’attendre désormais sur le marché japonais ?

L’inflation est restée stable à 3,1% en août et la banque centrale Japonaise (BoJ) a maintenu son taux directeur de court terme inchangé à -0,1% lors de sa dernière réunion fin septembre.

La monnaie japonaise continue de subir le décalage entre la politique ultra-accommodante de la BoJ et les relèvements de taux menés en Europe et aux États-Unis pour essayer de contrer l’inflation. Si l’évolution défavorable du yen par rapport à l’euro pèse sur la performance de nos investissements nippons, elle bénéficie en revanche aux sociétés exportatrices. Le PIB du Japon a augmenté de 1,5% au 2ème trimestre 2023 en rythme séquentiel et de +6,0% sur 1 an, tiré par des exportations nettes beaucoup plus élevées que prévues2.

2 Japon : la croissance accélère nettement au 2ème trimestre

Comme d’habitude, nous nous garderons bien de faire des prévisions sur le futur économique du pays ou l’évolution de sa monnaie. Ce qui est sûr, c’est que le Japon regorge encore d’opportunités boursières et reste selon nous la place financière la plus attractive parmi les marchés développés.

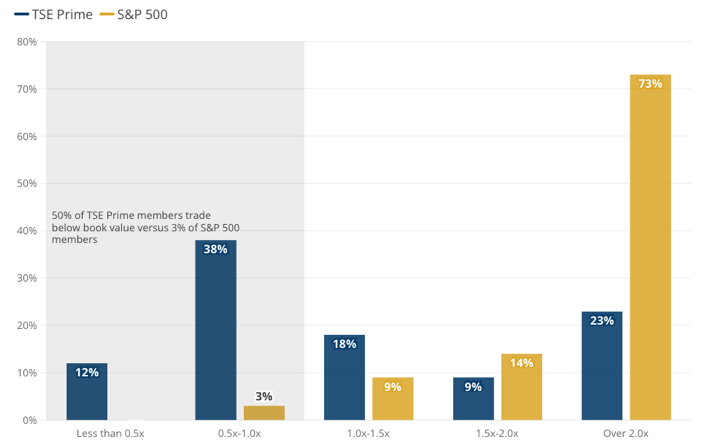

Les plus grosses sociétés japonaises devraient continuer de bénéficier des annonces faites par les autorités boursières en début d’année. Le régulateur japonais a mis la pression sur les entreprises cotées sur le segment prime (environ la moitié du marché) qui cotent sous leurs fonds propres. Il leur est désormais demandé de présenter des mesures visant à optimiser leur allocation du capital afin de réduire leur décote boursière. Il faut dire que la moitié des sociétés du marché prime cotaient sous leurs fonds propres en début d’année, contre seulement 3% des sociétés du S&P500 !

Distribution des sociétés du marché Prime vs S&P500 (02.2023) en fonction du ratio cours/fonds propres

Source : Man Group, This time is different

Pour rappel, il existe une file dédiée à ce sujet sur le forum (réservé aux abonnés). Vous y trouverez une sélection de 20 sociétés cotant sous leurs fonds propres et pouvant bénéficier du durcissement de ton du régulateur japonais :

Miser sur changement réglementation cotation sur le marché japonais – PBR < 1

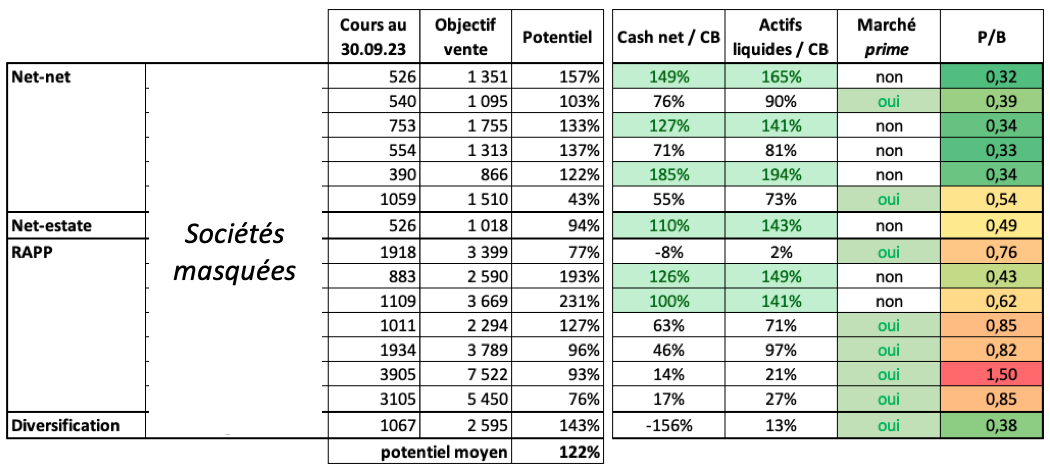

Parmi nos 15 daubasses japonaises, 8 sont cotées sur le marché prime et sont donc directement visées par les mesures annoncées en début d’année. Leur P/B (cours / fonds propres) moyen est de 0,76 et seul [société masquée] a un P/B supérieur à 1 (1,50 au 30.09.2023).

Daubasses japonaises au 30.09.2023

Actifs liquides = cash net + titres de participation, CB = capitalisation boursière, P/B = price-to-book (ratio cours/fonds propres)

Nos daubasses japonaises qui ne sont pas cotées sur le marché prime sont principalement des sociétés avec une valeur d’entreprise négative, c’est-à-dire des sociétés dont la trésorerie nette est supérieure à la capitalisation boursière. En somme, des business gratuits et pour la plupart rentables ! C’est le cas de [sociétés masquées].

Si ces entreprises ne sont pas directement dans le viseur des autorités boursières, elles pourraient tout de même finir par bénéficier de la revalorisation du marché une fois que les décotes sur les plus grosses entreprises se seront réduites.

Après 4 ans passés à investir sur le marché japonais, vous aurez compris, cher(e)s abonné(e)s, que notre engouement pour le pays du soleil levant est loin d’être retombé. Avec l’expérience acquise et le vent nouveau qui souffle (enfin !) sur ce marché, on espère bien y faire encore de belles affaires.