[édito proposé aux abonnés dans la Lettre mensuelle de juin 2022]

« Cette fois c’est différent ». John Templeton, célèbre investisseur et philanthrope anglo-saxon, disait que ces 4 mots étaient les plus dangereux dans le monde de l’investissement. Une nouvelle fois, l’histoire lui a donné raison.

Les banques centrales ont sifflé la fin de la partie. Pour faire face à l’inflation galopante, elles sont en train de donner un sérieux tour de vis à leur politique monétaire. Ce resserrement des conditions financières n’a pas tardé à faire tanguer les marchés. Les actifs qui avaient le plus profité de la planche à billets ont piqué du nez.

Le NASDAQ a perdu plus de 25% depuis ses sommets. Les SPACs, super stars de l’année 2021, affichent des performances déplorables. Les crypto monnaies, que l’on nous avait présentées comme des « actifs » refuges, n’ont pas été épargnées par cette débâcle. Le bitcoin a reculé de plus de 55% depuis ses sommets, alors que le Terra USD (une crypto monnaie censée être arrimée au dollar) a dégringolé de plus de 90% en l’espace de quelques jours.

Si les politiques accommodantes des banques centrales ont été à l’origine de la formation de bulles sur ces actifs, l’enthousiasme exacerbé de M. Le Marché a largement amplifié le phénomène.

Psychologie des marchés haussiers

Dans son dernier mémo « Bull Market Rhymes », Howard Marks, dirigeant du fonds Oaktree Capital, nous rappelle que la psychologie des investisseurs est en grande partie responsable des principaux mouvements de marché.

Dans un marché fortement haussier, comme celui que nous avons connu après le point bas de mars 2020, les investisseurs ont tendance à croire que la hausse va durer éternellement et qu’ils trouveront toujours quelqu’un pour leur racheter leurs actions à un prix supérieur. C’est la théorie du « plus grand fou » (greater fool theory). Elle explique la formation de la plupart des bulles financières.

L’excès d’optimisme et de pessimisme conduit à différentes phases de marché :

- Les prix augmentent plus rapidement que les bénéfices des entreprises et bien au-delà de leur valeur intrinsèque (excès haussier)

- Finalement, l’environnement se détériore et/ou l’absurdité des niveaux de valorisation devient flagrante. La tendance s’inverse et les prix retournent vers leur valeur intrinsèque (phase de correction)

- La baisse des prix conduit à un excès de pessimisme qui entraîne une sous-valorisation des actifs (excès baissier)

- Des rachats à bon compte conduisent à un rebond des prix vers la valeur intrinsèque (phase de correction).

Nous avons assisté à des phases d’excès haussier en 2020 et 2021 et nous assistons désormais à une phase de correction.

Les excès haussiers se caractérisent par une exubérance, une confiance sans limite et une certaine crédulité. Les investisseurs sont prêts à acquérir des actifs à des prix élevés, alors qu’ils savent, en regardant dans le rétroviseur, que leur valorisation est excessive.

Pour rationaliser cet enthousiasme débordant, on invoque souvent l’idée d’un nouveau paradigme que l’analyse des données passées ne permettrait pas de comprendre. On en vient à l’imparable argument « cette fois-ci, c’est différent », que l’on entend aussi bien au pic d’un marché haussier qu’au creux d’un marché baissier.

L’histoire a pourtant montré que les périodes de forte hausse sont généralement suivies par des phases de correction marquée. Pour Marks, le comportement irrationnel des investisseurs lors de ces phases d’excès haussiers ne s’explique pas par une amnésie soudaine.

L’investisseur est plutôt tiraillé entre d’un côté la connaissance des événements passés qui l’invite à la prudence et de l’autre le rêve de s’enrichir rapidement. Le problème est que la mémoire, la prudence, le réalisme et l’aversion au risque viennent entraver nos rêves d’enrichissement rapide. On préfère donc faire la sourde oreille et se laisser porter par l’optimisme ambiant.

Un autre argument pour justifier des achats à des prix toujours plus élevés réside dans la croyance que certaines sociétés sont vouées à un futur radieux. Les nifty-fifty dans les années 60 ou les valeurs internet à la fin des années 90 sont représentatives de cette exaltation passagère du marché pour quelques entreprises qui promettent de révolutionner nos modes de vie. On pensait ces sociétés capables de changer le monde. Et elles l’ont fait. Néanmoins, quelles que soient les promesses, leurs valorisations étaient complétement déconnectées des fondamentaux et elles n’ont pas tenu bien longtemps.

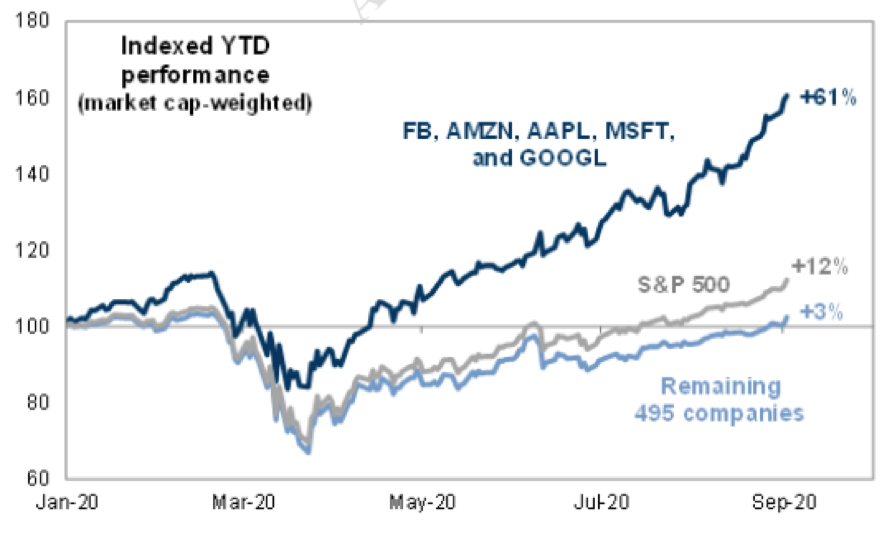

Marks note que dans beaucoup de marchés en surchauffe, on retrouve un ou plusieurs groupes de sociétés qui se démarquent par l’excès d’enthousiasme qu’elles suscitent. En 2020-2021, les FAAMGs (Facebook, Amazon, Apple, Microsoft et Google) sont arrivées sur le podium de ces sociétés adulés par les investisseurs.

source : « Bull Market Rhymes » – Howard Marks

En septembre 2020, le cours des FAAMGs avait déjà quasiment doublé par rapport au point bas de mars 2020 et progressait de 61% depuis le 1er janvier. Ces mastodontes pèsent lourd dans l’indice S&P 500 (indice des 500 plus grosses capitalisations américaines) et ont largement contribué à sa bonne performance globale (+12% entre janvier et septembre 2020). La performance des 495 autres sociétés qui composent l’indice a été beaucoup moins spectaculaire avec un gain de seulement +3%.

Marks souligne que cette croissance rapide du cours des FAAMGs a stimulé la demande pour l’ensemble du secteur technologique. Elle a également ravivé l’appétit des investisseurs pour les introductions en bourse de sociétés non rentables, phénomène qui fut également un marqueur de la bulle internet des années 2000.

L’engouement pour la nouveauté est aussi révélateur d’un marché en proie à l’euphorie. Les SPACs en sont un bon exemple. Le nombre de SPACs mis sur le marché était de 10 en 2013, 59 en 2019, 248 en 2020 et 613 en 2021 (!). Aujourd’hui, un SPAC qui a finalisé son opération d’acquisition en 2020 ou 2021 s’échange en moyenne à 5,25$ contre un prix d’introduction de 10$ soit une perte de près de 50%. Les investisseurs qui ont cru aux belles paroles des marchands de rêve ont été rincés. À ce jour, plus de 600 SPACs cherchent désespérément une cible et plusieurs opérations emblématiques ont été annulées. Le groupe de presse américain Forbes a récemment renoncé à son introduction en bourse via un SPAC.

L’histoire avait pourtant montré qu’investir dans un SPAC était statistiquement perdant (cf. l’édito que nous avons écrit au sujet des SPACs l’été dernier), mais l’avidité des investisseurs a eu raison des leçons du passé.

D’autres facteurs ont favorisé l’euphorie et les excès de ces deux dernières années. Les chèques envoyés à des millions d’américains qui avaient perdu leur travail, certaines plateformes communautaires comme Reddit qui ont transformé l’investissement en une activité sociale pour les personnes contraintes de rester à la maison, l’arrivée de nouveaux investisseurs complétement inexpérimentés qui pensaient que les actions ne pouvaient que monter, … Voilà un savant mélange pour transformer les marchés financiers en un casino géant.

Les phases d’excès haussier ont tendance à avoir un impact délétère sur la qualité des décisions des investisseurs. Lorsque l’optimisme emporte tout sur son passage, l’avidité prend le dessus sur la peur et la peur de perdre de l’argent est remplacée par le « FOMO » (fear of missing out), autrement dit la peur de rater quelque chose. Ce sont pourtant l’aversion au risque et la peur de perdre de l’argent qui permettent de maintenir un certain équilibre sur les marchés. Lorsque ces garde-fous disparaissent, les marchés financiers deviennent le lieu de tous les dangers.

Warren Buffett disait à ce sujet :

« The less prudence with which others conduct their affairs, the greater the prudence with which we should conduct our own affairs. »,

que l’on peut traduire par :

« Plus les autres manquent de prudence dans la manière de gérer leurs affaires, plus nous devons faire preuve de prudence dans la manière de gérer les nôtres. »

Finalement, une des particularités des marchés financiers du point de vue psychologique est que le sentiment des investisseurs peut passer d’un extrême à l’autre. La raison à cela est que le marché est capable d’interpréter n’importe quelle nouvelle de manière positive ou négative suivant la manière dont elle est présentée et son humeur du jour.

Le prix des actions dépend des fondamentaux, mais aussi (et parfois surtout) de la manière dont le marché les perçoit. Alors que l’analyse financière fait appel à l’intellect, leur perception par les investisseurs est de l’ordre de la psychologie et de l’émotionnel. Et le sentiment du marché peut changer de manière beaucoup plus rapide et radicale que les fondamentaux.

On peut donc souvent voir une quantité de bonnes ou mauvaises nouvelles s’accumuler sans aucun impact sur le cours, jusqu’à un certain point. Et lorsque ce point est atteint, l’ensemble de ces nouvelles sont subitement intégrées par le marché, parfois de manière excessive.

Une décennie perdue à venir pour le marché américain ?

Historiquement, les niveaux de valorisation ont été un indicateur avancé des performances futures des marchés.

Jeremy Granthan, ex-gérant et co-fondateur de GMO, un gros fonds d’investissement américain, écrivait début 2021 :

« The one reality that you can never change is that a higher-priced asset will produce a lower return than a lower-priced asset. »

« S’il y a bien une chose qui ne change jamais, c’est que des actifs chèrement valorisés vont générer des gains moins élevés que des actifs faiblement valorisés. »

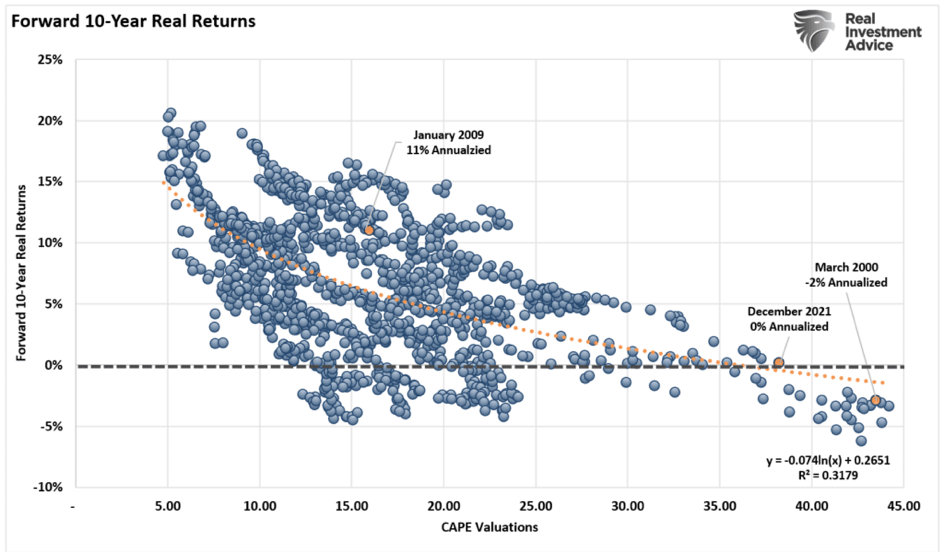

Le graphique ci-dessous, qui présente le niveau de valorisation du marché (en abscisse) et l’évolution du marché au cours des 10 années suivantes (en ordonnée), confirme cet adage.

La corrélation paraît assez évidente sur cette période d’observation de 120 ans. Plus le marché atteint des niveaux extrêmes de valorisation (points sur la droite du graphique), plus le retour dans la décennie qui suit est faible.

source : realinvestmentadvice

L’auteur de l’article (A « lost decade » ahead for markets ?) a mis en avant 3 points précis :

- mars 2000 : pic de la bulle internet. Le niveau de valorisation du marché américain atteint des sommets (ratio CAPE(1) = 43x). Le retour au cours de la décennie suivante sera négatif (-2% annualisé)

- janvier 2009 : début du dernier marché haussier. Les niveaux de valorisations sont relativement bas (CAPE = 16x). Le retour au cours de la décennie suivante est de 11% par an

- décembre 2021 : avec un niveau de valorisation CAPE = 38x, la performance du marché américain au cours de la prochaine décennie pourrait être nulle (?)

(1) le ratio CAPE est une variante du PER (Price/Earnings ratio). Plutôt que de comparer le prix au résultat du dernier exercice, le ratio CAPE compare le prix à la moyenne des résultats des 10 dernières années, ajustés de l’inflation. Il permet ainsi de limiter le bruit lié à la volatilité des résultats et tient compte de la capacité bénéficiaire sur l’ensemble d’un cycle.

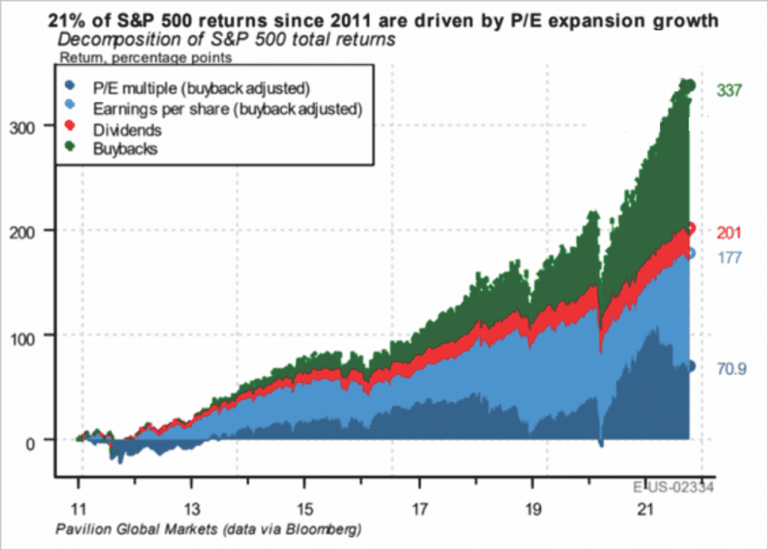

Aussi, d’après l’auteur, la hausse du marché américain au cours de la dernière décennie s’explique avant tout par les politiques accommodantes des banques centrales et par les rachats d’actions propres des entreprises.

source : realinvestmentadvice

Depuis 2011, les rachats d’actions propres auraient contribué à 40,5% de la performance de l’indice américain S&P 500. La progression des résultats expliquerait 31,4% de la performance, la revalorisation des multiples 21,0% et enfin les dividendes 7,1%.

Comment les rachats d’actions propres conduisent à une hausse du cours de bourse ?

Prenons un exemple :

– La société (A) réalise un bénéfice de 100 EUR et le capital est divisé en 10 actions

– Son bénéfice par action est de 100 / 10 = 10 EUR par action

– La société utilise sa trésorerie pour racheter 20% de ses actions (2 actions)

– L’année suivante, le bénéfice est stable à 100 EUR, mais le bénéfice par action augmente mécaniquement à 12,50 EUR (100 EUR / 8 actions)

– Le cours de l’action augmente car le bénéfice par action a progressé de 25% sur un an. Le PER reste lui inchangé.

Hors rachats d’actions, la performance de l’indice S&P 500 n’aurait ainsi été que de 3% par an entre octobre 2007 et octobre 2021.

Les rachats d’actions n’ont rien de problématique en soi. Ils peuvent être créateurs de valeurs lorsqu’ils sont effectués à un prix inférieur à la valeur intrinsèque. Le problème est lorsque ces rachats d’actions sont financés par de la dette ou qu’ils ont pour principal objectif de faire progresser le cours de l’action afin que les dirigeants puissent vendre leurs stock-options à bon compte (= conflit d’intérêts entre managers et actionnaires).

Est-ce que la nouvelle donne économique permettra aux entreprises américaines de continuer à racheter leurs actions (et à soutenir leurs cours de bourse) à un rythme aussi soutenu qu’au cours des 10 dernières années ? Bien sûr que non.

Régression vers la moyenne

La régression vers la moyenne est l’une des forces les plus importantes dans le domaine de la finance.

Jeremy Grantham (encore lui !) a écrit :

« Profit margins are probably the most mean-reverting series in finance, and if profit margins do not mean-revert, then something has gone badly wrong with capitalism. If high profits do not attract competition, there is something wrong with the system, and it is not functioning properly. »

« La marge opérationnelle est probablement la variable qui subit le plus la régression vers la moyenne. Si la marge opérationnelle ne régresse pas vers la moyenne, c’est que quelque chose ne va plus avec le capitalisme. Si des marges élevées n’attirent pas de concurrents, le système a un problème. Il ne fonctionne pas correctement. »

Ce qui est valable pour la marge l’est également pour les prix. Lorsque la valorisation du marché boursier s’éloigne de manière excessive de la production de richesse (mesurée par le PIB), il est généralement avisé de se montrer prudent.

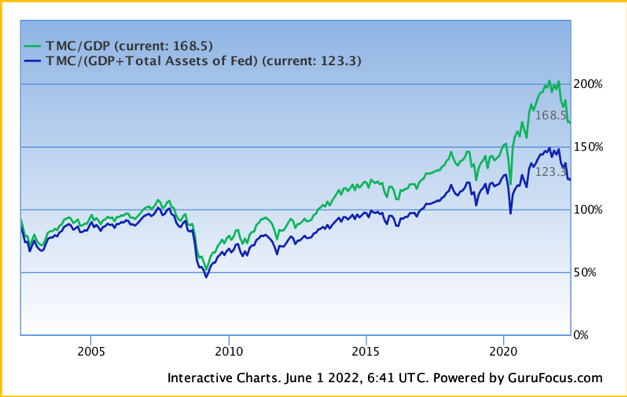

Nous vous avions déjà parlé du Buffett indicator (capitalisation boursière / PIB) dans notre édito de mars 2021. À l’époque, il s’élevait à 189% (140% en tenant compte du bilan de la FED), un niveau proche des sommets des années 2000 avant l’explosion de la bulle internet.

La correction des derniers mois a ramené ce ratio à 168% après un pic à 202% en août 2021. En tenant compte du bilan de la banque de centrale américaine, le ratio ressort à 123% après un pic à 149% en août 2021.

D’après les données historiques, avec un ratio supérieur à 144% (et supérieur à 121% en tenant compte des actifs de la FED), les marchés sont significativement surévalués (source : gurufocus).

Nous sommes actuellement dans ce cas de figure. La correction en cours est donc peut-être encore loin d’être terminée… (?)

source : gurufocus

La société américaine de fonds d’investissement Vanguard publie régulièrement des prévisions de performances à 10 ans par classe d’actifs. Voici leurs projections arrêtées au 31 mars 2022 :

source : Vanguard – perspectives de marché (juin 2022)

D’après leurs modèles, les actions américains devraient afficher une performance annualisée de 2,6% à 4,6% au cours de la prochaine décennie avec une surperformance des actions value (+3,2% à +5,2%) par rapport aux actions de croissance (-0,4% à +1,6%). Pas si mal direz-vous, sauf qu’il s’agit d’une performance nominale qui ne tient donc pas compte de l’inflation. Vanguard s’attend à ce que celle-ci atteigne 1,9% à 2,9% par an pour les 10 prochaines années (aux États-Unis). Les perspectives sont tout de suite beaucoup moins réjouissantes.

Les marchés actions hors États-Unis et émergents devraient faire mieux avec un retour attendu entre +5,7% et +7,7%.

Ces chiffres sont bien sûr complétement hypothétiques. Ils évoluent en fonction des conditions de marché et sont à prendre avec la plus grande des réserves. Vous savez ce que l’on pense des prévisions… Ils corroborent néanmoins l’idée que des actifs chèrement valorisés (actions américaines de croissance) auront une performance future inférieure à des actifs faiblement valorisés.

Conclusion

Marks pense que les grands mouvements haussiers ou baissiers des marchés sont principalement alimentés par la psychologie des investisseurs. Comment sinon expliquer la chute brutale de titres comme Paypal (-57%), Coinbase (-74%), Netflix (-69%), Shopify (-74%) ou encore Zoom (-51%) en l’espace de quelques mois ? Est-ce uniquement lié à une dégradation de leur fondamentaux ? Difficile à croire.

Le seul moment où l’on pourrait éventuellement se risquer à faire une prévision du sens du marché (et encore), serait donc lorsque les prix atteignent des niveaux absurdement bas ou absurdement élevés. Toujours facile à dire a posteriori, mais les valorisations de bon nombre d’entreprises technologiques américaines avaient atteint des niveaux complétement irrationnels avant de s’effondrer. Quand l’élastique se tend de manière extrême (écart entre le prix et la valeur intrinsèque), le retour sur terre est souvent brutal.

Finalement, une chose est sûre : tant que l’humain interférera dans les décisions des intervenants sur les marchés, on verra ces phénomènes de bulle se répéter encore et encore… À l’investisseur rationnel basant ses décisions d’investissement sur un process mécanique – par définition en dehors de tous biais psychologiques – d’en profiter.

Wow, article très complet ! Très intéressant le graphique sur la valorisation des actifs vs le gain! Et je ne connaissais pas non plus le Buffett indicator! Merci beaucoup

Merci pour cet article, fort intéressant, comme souvent avec les Daubasses.

Un petit clin d’œil à l’équipe des Daubasses désormais

En lisant le livre « Random Walk down Wall Street », un passage n’a pas manqué de retenir mon attention.

Malkiel (l’auteur) rapporte les paroles de Warren Buffett et Peter Lynch, quand à l’efficience des marchés, très difficile à battre, invitant ainsi les particuliers à investir en fonds indiciels. Je le savais déjà.

Mais la ligne d’après…

Un certain Benjamin Graham, dans ses dernières années de vie (décès en1976), a reconnu avoir écrit « Smart Investor » et « security analysis » à une époque où l’efficience des marchés n’était pas très brillante, permettant à l’investisseur alerte de tirer son épingle du jeu.

Efficience que Benjamin Graham jugeait bien plus élevée vers la fin de sa vie, invitant les investisseurs à… Investir sur des fonds indiciels.

Quid de l’efficience des marchés 50 ans plus tard, avec l’informatique, le trading haute fréquence, la concurrence féroce entre gérants, les frais de courtage au plancher….?

Je pense que ça mérite tout de même d’être écrit

David.

Bonjour David et merci pour votre commentaire.

Il est sûr que l’information se diffuse plus rapidement et plus facilement. Mais la quantité de données disponible qu’il est difficile de tout interpréter. Il faut différencier le bruit de l’infirmation utile.

Ce qu’on pense de l’efficience des marchés ?

Cf. notre article : Non, les marchés ne sont pas efficients : profitez-en !