The coffee can portfolio ou pourquoi s’ennuyer en bourse est un atout

La patience est souvent considérée comme une vertu essentielle pour atteindre la sagesse et la réussite. On dit que « la patience est la mère de toutes les vertus » ou encore que « tout vient à point à qui sait attendre ». S’il est bien un domaine où ces expressions prennent tout leur sens, c’est celui de la bourse et des marchés financiers.

Pourtant, beaucoup d’investisseurs, qu’ils soient débutants ou expérimentés, se focalisent trop souvent sur les performances et les résultats à court terme (et on ne parle même pas des dérives liées à des plateformes de trading comme Robinhood qui vous promettent monts et merveilles en un temps record…). Malheureusement, la quête de résultats rapides et spectaculaires conduit bien souvent à faire de mauvais choix. Avoir les yeux rivés sur le cours de ses actions est un autre travers qui risque également de semer des doutes dans la tête d’un investisseur. D’autant plus si ses achats n’ont pas fait l’objet d’un minimum de travaux de recherche et d’analyse au préalable.

Bien sûr, il nous arrive aussi d’être tiraillés par des incertitudes, des questionnements. Ce n’est pas faute d’avoir établi des règles strictes qui décrivent précisément les décisions que nous devrions prendre. Parfois, hélas, cela ne suffit pas et les émotions peuvent refaire surface. La satisfaction de sécuriser une « belle » plus-value peut être plus grande que celle d’appliquer à la lettre un process rigide et ennuyeux. Et c’est bien connu, un tient vaut mieux que deux tu l’auras…

La nature humaine serait ainsi faite…(?)

Il semblerait. Et les investisseurs particuliers ne sont pas les seuls concernés. Bien souvent, les professionnels de la finance le sont davantage, car en plus des biais propres à tout individu, ils peuvent aussi être sujets à d’autres biais cognitifs (on vous parle depuis des années de finance comportementale sur le blog). Qu’il s’agisse de faire aussi bien que leurs petits copains, de battre un indice ou encore d’assurer leurs (c)arrières, la tentation d’agir et de prendre des décisions qui ne soient pas uniquement dictées par un process rationnel, est omniprésente.

Pour éviter de céder à tout biais de la sorte, Robert Kirby, qui fut l’un des gérants du fonds Capital Group (l’un des plus grands fonds de pension au monde) pendant 40 ans, proposa en 1984 dans le Journal of Portfolio Management une approche pour le moins radicale : « the coffee can portfolio », littéralement le « portefeuille boîte à café ».

« The coffee can »

Le concept de « coffee can » remonte à l’époque du far west, lorsque les épargnants entreposaient leurs biens de valeur dans une boîte à café qu’ils cachaient sous leur matelas. Le succès du programme dépendait entièrement de la sagesse et de la clairvoyance avec lesquelles les objets avaient été choisis.

Appliquée au domaine de la bourse, l’idée est simple : trouvez les meilleures actions et n’y touchez pas pendant 10 ans ! Cette approche vous fera faire de belles économies de frais de courtage et d’impôts. Mais l’intérêt principal n’est pas là. L’efficacité de ce modèle tient surtout au fait qu’il va vous protéger de vos pires instincts.

Pour illustrer ses propos, R. Kirby relate une anecdote tirée de son expérience personnelle qui lui a ouvert les yeux sur la force de la stratégie « coffee can ».

Au milieu des années 50, alors qu’il était gestionnaire pour une société de conseil en investissement, une de ses clientes dont il avait géré les avoirs depuis plus de 10 ans, le contacta suite au décès de son mari. Elle avait hérité des actifs financiers de ce dernier et souhaitait en confier la gestion à Kirby.

Lorsque Kirby reçut la liste des titres détenus par le mari, il fut amusé de voir que l’époux de madame avait secrètement répliqué les recommandations du fonds pour son portefeuille personnel. À une différence près… Il n’avait jamais tenu compte des recommandations de vente. Il avait simplement investi 5,000$ dans chacune des recommandations du fonds à l’achat. Il se contentait ensuite de déposer le certificat d’achat dans son coffre-fort et l’oubliait.

Son portefeuille avait une allure assez étrange. Il détenait un grand nombre de petites lignes d’une valeur de 2,000$ ou inférieure. Il avait plusieurs lignes importantes dont la valeur excédait les 100,000$. Enfin, il détenait une super ligne qui valait plus de 800,000$ et qui à elle seule dépassait le reste du portefeuille. Cette ligne venait d’un investissement modeste dans une société appelé Haloid, qui prendra quelques années plus tard le nom de Xerox !

Allonger son horizon d’investissement

Cet exemple montre bien comment le « coffee can portfolio » peut nous protéger de nous-mêmes. Avec cette approche, vous n’êtes plus tenté de consulter les cours de vos actions au quotidien puisque vous n’achetez que des titres que vous êtes prêts à conserver au moins 10 ans. Grand bien vous fasse ! Comme le disait Benjamin Graham :

« In the short run, the market is a voting machine but in the long run, it is a weighing machine. »

Autrement dit, à court terme le marché ne reflète pas la valeur réelle d’une entreprise. Vous gagnez donc à ne pas vous soucier des fluctuations des cours sur des périodes de quelques semaines ou quelques mois.

Oubliez également les dernières news et prévisions macro-économiques. PIB, inflation, chômage… tout cela ne vous préoccupe guère désormais ! Dans 10 ans, nul doute que la situation économique sera bien différente de celle d’aujourd’hui.

Tout cela paraît simple, mais en pratique, évidemment, ça ne l’est pas. Pourquoi ? Car beaucoup d’investisseurs ne sont pas prêts à voir la taille de leurs investissements fondre de 60 ou 80% ou à l’inverse auront du mal à conserver une ligne dont la valeur s’est appréciée rapidement de 50%, 100% ou 200% et plus !

Pourtant, il s’agit d’un passage obligatoire pour espérer « gagner gros ». Mais même les meilleurs investisseurs peuvent parfois être enclin à vendre trop tôt, comme le rappelle Christopher Mayer dans son livre 100 bagger, Stocks that return 100-to-1 and how to find them.

Pour exemple, il cite un extrait de la lettre annuelle de Berkshire de 1995 :

« Buffett Partnership (le partenariat créé par Warren Buffett alors qu’il n’avait que 25 ans) avait acheté des titres Disney à un cours de 0,31$ en 1966. À l’époque, la société était valorisée 90 millions de dollars, soit moins de 5x son résultat avant impôt et présentait une situation de trésorerie nette positive. Un choix d’investissement brillant puisqu’en 1995, le titre s’échangeait à 66$ (212x plus qu’en 1966 !). À un détail près. Le titre avait été cédé en 1967 à 0,48$ après un gain rapide de 55%. »

Autre exemple cité par Mayer : Pfizer. Le titre s’est effondré entre 1946 et 1949 puis entre 1951 et 1956. Pourtant, les investisseurs qui auraient conservé le titre de 1942 à 1972 auraient vu leur investissement être multiplié par 141. Sur 30 ans, cela représente un retour annualisé de +18,0%. Plutôt pas mal, non ?

Détenir des titres sur une période de 30 ans peut sembler extrême. Le temps et la puissance des intérêts composés seront toutefois vos principaux alliés si vous espérez démultiplier la valeur de vos placements.

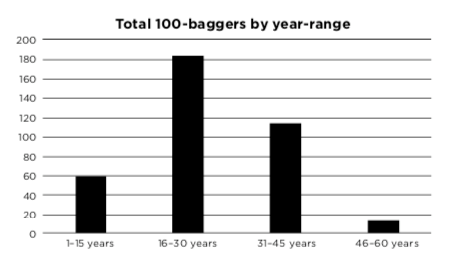

Christopher Mayer, qui a identifié 365 titres dont le cours a été multiplié par 100 ou plus entre 1962 et 2014, a déterminé qu’il avait fallu en moyenne 26 ans pour faire x100 et une majorité de ces titres ont mis 16 à 30 ans pour cocher la case 100-bagger.

Source : 100 baggers, Christopher Mayer (2015)

Source : 100 baggers, Christopher Mayer (2015)

Alors, êtes-vous prêts à conserver vos titres 10, 15 ou 30 ans ?

Conclusion

Le concept de « coffee can » peut sembler un peu surréaliste dans un monde de la finance qui vit au rythme des publications trimestrielles, des tweets et des prévisions dont l’horizon ne dépasse guère quelques mois. Dans ce contexte, conserver ses titres pendant 10 ans sera un sacerdoce pour une grande majorité d’investisseurs.

Pour nos daubasses cet horizon de temps nous semble également un peu trop long. Nous achetons avant tout des décotes sur actifs et nous estimons qu’il faut en moyenne 2 à 5 ans pour que le marché sorte ses lunettes et corrigent ses excès. Dans les faits, la durée de détention moyenne d’une ligne est d’un peu plus de 2 ans.

Un horizon de temps plus long (10 ans ou plus) convient à des titres avec un fort potentiel de croissance sur le long terme. C’est d’ailleurs l’un des facteurs principaux que Christopher Mayer met en avant dans son livre. Toute la difficulté étant bien sûr d’identifier a priori les sociétés qui vont connaître des niveaux de croissance soutenue sur une période de plusieurs années ou de plusieurs décennies. On espère bien sûr que nos sociétés de croissances pas chères (nos RAPP) font partie de ce lot.

L’idée du « coffee can » nous paraît intéressante pour prendre un peu de hauteur, accepter plus facilement les soubresauts des marchés et cultiver cette vertu essentielle qu’est la patience, ne rien faire, s’ennuyer.

N’oubliez pas, cher(e)s lecteur(ice)s :

« Patience et longueur de temps font plus que force et que rage »

Jean de la Fontaine

—

Pour approfondir le sujet, nous vous proposons 3 articles à (re)lire :

– Sur les vertus de la patience …

– Que faire quand on sous-performe le marché depuis des mois ? Faire confiance à son process !