Tout le monde fait de la gestion passive. Alors, on s’est dit : pourquoi pas nous ?

Enfin, vous connaissez les daubasses, on ne fait jamais comme tout le monde, alors on va tenter une nouvelle expérience de gestion passive – en fait « semi-passive » – à notre sauce.

Et on verra si c’est tellement mieux que les autres approches, avec les fameux atouts maintes fois mis en avant ici et là : simple, géré en 5 minutes, peu de frais, … bref, sur le papier tout est rose. Mais il faudra voir ce qu’il en est de la rentabilité à moyen terme via cette nouvelle expérience qui aura une valeur de test.

Au-delà des conclusions que nous pourrons en tirer, cette expérience est aussi intéressante dans le sens où une gestion passive pourrait être complémentaire aux investissements daubassiens actuels : le portefeuille daubasses (2ème version) qui capte les anomalies de marché sur des décotes patrimoniales excessives et le portefeuille Pépites PEA qui cible les petites sociétés européennes, souvent bénéficiaires, dans une approche liée à des bénéfices sous évaluées par le marché ou sur des situations spéciales.

D’autant plus complémentaires que les actifs sous-jacents sont inédits pour nous : des grosses capitalisations ou des trackers (ETF). Pour les ETF, nous avons choisi uniquement ceux à dividendes réinvestis et en réplication physique. C’est tout un nouvel univers qui s’ouvre à nous.

Pour cette expérience d’un nouveau genre, différents actifs sectoriels peu corrélés les uns aux autres ont été choisis comme suit :

- Une exposition à l’économie japonaise, et indirectement sur la zone Asie, via un panier d’actions japonaises sous forme d’un tracker sur le Nikkei 400 (= 400 sociétés) : Lyxor JPX-Nikkei 400 (DR) UCITS ETF

- L’incontournable marché américain via un panier d’actions américaines sous forme d’un tracker sur le S&P 500 : iShares Core S&P 500 UCITS ETF

- Du pétrole avec une grosse société productrice pétrolière : la big cap Chevron

- De l’immobilier, et bien particulier puisque nous avons choisi une grosse foncière anglaise spécialisée sur des immeubles de bureau au cœur de Londres, avec un endettement mesuré.

Pourquoi ? Parce que c’est hyper contrarian par rapport à l’ambiance actuelle sur le Brexit, et surtout, c’est une zone géographique complémentaire aux autres supports dans une devise (Livre Sterling) différente, au sein d’un des pays le plus respectueux du droit de propriété. Après une recherche daubassienne, notamment sur la solidité du bilan, notre cœur s’est porté sur Great Portland Estates

- Enfin,nous terminons avec une exposition sur l’or.

Notre support d’investissement est une multinationale américaine : Barrick Gold

Vous pouvez critiquer les choix, bien entendu ! Vous aussi, faites le jeu de votre côté si vous estimez avoir de meilleures pouliches ou d’idées d’expositions. Là n’est vraiment pas l’essentiel.

Le plus important est d’avoir des règles claires de gestion (semi-)passive, peu chronophages, de tenir sur la durée et de les respecter : discipline avant tout ! Passons donc aux règles.

Les règles de ce portefeuille gestion passive, sauce daubasses :

- Investissement de départ : 500 EUR sur chaque support, soit une mise initiale de 2 500 EUR.

- Investissement de 100 EUR tous les mois sur la poche qui a la plus faible valorisation.

- renforcements maximums autorisés / an par actif. Si le support a déjà été renforcé 4x selon la règle 2. => renforce le deuxième support qui a la plus faible valorisation, … Le but de limiter à 4 renforcements est d’éviter de se surexposer sur une année calendaire au plus « mauvais » support.

- Si lors du contrôle mensuel, un support dépasse 35% du total du portefeuille => on coupe la position pour revenir à 30% et on réalloue vers le support le moins bien valorisé avant l’investissement mensuel.

Exemple : si le support XXX représente 36% lors du contrôle mensuel, on vend pour n euros le support XXX représentant donc 6% (36% – 30%) pour qu’il atteigne une valorisation de 30% du portefeuille et on achète pour n euros du support le moins bien valorisé. Même s’il a déjà été renforcés 4x (règle 3.)

Sont ajoutées les limites fondamentales supplémentaires suivantes :

1/ Concernant le tracker S&P 500 : il ne peut être renforcé lors du contrôle mensuel si le price-to-book (= multiple de fonds propres) S&P 500 > 3,0. L’idée sous-jacente est de ne pas acheter à tout prix. Au-delà de 3x les fonds propres, on dépasse largement le niveau historique moyen et la prise de risque est considérée comme excessive ;

2/ Concernant le pétrole et donc les actions Chevron : si lors du contrôle mensuel, le baril (WTI) a franchi un multiple de 10 USD (exemple, baril WTI = 52 USD lors du contrôle, alors qu’il était de 48 USD le mois précédent, le seuil de « 50 USD » a été franchi), on coupe la position de 20% et on met le cash en réserve pour le contrôle du mois suivant ;

3/ Concernant l’or et donc Barrick Gold : comme pour le pétrole, si lors du contrôle mensuel, l’once d’or (en USD) a franchi un multiple de 100 USD (exemple, once d’or = 1 411 USD lors du contrôle, alors qu’il était de 1 380 USD le mois précédent, le seuil de « 1 400 USD » a été franchi), on coupe la position de 20% et on met le cash en réserve pour le contrôle du mois suivant ;

4/ [ajout du 31.01.2019] concernant le tracker Lyxor JPX-Nikkei 400 : il ne peut être renforcé lors du contrôle mensuel si le price-to-book de l’indice > 2,0. L’idée sous-jacente est de ne pas acheter en cas de surévaluation (même logique pour le tracker américain).

- Si à cause des restrictions précédentes, il n’est pas possible d’investir la somme lors du contrôle mensuel : la somme de 100 EUR (règle #2) est gardée en cash et sera investie le mois suivant.

- Les frais sont estimés à 2 EUR par opération. Et nous estimerons une retenue à la source de 30% pour les éventuels dividendes versés.

- Pour les besoins de l’expérience et éviter d’avoir une part de cash trop importante, les achats pourront se faire par demi-part. Notamment sur les trackers avec un nominal > 200 EUR.

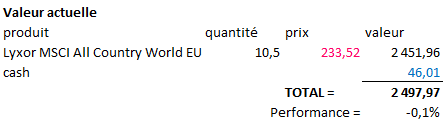

Cette expérience durera au moins 2 ans. Et pour vérifier si ce type d’investissement semi-passif fait sens, nous effectuerons pour les mêmes sommes un investissement dans le tracker Lyxor MSCI All Country World EUR – CAP.

C’est parti !

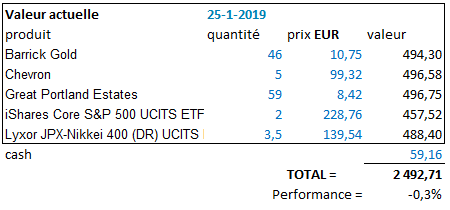

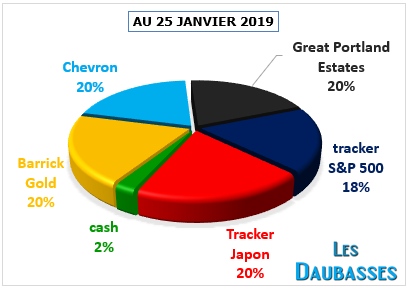

Voici le portefeuille de départ.

Il tient compte des valorisations à la clôture du soir du vendredi 25 janvier

2018. Toutes les montants en devise ont été convertis en EUR.

Si le portefeuille de départ affiche déjà une performance négative, c’est en raison des frais lors des achats.

Achats de départs :

Critères fondamentaux :

– Price-to-book S&P 500 = 3,18x

– WTI = 53,69 USD

– Once d’or = 1 302,6 USD

– Price-to-book JPX Nikkei Index 400 = 1,33x

Benchmark :

Rendez-vous le mois prochain pour les premiers rebalancings

(arbitrages).

Intéressant, je vais suivre, étant moi même dans une réflexion sur une stratégie lazy.

Une sorte de synthèse entre Fabrice Proudhon et Édouard Petit.

Peut-on en savoir plus sur votre réflexion dans la construction du portefeuille? En particulier pourquoi le Japon plutôt qu’un autre tracker hors US ?

Bonjour JC,

Pourquoi le Japon ?

C’est le pays développé actuel qui nous a semblé le moins cher actuellement (multiple de bénéfices et fonds propres). Et aussi : très belle décorrélation par rapport aux autres supports en plus d’une exposition partielle à l’Asie.

Je vous suggère de placer aussi ce portefeuille dans la zone premium ainsi qu’un historique des mouvements ou alors puisque vous l’affichez en clair de créer une zone accessible à tous qui regroupe ce portefeuille et ses mouvements. L idée est intéressante et le faible montant aussi cela permet à beaucoup de s’y risquer ce que je vais faire aussi. Merci

Pour suivre ce portefeuille, il suffira de cliquer sur la catégorie « gestion passive« .

Et un lien devrait apparaitre sous peu dans une bannière à droite ou à gauche.

Ajout ce jour d’un critère fondamental pour le renforcement du tracker japonais JPX-Nikkei 400 : le multiple des fonds propres de l’indice doit être strictement inférieur à 2,0x pour pouvoir renforcer ce support.

Pour info, le multiple est de 1,33x au 30 janvier 2019.

Lors de vos renforcements, comment identifiez vous « la poche qui a la plus faible valorisation »?

S’agit-il de la valorisation totale en € de la ligne du portefeuille (auquel cas la poche non renforcée lors des x derniers renforcements sera de facto priorisée) ou d’une valorisation calculée autrement (ex: prenant en compte le nombre de renforcements)?

Bonjour Christine,

Merci pour vos remarques et questions.

C’est exact : ce sera l’enveloppe qui a la valorisation la plus faible en euros lors du contrôle mensuel, qui sera renforcée.

« auquel cas la poche non renforcée lors des x derniers renforcements sera de facto priorisée »

==> dans un premier temps, il y a de fortes chances que ce soit le cas (hors contraintes fondamentales). Mais avec le temps, les 100 EUR mensuels devraient (du moins, nous l’espérons) ne plus représenter une somme aussi importante en comparaison avec les sommes de départ. Et dès lors, ce ne sera plus aussi automatique.

En fait, nous n’en savons rien. C’est pour ça qu’il est intéressant de lancer l’expérience.

Bonjour,

Désolé pour ma question peut-être bête mais je ne parviens pas à comprendre comment trouver l’information relative au price-to-book des ETF. Autant la valeur du WTI ne pose pas de problème, autant cet indice me paraît moins facile d’accès.

Bonjour Guidlm,

Toutes questions sont bienvenues !

Les commentaires sont à vous chers lecteurs. Profitez-en.

Vous avez 2 possibilités pour retrouver les price-to-book :

1) vous pouvez chercher les données pour le sous-jacent de l’ETF, soit l’indice SéP 500 par exemple. C’est assez facile à dénicher en fouillant un peu ;

2) les émetteurs d’ETF fournissent parfois quelques statistiques. C’est le cas par exemple de Ishares. Voici le lien pour le JPX-Nikkei 400 ETF

Merci pour votre retour, en effet, en cherchant un peu j’ai trouvé. Je pensais qu’il fallait faire le calcul moi-même…

S’agissant de la règle 3 relative aux renforcements, ne serait-il pas plus judicieux de l’établir sur 12 mois glissants et pas sur une année civile ?

HA oui, en effet, s’il faut calculer soit-même, ce serait fastidieux ! Pas impossible, mais laborieux.

Année calendaire dans notre cas, car nous commençons en janvier. Mais oui, l’idée est 12 mois glissants.

Je me suis mal exprimé. Imaginons qu’on ait renforcé Chevron (un exemple) en mars 2019, avril 19, octobre 19 et décembre 19. Cela fait 4 dans l’année 2019.

Mon idée était de dire qu’on ne peut pas renforcer Chevron en janvier 2020 car même si c’est une nouvelle année civile (ou calendaire), on a déjà opéré 4 renforcements au cours des 12 derniers mois. Le premier mois de renforcement possible serait mars 2020.

Avez-vous écrit cette règle dans ce sens ou remettiez-vous tous les compteurs à 0 au 31 décembre, et dans ce cas pouvez-vous m’expliquer l’intérêt de cette méthode ?

En effet, nous remettrons les compteurs à 0 au 31 décembre.

L’intérêt ? Donner une limite dans le temps sur ces renforcements et tentez de simplifiez les choses.

Libre à vous de faire autrement avec votre portefeuille si vous le souhaitez. Nous ne disons pas qu’une méthode est meilleure qu’une autre. C’est d’ailleurs pour cela que nous lançons cette expérience : il s’agit d’un test. Et nous verrons dans quelques années la pertinence ou non de ces règles.

Bonjour,

Aucune limite n’a été indiquée pour la société foncière

Est-ce volontaire?

Cordialement

Philippe

Bonjour Rolland,

Oui, car l’approche est totalement différente du portefeuille daubasses ou des pépites PEA. Ici, nous achetons des actifs sectoriels.

Bien entendu, si le cours était amené à faire x3, nous chercherons certainement un support plus décoté. Mais nous avons un peu de temps…

Bonjour,

Avez-vous appliqué l’approche sur les données historiques pour l’horizon d’investissement (2 ans si je comprends bien?) avec des départs échelonnés dans le temps et comparé au benchmark ?

Bonjour Steph,

Non, auncun backtest. 2 ans, c’est du pifomètre.

Une période test pour vérifier les écarts avec le benchmark + le cash.

– si surperformance : on continue ;

– si légère sous-performance : on continue ;

– si grosse sous-performance : on arrêtera l’expérience.

On essaiera alors d’autres choses. Il y a des milliers de possibilités en investissement !

Bonjour,

Comment achète t-on des demi parts ? :s

Cordialement

Bonjour Marc,

En mettant un « 0,5 » sur chaque produit ! 🙂

Merci pour votre réponse ! 🙂

Mais concrètement comment puis-je procéder sur Degiro ? Je n’y arrive pas :s

cordialement

Marc

Ha non Marc, c’est purement théorique. Pour l’expérience.

Disons que si vous répliquez les opérations avec un capital 10x supérieur, vous n’aurez pas à jouer avec les décimales comme nous. 😉

Bonsoir

Sur quelle place boursière achetez vous le tracker S&P 500 ?

Merci .

Bonjour Cédric,

Sur la place de Paris, en euros.

Bonne idée ce portefeuille lazy.

Est ce qu’on peut faire une contreproposition de portefeuille ?

Bonjour François,

Cette partie commentaire est pour vous.

Toute nouvelle proposition expérimentale est bienvenue : on en tire toujours des enseignements. Cela nous fait tous progresser !