« Sans théorie, l’homme est condamné à toujours répéter les mêmes erreurs »

Léonard de Vinci

William Higgons a fait sienne cette citation attribuée à Léonard de Vinci, et a décidé de mettre en place une méthodologie d’investissement claire et réplicable.

Indépendance AM – Notre histoire

William Higgons est gérant du fonds Indépendance et Expansion (rebaptisé récemment Indépendance AM) depuis 1992. Cette maison de gestion bien connue des investisseurs value est spécialisée dans les entreprises cotées de petite et moyenne taille à la croissance rentable et faiblement valorisées.

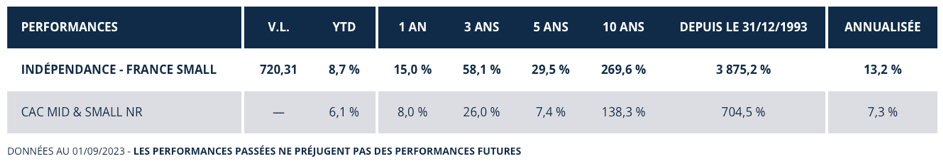

La performance du fonds Indépendance France Small (250 M EUR d’encours) est remarquable. Celui-ci a enregistré une progression annualisée de +13,2% sur une période de près de 30 ans contre +7,3% pour son indice de référence. Un capital de 10 000 euros investis dans ce fonds en 1993 aurait été transformé en 397 500 EUR. La même somme investie sur l’indice CAC Mid & Small (indice des petites et moyenne capitalisations françaises) aurait conduit à un capital final de seulement 80 400 EUR.

Le fonds Indépendance Europe Small (120 M EUR d’encours) créé en 2018 avec la même philosophie d’investissement marche dans les pas du fonds France. Au 1er septembre 2023, il affiche un rendement annualisé de +14,6% contre +7,8% pour son indice de référence.

Ces bons résultats ne sont pas le fruit du hasard. W. Higgons a mis en place une méthode rigoureuse basée sur une étude approfondie de la littérature, puis il a appliqué cette méthode avec constance pendant 30 ans.

La méthode Higgons

- Small is powerful !

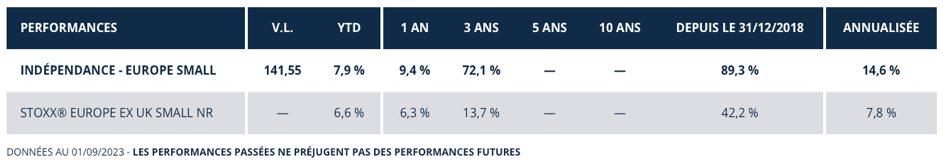

Cette devise choisie par Indépendance AM aurait pu convenir à nos daubasses ! Dès le début des années 1990, W. Higgons a choisi de concentrer ses investissements sur les entreprises cotées de petite et moyenne taille. La littérature financière de l’époque a montré que cette classe d’actif surperformait par rapport aux grandes entreprises. Cette tendance s’est confirmée dans les 3 décennies qui ont suivi :

Indépendance AM : nos éclairages

Entre 1990 et 2020, la performance annualisée du CAC 40 NR (grandes capitalisations) a été de +6,6% quand celle du CAC Small NR (petites capitalisations) a été de +8,0%.

W. Higgons explique cette surperformance des petites entreprises par les caractéristiques suivantes :

– plus de croissance et d’investissements en proportion du chiffre d’affaires

– plus d’agilité et d’adaptabilité

– meilleur alignement entre les dirigeants de ces entreprises, souvent familiales, et les actionnaires minoritaires

– spécialisation forte, souvent sur des marchés de niche

– segment de marché moins suivi qui présente davantage d’inefficiences et donc d’opportunités

Si le fonds ne s’interdit pas d’aller pêcher de gros poissons (Publicis, Amundi, Rheinmetall, …), le cœur du portefeuille est composé d’entreprises de taille plus modeste. La capitalisation médiane est de l’ordre d’un milliard d’euros pour le fonds France et de 500 millions d’euros pour le fonds Europe (c’est un peu plus que la capitalisation médiane de nos Pépites PEA qui est de l’ordre de 350 M EUR).

Cet attrait pour les petites capitalisations peut conduire le fonds à se tourner vers des titres peu liquides. La faible liquidité ne constitue pas un frein à l’achat car W. Higgons est prêt à patienter plusieurs mois pour se constituer une position et en sortir.

- L’approche « Quality Value »

Le deuxième pilier de la stratégie de W. Higgons est d’investir dans des sociétés dites « value », autrement dit des sociétés qui semblent peu chères par rapport à leurs fondamentaux.

Le choix de s’orienter vers ce style d’investissement repose également sur une étude de la littérature financière :

– la bible des investisseurs value : « Security Analysis » de Benjamin Graham (père fondateur de l’investissement value qui a popularisé les net-net) et David Dodd (1934)

– l’article de Josef Lakonishok « Contrarian Investment Extrapolation and Risk » (1994) dans lequel l’auteur montre que la surpeformance des stratégies value s’explique par la mise à profit de l’inefficience comportementale des investisseurs

– « What works on Wall Street » de James O’Shaughnessy (1997), ouvrage que nous avions notamment évoqué dans l’édito « La fin de l’investissement value ! »

W. Higgons croise le facteur « value » avec un facteur « qualité ». Ce choix s’appuie sur une étude de Robert Novy-Marx qui montre l’importance de la rentabilité des capitaux engagés (ROCE) dans la gestion value.

- Les ratios clés

Le fonds Indépendance AM a fait de la transparence une valeur forte. W. Higgons est un des rares gérants français à partager publiquement et sans tabou ses critères de sélection d’actions.

Pour ce qui est de la valorisation, le critère phare du fonds est le cours rapporté à la capacité d’autofinancement (P/CAF ou P/CF). La capacité d’autofinancement (ou CAF) correspond au flux de trésorerie opérationnel avant prise en compte de la variation du besoin en fonds de roulement (pour plus d’information sur les flux de trésorerie, on vous renvoie vers cet édito : « Free cash-flow, un indicateur phare ! »).

W. Higgons préfère la capacité d’autofinancement au résultat net car celle-ci est plus stable dans le temps. Le résultat net peut être impacté par des éléments exceptionnels comme des dépréciations d’actifs, alors que la CAF reflète davantage la capacité de l’entreprise à générer de la trésorerie de manière récurrente. Idéalement il déduit de la CAF les dépenses d’investissement de maintenance afin de calculer un free cash-flow.

Indépendance AM cible des entreprises dont le ratio cours / capacité d’autofinancement est inférieur à 10 et vise en général une décote de 30% par rapport à la moyenne de son indice de référence. Au 1er septembre, le ratio moyen du fonds France était de 6,2 contre 8,6 pour l’indice de référence.

Le fonds peut également utiliser le PER (Price-Earnings Ratio) et cible dans ce cas des entreprises avec un ratio inférieur à 12. Le PER a l’avantage d’être plus facile à calculer (il suffit de diviser le prix de l’action par le résultat net par action), mais le résultat net étant souvent volatil (plus que la CAF), ce ratio l’est également.

Au 1er septembre, le PER moyen du fonds France était de 9,8 contre 15,6 pour l’indice CAC Mid & Small. W. Higgons s’est fixé comme principe de ne pas investir dans les titres dont le PER est supérieur à 15, d’alléger à partir de 17 et de vendre au-delà de 20.

Résumé des critères de valorisation :

– P/CF < 10 / décote de 30% par rapport à l’indice de référence

– PER < 12

Voilà pour les critères « value ». Venons-en maintenant à l’aspect « qualité » de la méthodologie Higgons.

Le critère phare ici est le ROCE ou rentabilité de l’actif économique. Il s’agit du rapport entre le résultat d’exploitation et l’actif économique de l’entreprise. L’actif économique correspond à la somme de l’actif immobilisé et du besoin en fonds de roulement ou ce qui revient au même compte tenu de l’équilibre du bilan, à la somme des capitaux propres et de l’endettement financier net.

Le ROCE permet de mesurer la rentabilité des actifs indépendamment de la manière dont ils sont financés, ce que ne permet pas le ROE (Return on Equity = résultat net / capitaux propres). Ce dernier mesure uniquement la rentabilité des capitaux apportés par les actionnaires.

Le ROE et le ROCE peuvent diverger de manière importante lorsqu’une entreprise a des dettes importantes ou qu’elle dispose d’une grosse position de trésorerie.

Pour mieux comprendre, prenons l’exemple de deux sociétés issues du Portefeuille Pépites PEA, l’une avec une dette financière importante et l’autre avec un matelas confortable de liquidités.

[masqué 1] (dettes importantes)

Résultat d’exploitation 2022 : 203 millions EUR

Résultat net 2022 : 146 millions EUR

Capitaux propres part du groupe* : 976 millions d’euros

Dette financière nette* : 773 millions d’euros

ROE = résultat net / capitaux propres = 146 / 976 = 15,0%

ROCE = résultat d’exploitation / actif économique = 203 / (976 + 773) = 11,6%

[masqué 2] (liquidités importantes)

Résultat d’exploitation 2022 : 301 millions EUR

Résultat net 2022 : 176 millions EUR

Capitaux propres part du groupe* : 1 815 millions d’euros

Dette financière nette* : -264 millions d’euros (trésorerie nette positive)

ROE = résultat net / capitaux propres = 176 / 1 815 = 9,7%

ROCE = résultat d’exploitation / actif économique = 301 / (1 815 – 264) = 19,4%

*(moyenne du 31.12.2021 et du 31.12.2022)

Dans le cas de [masqué 1], le ROE (15,0%) est supérieur au ROCE (11,6%). Les actionnaires bénéficient du recours à l’endettement par le groupe ce qui permet d’améliorer la rentabilité des capitaux apportés.

[masqué 2] est dans la situation inverse. Le ROE est inférieur au ROCE. Non seulement le groupe n’a pas recours à l’endettement, mais en plus il conserve des liquidités en sommeil dans son bilan. Le capital apporté par les actionnaires de [masqué 2] n’est pas autant mis à profit que celui des actionnaires de [masqué 1]. En revanche, la rentabilité des actifs de [masqué 2] (19,4%) est nettement supérieure à celle des actifs de [masqué 1] (11,6%).

En résumé, avec un euro de capital, [masqué 2] sera en mesure de générer un retour sur investissement supérieur à [masqué 1]. Cependant, le recours à l’endettement permet à [masqué 1] d’offrir un meilleur retour sur investissement à ses actionnaires en proportion du capital qu’ils apportent.

On voit que les notions de ROE et ROCE peuvent être complémentaires. Si l’on veut se limiter à l’utilisation du ROE, plus simple à calculer, il faut se pencher sur la situation financière de l’entreprise. Un ROE élevé peut être synonyme d’un fort endettement, alors qu’un ROE faible peut s’expliquer par de trop nombreux actifs non opérationnels (cash, immobilier, titres de participation, …) en sommeil dans le bilan (cf. l’analyse que nous avions réalisée avec nos daubasses japonaises bourrées de cash fin 2022).

En plus du ROCE, W. Higgons applique un critère de marge opérationnelle (résultat opérationnel / chiffre d’affaires). Il écarte en général les sociétés dont la marge opérationnelle est inférieure à 5%. Le risque d’une société avec une marge trop faible est de rapidement voir ses résultats basculer dans le rouge en cas de vents contraire. Or, le fonds s’est fixé comme règle de n’investir que dans des sociétés rentables.

Enfin, le fonds a inclus dans sa méthodologie un critère de croissance du chiffre d’affaires, généralement apprécié sur une période de 12 mois.

Résumé des critères « qualité » :

– ROCE / ROE > 9%

– marge opérationnelle > 5%

– croissance du chiffre d’affaires sur 12 mois

- Un portefeuille concentré ✅

W. Higgons a constaté que les 15/20 premières lignes de son portefeuille permettaient de générer de l’alpha (= surperformer le marché), alors que les 20/25 suivantes avaient une performance en ligne avec l’indice.

Le fonds France est ainsi assez concentré. Sur 47 lignes en portefeuille, les 10 premières ont un poids de 45%. W. Higgons recommande malgré tout de se constituer un portefeuille équipondéré.

Le portefeuille Europe est davantage diversifié avec un poids de 32% pour les 10 premières lignes et une pondération maximum de 3,7% contre 7,0% pour le fonds France.

En off, nous avons entendu que si la réglementation le permettait, le fonds serait d’avantage concentré. Sur 10 lignes max !

- Une préférence pour les sociétés familiales ✅

W. Higgons a une préférence pour les sociétés familiales. Ces sociétés sont souvent gérées dans une perspective de long terme avec une volonté d’assurer la pérennité des affaires et de transmettre l’entreprise aux générations suivantes. En général, les dirigeants de ces entreprises ne cherchent pas à impressionner le marché.

Les dirigeants salariés auront au contraire tendance à vouloir en mettre plein les yeux aux investisseurs dans l’espoir de faire monter le cours de l’action (ce qui souvent bénéficie à leur rémunération) ou d’être débauché. On risque davantage dans ce cas de se retrouver avec des entreprises dont la valorisation ne reflète plus les fondamentaux.

- Une petite dose de momentum ✅

Au fil des années, W. Higgons a intégré le critère momentum dans sa méthodologie. L’idée sous-jacente est qu’il y a toujours des investisseurs mieux informés et qu’une variation importante du cours (à la hausse ou la baisse) sans nouvelle publication est rarement innocente.

Certains investisseurs (clients, fournisseurs, salariés, …) peuvent disposer d’informations auxquelles les gérants n’ont pas accès. Il cite dans cet interview l’exemple d’un salarié de la société 3M. Cette société fabrique notamment des adhésifs réfléchissants pour les panneaux de signalisation (fournisseur exclusif de Signaux Girod !). La personne en charge de ces produits chez 3M connaissait toutes les parts de marché de ses clients et pouvait donc utiliser cette information pour spéculer en bourse.

Il cite également l’exemple d’une entreprise de machines pour plier le carton près de Dijon. Cette entreprise avait un fort actionnariat autour de l’usine. Si l’activité montait ou baissait, ces actionnaires privilégiés le voyaient bien avant que l’information ne soit disponible publiquement. Il leur suffisait d’observer le nombre de camions qui sortaient de l’usine.

La prise en compte du facteur momentum conduit le fonds à se débarrasser des sociétés qui sous performent l’indice de plus de 20%. À l’inverse, le fonds cherche à optimiser sa sortie et s’allège de manière progressive en cas de mouvement haussier.

- Un regard méfiant sur le discours des dirigeants ✅

W. Higgons se méfie du discours des dirigeants. Il considère que si les dirigeants sont bons, cela se verra dans les chiffres (notamment au niveau du retour sur capitaux engagés). Il préfère également se tenir à l’écart des sociétés dans des secteurs difficiles même si les dirigeants sont très bons.

Pour expliquer sa méfiance vis-à-vis des dirigeants, il cite les raisons suivantes (issues de sa lecture du livre « Behavioral investing » de James Montier) :

- Les chefs d’entreprises sont souvent trop optimistes pour leur propre société

- Un gérant est incapable de savoir si le dirigeant ment ou dit la vérité

- Un gérant n’écoute que ce qui va dans le sens de ce qu’il croit

- Plus d’information, c’est plus de certitudes d’avoir raison, mais des études ont montré que la performance ne s’améliorait pas au-delà d’un certain niveau d’information.

- Macro-économie et « market timing » ❌

Dès ses débuts en tant que gérant, W. Higgons a fait le choix d’être toujours pleinement investi. Il estime que l’information macro-économique n’a guère d’utilité pour la gestion de portefeuille, qu’il est impossible de prévoir l’avenir et qu’il vaut donc mieux être investi en permanence afin de ne pas passer à côté des meilleurs jours de bourse (dans le même état d’esprit que François Rochon). À fin juillet, le fonds France était investi à 99% et le fonds Europe à 98%.

Comme lui, nous faisons fi de l’actualité macro-économique pour la gestion de nos portefeuilles. Nous appliquons une stratégie « bottom-up » essentiellement fondée sur des critères quantitatifs et nous nous gardons bien de faire des prévisions.

- La bourse qui clignote ❌

W. Higgons préfère se tenir à l’écart des nouvelles tendances car les entreprises des secteurs les plus en vogue sont en général déjà fortement valorisées. Il veut acheter des sociétés qui décotent par rapport à leurs résultats actuels et non par rapport à des hypothèses de croissance plus ou moins réalistes.

Interrogé récemment sur l’innovation et l’intelligence artificielle, il a expliqué que les nouvelles technologies ne créent généralement pas de supers opportunités d’investissement. Les investisseurs sont souvent beaucoup trop enthousiastes concernant les nouvelles technologies. Ils se laissent porter par leurs émotions et finissent par perdre complétement de vue les fondamentaux.

W. Higgons considère également que l’analyse technique ne présente aucun intérêt.

La méthode Higgons, une martingale en bourse ?

Dans cette interview de 2018, W. Higgons et son fils expliquent qu’environ 85 à 90% de la surperformance du fonds est liée à la méthodologie (à 5:50 et 12:20 dans la vidéo).

Dans cette autre vidéo d’août 2023, W. Higgons indique que sur 5% d’alpha (= surperformance par rapport à l’indice), 4% sont liés à la méthodologie (47:00), soit 80%.

On pourrait penser qu’il y a une part de fausse modestie dans cette manière de présenter les choses, mais ces chiffres doivent être assez proches de la réalité.

Lors du lancement du fonds européen en 2018, la méthodologie a été backtestée (test rétroactif pour tester la pertinence d’une méthode) avec les critères du fonds France sur le périmètre européen. Ce backtest (par définition purement quantitatif) avait montré un niveau d’alpha supérieur à 5% sur une période longue, ce qui confirmait le rôle primordial de la méthodologie. Après bientôt 5 ans d’existence, le fonds Europe a généré un alpha de 6,8% par an par rapport à son indice (à fin août) et on peut estimer qu’environ 70 à 75% de cet alpha (5/6,8) est expliqué par les critères quantitatifs.

Cela pourrait sembler trop facile et trop beau pour être vrai. Finalement, il suffirait d’acheter des actions sur la base de quelques ratios pour réaliser une performance proche de celle du meilleur gérant français des 30 dernières années.

La réalité est toute autre évidemment. Nous sommes des êtres humains et peu importe la méthode, il est presque impossible que la psychologie n’interfère pas dans nos choix d’investissement. S’en tenir à un process strict sur une période de plusieurs décennies est beaucoup plus difficile qu’il n’y paraît car à un moment, toute approche va forcément sous performer par rapport au reste du marché. Les biais psychologiques sont nombreux en investissement (cf. notre série d’article sur la finance comportementale) et on a souvent tendance à sous-estimer leur impact.

W. Higgons doit sans doute une part importante de son succès à son tempérament. Il a su maintenir le cap dans des périodes où le fonds sous performait nettement par rapport aux indices. En 2000, le marché n’avait d’yeux que pour les valeurs internet et avait délaissé les titres value. Imaginez la pression que W. Higgons a dû subir jusqu’à ce que la bulle finisse par éclater. L’année 2018 a également été difficile pour le fonds avec une performance de -30,2% contre -20,2% pour l’indice CAC Mid & Small (qui lui-même sous performait nettement l’indice CAC 40 : -8,9%). Cette contre-performance aurait pu pousser W. Higgons à revoir son approche, mais il ne l’a pas fait. La poursuite de sa stratégie a finalement permis de générer un alpha moyen de 3,7% les 5 années suivantes et de 8,7% ces 3 dernières années.

Si vous rêvez d’égaler les performances de W. Higgons sur 30 ans, rentrer quelques ratios dans un screener ne suffira pas. La patience, la rigueur et la force de caractère seront des atouts indispensables. Il faudra également éviter les deux principaux écueils (d’après W. Higgons) lorsque l’on pratique l’investissement dans la valeur (« value investing« ) :

- Mes bons résultats sont dus à mes qualités personnelles de « stock picker» et non à mon approche value et le respect de mon process. Je peux donc sortir de mon univers d’investissement et acheter des titres chèrement valorisés.

- J’ai eu de belles performances. Les sociétés de mon portefeuille sont exceptionnelles donc je les garde malgré des niveaux de valorisation élevés.

Dans le 2ème cas, vous risquez de vous égarer sur les sentiers à-pic de l’investissement growth au risque de trébucher et de tomber dans le ravin. Le parcours du titre Graines Voltz illustre à merveille ce passage d’un titre faiblement valorisé à un titre hors de prix, puis à une débâcle inévitable. En mai 2017, lorsque nous nous sommes intéressés à l’action, elle s’échangeait un peu en dessous de ses fonds propres (22,68 EUR) et sur la base d’un ratio VE/EBITDA d’environ 3x. Nous avons soldé notre ligne fin 2020 au cours de 105 EUR. À ce prix, le marché valorisait la société sur la base de 18x son dernier EBITDA et 4x ses fonds propres, le tout justifié par des perspectives très favorables, « momentum » et compagnie. L’exercice suivant sera en effet exceptionnel avec un EBITDA multiplié par près de 2x. Intrépide et pris dans son élan (effet euphorisant du manque d’oxygène avec l’altitude ?), le marché a propulsé le titre jusqu’à 180 EUR (17x l’EBITDA d’un exercice record et plus de 5x les fonds propres). La croissance s’est tarie l’année suivante et les marges ont piqué du nez. Le cours a dégringolé de 80% dans la foulée…

W. Higgons évoque souvent dans ses interviews les ouvrages de James Montier « Behavioral investing » et « The little book of behavioral investing ». Ce n’est pas pour rien. Si la méthodologie est le socle de l’approche Higgons, il ne fait guère de doute que sa compréhension de la psychologie humaine, son humilité et sa capacité à être contrariant ont joué un rôle déterminant dans son succès.

Merci pour cette synthèse très intéressante et éclairante.

Comme évoqué régulièrement sur le forum, le process reste la base d’une stratégie orientée « value ».

Il est intéressant de noter que 85% à 90% de la surpeformance est liée au process. Et que 10% de cette superformance sont liés à l’attitude de investisseur (comportements, croyances et émotions).

Or ces 10% peuvent avoir un impact positif (comme dans le cas de W. Higgons) ou bien un impact très négatif si l’investisseur n’arrive pas à gérer cet aspect.

Cet article suggère donc que la psychologie de l’investisseur joue un rôle très important malgré sa relative faible part dans la superformance. Il s’agit sûrement d’un point de bascule entre ceux qui réussissent en bourse et ceux qui subissent des échecs.

Bonjour BOSS,

Merci pour vos bons mots.

Avoir un process c’est essentiel.

Le respecter, c’est encore mieux ! Surtout en cas de gros temps sur les marchés.

Nous sommes convaincus que l’investisseur est son pire ennemi.

N’hésitez pas à consulter nos articles consacrés à la Finance comportementale pour approfondir sur le sujet.