Cet article est le 4ème d’une série de 5 qui reprend notre lecture de l’ouvrage d’Alice Schroder, Warren Buffett. La biographie officielle, l’effet boule de neige.

Le point principal que nous avons retenu de cet ouvrage, c’est que, selon notre lecture, les réussites du plus grand investisseur de tous les temps tournaient, et tournent toujours autour de trois vecteurs.

Les trois premiers articles :

- Investir comme Buffett, ce n’est pas investir sur des blue chips

- 1er vecteur : la machine à cash

- 2e vecteur : le cercle d’amis et de connaissance

3ème vecteur : la marge de sécurité

C’est évidemment le troisième vecteur de la réussite de Warren Buffett, d’une importance tout aussi fondamentale que les deux précédents et dont une partie est liée au vecteur précédent.

C’est aussi le vecteur qui, selon nous, est le plus mal compris des fans de Buffett ou des investisseurs qui essaient d’appliquer une stratégie à la Buffett en achetant des blues chips ou big caps qu’ils s’imaginent pouvoir garder à vie.

- Les mégots de cigare ou Daubasse

Le mégots de cigare ou Daubasses sont de tous les investissements de Buffett ceux qui ont la marge de sécurité la plus importante… Et l’idée de ces mégots de cigares revient de manière récurrente pendant toute la vie d’investisseur de Warren Buffett et pas seulement au début. Cette idée, comme vous le savez ou avez pu le lire, a été inventée par le professeur-employeur-ami de Warren : Benjamin Graham. C’est aussi dans cette catégorie que le cercle d’amis ou de connaissances n’est pas nécessaire : les chiffres du bilan suffisent.

Bien entendu, nous la retrouvons au début de la carrière de Buffett dans le Partnership qui dure de 1956 à 1967, mais également quand il en a la possibilité, tout au long de cette même carrière.

Ainsi, en 2004 quand il ne trouve plus d’occasions aux USA et qu’il décide d’investir dans le reste du monde, il reste comme stupéfait de découvrir des mégots de cigare en Corée. Voilà ce qu’il en dit :

« Regardez cette entreprise de farine, elle a plus de liquidités que sa valeur de marché et s’échange à 3 fois ses profits. Je n’ai pas pu en acheter beaucoup, mais j’ai quelques actions. Et en voilà une autre, une laiterie. Il se pourrait que je finisse par ne plus avoir que des actions coréennes dans mon portefeuille personnel… ».

Vous remarquerez ici que, dès que Buffett ne peut plus activer son cercle de connaissances et d’amis américains pour évaluer une société, il revient d’emblée aux mégots de cigare ou daubasses avec marge de sécurité très importante. Et cela nous semble logique.

On peut aussi penser sans se tromper que, si la taille de ses actifs avait été moins importante, l’Oracle d’Omaha aurait poursuivi ses achats de daubasses cotées à un rythme plus alerte. Mais avec la taille de Berkshire Hataway, il était impossible de prendre une position relevante sur un marché comme le Pink Sheet ou l’OTC. On peut enfin noter que pour son portefeuille personnel, Buffett n’a rien perdu de son enchantement pour les daubasses.

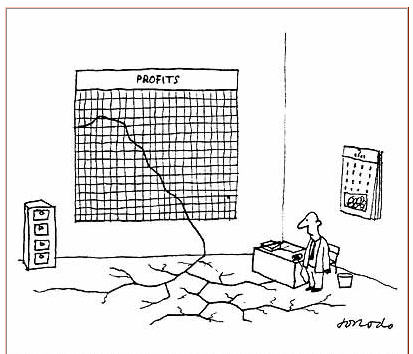

2. Les sociétés en route pour la faillite

Nous retrouvons dans cette catégorie beaucoup d’exemples de « presque daubasses » mais des « presque daubasses » dont l’investisseur individuel devrait se méfier car elles demandent un cercle de connaissances et d’amis solide pour être informé avec la plus grande précision. Si nous les avons nommées des « presque daubasses », c’est parce que leur solvabilité est extrêmement précaire et leurs besoins de capitaux souvent élevés.

Il s’agit évidemment pour Buffett d’une catégorie qui a enregistré les plus belles réussites de sa carrière d’investisseur. Citons quelques exemples comme la première fois qu’il achète American Express au moment du scandale « Salad Oil ». Une histoire de futures et d’escroqueries sur l’huile de soja qui a amené Américan Express au bord de la faillite. Warren Buffett achète pour 13 millions de $. Vous remarquerez qu’il ne garde pas à vie mais revend quelques années plus tard et double son investissement de départ.

Ou quand il achète Geico, en 1976, la société est en déconfiture complète et proche de la faillite, il l’achètera pour une bouchée de pain et en fera sa principale « machine à cash » qu’il va garder à vie, principalement pour son rôle de « machine à cash ».

Quand il achète le Washington Post, c’est pareil : le journal est en grosse difficulté… Sur cet investissement, il y mêle aussi de l’émotivité car il est depuis toujours fasciné par la presse écrite et également, une certaine galanterie, qui l’empêche d’acheter de manière plus massive, car Kay Graham, la patronne, ne voulait pas qu’il prenne le contrôle du journal et le lui avait demandé. Ce que Buffett respecta. Cet investissement lui a aussi permis d’élargir considérablement son carnet d’adresses et on peut penser que cet argument fut bien plus déterminant dans le choix de Warren de conserver la société à long terme que sa qualité intrinsèque.

Bien entendu dans cette catégorie, nous retrouvons un tas d’autres investissements sur des société non cotées qui apparaîtront dans la quatrième catégorie.

La marge de sécurité est extrêmement importante, voire plus importante qu’un simple mégot de cigare, mais sans comprendre dans tous les détails la sociétés sans le cercle d’amis et de connaissances, le risque est proportionnel et donc extrêmement important.

3. Les achats à bon prix

C’est donc dans cette catégorie que nous retrouvons les sociétés qui ont retenu l’attention de la majorité des investisseurs, au point de penser que Buffett n’a investi que sur des blue chips à bon prix et pour toujours. Mais nous pensons que comme pour les catégories précédentes, le cercle d’amis et de connaissances est nécessaire pour ne pas commettre d’erreur. Et pourtant, c’est dans cette catégorie, même avec son cercle de connaissances et d’amis que Warren en commettra le plus finalement. Comme Salomon ou Cocono-Philips et pas mal d’autres.

C’est donc dans cette catégorie que nous retrouvons les sociétés qui ont retenu l’attention de la majorité des investisseurs, au point de penser que Buffett n’a investi que sur des blue chips à bon prix et pour toujours. Mais nous pensons que comme pour les catégories précédentes, le cercle d’amis et de connaissances est nécessaire pour ne pas commettre d’erreur. Et pourtant, c’est dans cette catégorie, même avec son cercle de connaissances et d’amis que Warren en commettra le plus finalement. Comme Salomon ou Cocono-Philips et pas mal d’autres.

Même si Coca-Cola est une de ses plus belles réussites, nous en avons vu sa fragilité au moment des maquillages comptables dans le précédent article.

Nous avons également remarqué que ce type d’investissement de Warren Buffett était souvent effectué par défaut… à défaut d’autre chose de plus attractif. Quand la taille des actifs ne permet plus d’envisager autre chose.

Les sommes sont souvent importantes mais on ne sent jamais d’enthousiasme chez Warren, en tous cas, pas autant que lorsqu’il découvre les daubasses coréennes et qu’il déclare « c’est comme si j’avais soudain une nouvelle fiancée ! »… et il n’en espère pas de miracle.

Même si See Candy fait partie des investissements réservés exclusivement à Warren Buffett, c’est un de ces investissements à bon prix qui exprime bien comment « le meilleur investisseur de tous les temps » abordera par la suite ces investissement à juste prix en les ayant analysés dans tous les détails, aidé de son cercle d’amis et de connaissances. Il dira donc lors de son achat de See Candy : « nous abordons cet investissement comme une obligation en espérant qu’il nous servirait un coupon de 9% si la société parvenait a faire croître ses profits au fil des ans. »

De notre point de vue, cette manière de voir de Buffett n’a pas changé sur les sociétés à juste prix de See Candy à Burlington Santa Fee. Ce n’est pas ce type d’affaires qui rend enthousiaste Warren Buffett mais seulement les affaires à tout petit prix.

En plus, nous ne pouvons pas éviter ce passage en 1996 quand Berkshire vaut 41 milliards de $ : pour court-circuiter des fonds de placements collectifs qui commercialisent des actions Berkshire Hataway, Warren décide de mettre en circulation les actions B. Il se dira assez flatté de la ruée des petits porteurs. A l’époque, l’action A vaut 34 000$ et l’action B en vaudra 1/30 ième… mais en privé, il se moque un peu de ces petits porteurs qui achètent juste pour sa renommée, voire pour son nom.

« Ni Warren Buffett, ni Charly Munger n’achèteraient des actions de Berkshire à ce prix, pas plus qu’ils ne recommanderaient à leurs amis ou à leurs familles de le faire. »

Warren Buffett se moque donc de ceux qui achètent principalement des big caps ou blue chips majoritaires par rapport au poids de leur valeur dans le portefeuille de Berkshire en 94, seulement sur son nom sans avoir fait la moindre prospection pour trouver de belles occasions ailleurs.

Nous pouvons franchement penser que Buffett est toujours resté perplexe sur cette idée de le copier avec des big caps, que se soit de la part d’investisseurs individuels ou professionnels. Car c’est diamétralement opposé à son idée de bonnes affaires sauf à quelques rares moments d’une vie d’investisseur que personne ou presque n’est capable d’attendre par manque de discipline.

La plupart des investisseurs s’arrangent avec l’idée de bonnes affaires en payant pratiquement toujours trop cher et en n’ayant pas le moindre cercle d’amis ou de connaissances pour comprendre l’activité, la direction et les différentes « coulisses » de la société qu’ils achètent.

Mais comment comprendre la complexité d’une multinationale, ses produits multiples et surtout dans quelle proportion quand on est un investisseur individuel et pas Warren Buffett ?

4. Les investissements qui ne sont réservés qu’à Warren Buffett

Les mégots de cigare ou daubasses cotés ou de gré à gré, sur le Pink Sheet sont plus ou moins laissés de côté lorsque Buffett décide d’accélérer son effet boule de neige, au profit d’achat de la société entière ou pour le moins de devenir majoritaire, afin soit de presser la valeur sur le champ, soit de créer plus de valeur. C’est ce que pense Warren Buffett quand il achète la société textile Berkshire Hathaway. Il l’achètera à un prix de daubasse en espérant créer de la valeur. Il y a bien d’autres exemples comme le détaillant Khon mais nous allons rester sur Berkshire Hathaway. Nous n’allons pas revenir sur les difficultés rencontrées par Buffett et les capitaux engouffrés au fil des ans pour tenter d’augmenter la rentabilité de la société…

Mais nous allons imaginer que Buffett avait simplement acheté une « daubasse » sans vouloir devenir majoritaire et en prendre donc le contrôle.

Pensez-vous qu’il aurait perdu de l’argent sur cette investissement ? Et bien non. Buffett achète ses premières actions Berkshire Hathaway à 7.50$, en 1962. Quelques mois plus tard, interrogé par le propriétaire, monsieur Stanton, sur le prix qu’il serait disposé à accepter pour vendre ses actions sur une OPA, Buffett répondit 11.50$, soit 53% plus cher… Et il a eu la possibilité, à ce moment, de les céder pour seulement 25 centimes de moins, ce qui lui aurait effectivement permis de générer une plus-value tout-à-fait correcte.

Mieux encore : en 1967, la société devient bénéficiaire principalement grâce à une commande de toile pour parachute et Buffett se laisse même convaincre de verser un dividende. Il n’est malheureusement pas précisé le cours de Berkshire cette année là mais on peut facilement imaginer que si Warren n’avait pas été actionnaire majoritaire et n’avait pas eu dans l’idée de créer de la valeur à plus long terme, il aurait pu vendre avec une excellente plus-value.

En 1998 , Buffett rate le rachat à un prix de mégot de cigare du fond emmené par quelques prix Nobel, d’économie et un ancien directeur de Salomon, le Hedge Fond LTCM qui investi à levier 35. Le fond était parvenu à lever 1.25 milliards de dollars pour démarrer. Lorsque la déroute commence, le fond perd 1.9 milliard en un mois. Quand la déroute est complète et que la faillite n’est plus qu’une question d’heures, le fond vaut 500 millions. Buffett en propose 250 millions de dollar pour racheter le portefeuille de produits dérivés de LTCM et est prêt, soutenu par Goldman Sachs et AIG, à y injecter plus de 3.5 milliards pour attendre la fin de la crise et redresser la situation. Buffett laisse une heure à la direction de LTCM pour accepter ou non son offre… et la direction refusera.

Le fond sera renfloué par le gouvernement US qui demandera à 47 banques de participer au sauvetage. Nous voyons ici le « jusqu’au boutisme » de Warren Buffett en ce qui concerne les bonnes affaires et les prix cassés. Non pas sur des sociétés cotées ni non cotées, mais sur des dérivés. Et nous voyons également qu’il propose au moment le plus critique la moitié du prix des actifs. Une décote de pur mégots de cigare !

Pour conclure avec les mégots de cigares et faire la transition avec les société en faillite, en 2000 après l’éclatement de la bulle, Buffett, qui est assis sur un matelas de liquidités, achètera tout ce qui passe : des entreprises en faillites, des société privées, des sociétés peu connues, du joaillier Ben Bridge aux tableaux de Benjamin Moore sans parvenir à dépenser toutes ses liquidités.

Dans la catégorie « non accessible aux investisseurs individuels », nous trouverons évidemment les petites sociétés que Buffett n’arrête pas d’acheter, comme par exemple le jour des attentats du 11 Septembre 2001, quand il finalise l’achat d’une petite société.

Passons aux Blue Chips… Buffett n’achète pas toujours directement quand il a des doutes et fin des années 80, il va donc acheter des convertibles préférentielles de 3 sociétés. Champion (une papeterie mal gérée), Gillette qui est boudée part les investisseurs malgré ses avantages contre la concurrence, et US Air (une société de transport aérien affaiblie par une déréglementation).

Le plus étonnant est de voir Gillette dans ce tir au bazooka, où en attendant de voir comment le cours remonte ou descend, Buffett encaisse des coupons de 9%. Gillette sera présentée dans tous les bouquins que nous avons lu avant cette biographie comme ayant un avantage évident sur la concurrence… mais finalement pas si évident que cela pour Warren Buffett fin des année 80, puisqu’il décide ce tir groupé au lieu de tout concentrer sur Gillette.

Bien entendu, tout le monde connaît la fin de l’histoire : Warren ne conservera que Gillette.

Même scénario en 2008 quand il achète des convertibles préférentielles de Goldman Sachs, de Général Electric ou de Harley Davidson : il diversifie, demande des taux de rendement extrêmement élevés avant de convertir réellement ou pas.

Nous sommes quand même assez loin du Warren Buffett achetant des Blue Chips les yeux fermés et à n’importe quel prix !

Il y a évidemment aussi tous les produits dérivés comme les émissions d’option put sur le S&P 500 avec échéance en 2029… qui ne sont pas à la portée de l’investisseur individuel.

<< Warren Buffett : L’effet boule de neige (3ème partie : le cercle d’amis)

>> Warren Buffett : L’effet boule de neige (5ème partie : les enseignements que nous en retirons)