Au cours de ces années, ami(e) lecteur(trice), nous avons toujours eu la volonté de vous proposer notre parcours d’investisseurs avec autant de transparence que possible.

De plus, régulièrement, nous avons alimenté vos réflexions par des statistiques issues des constatations que nous avons faites du portefeuille de notre club d’investissement. Ces statistiques nous ont permis d’améliorer notre propre process mais aussi, nous l’espérons, le vôtre.

C’est un peu dans cette double optique de transparence et d’observation statistique que nous vous proposons, chaque mois, un extrait « rapport de gestion » publié dans nos lettres mensuelles, extrait dans lequel nous retraçons les grandes lignes de l’évolution de notre portefeuille. L’idée principale sera de vous proposer un maximum de réflexions sur le sujet.

Bien évidemment, ce rapport ne fera, en principe, pas mention de sociétés individuelles, ce privilège étant réservé à nos abonnés.

RAPPORT DE GESTION – Octobre 2016

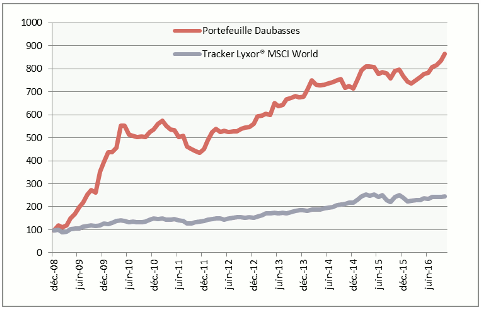

La VL de notre portefeuille est de 8.87€, en progression de +3.65% sur le mois d’octobre. Sur l’année 2016, après 10 mois notre performance est de +12.61%.

Sur le mois d’octobre, notre portefeuille a profité d’un change favorable de +0.47%. Et sur l’année 2016, notre

portefeuille supporte toujours un change défavorable de -2.96%.

Notre benchmark, le tracker MSCI World dividendes réinvestis, a progressé de +0.46% sur le mois d’octobre. Sur l’année 2016, sa performance est de +1.53%.

En ce mois d’octobre, le portefeuille signe sa meilleur performance mensuelle de l’année grâce à une nouvelle série de bonnes nouvelles sur plusieurs sociétés, notamment notre arbitrage sur les RAPP et Gévelot qui ont réalisé un beau trimestre et notre vendeur de cassettes VHS préféré qui achète une société avec son cash.

Ce qui a fait le plus souffrir notre portefeuille ce mois-ci, c’est la chute de l’or qui est passé d’un plus haut de 1 350$ l’once en septembre et qui a signé un plus bas de 1249$ en octobre, soit un recul de -7.50%. Nos deux principales minières ont vu leur cours dégringoler de respectivement -15% et -21%.

Paradoxalement, le cours du pétrole (Brut US) qui a reculé d’un peu plus de -10% sur le mois et qui est donc passé d’un plus haut de 51.93$ à un plus bas de 46.63$, n’a eu qu’une incidence limitée sur nos parapétrolières. Outre le fait que notre stop loss a été touché sur notre parapétrolière canadienne, l’autre parapétrolier US dans notre portefeuille n’est en recul que de -0.88% sur le mois, alors qu’un de nos parapétrolier UK est en progression de +7% et l’autre parapétrolier anglais est également en progression de +6.25%.

Nous observons donc une divergence assez importante entre le cours du pétrole et le cours des sociétés liées indirectement à celui-ci, mais directement à l’activité pétrolière. Comme nos sociétés sont dans différents secteurs (la parapétrolière US étant dans le logement logistique autour des champs pétroliers, la parapétrolière UK 1 dans la prospection et la parapétrolière UK 2 dans le matériel de forage), et sans pour autant présager de l’avenir, nous avons le sentiment que ces sociétés parapétrolières décotées sur leurs actifs net tangibles et qui font partie de notre portefeuille, ont sans doute mangé leur pain noir, voire une grande partie de celui-ci et que quelque chose de bien pourrait se produire sur la prochaine vague de hausse du pétrole.

A ce stade, nous pensons que la situation de notre portefeuille est assez intéressante. D’une part, il profite pleinement de la forte amélioration du bilan de plusieurs sociétés qui amortissent complètement le recul important de nos minières liées au cours de l’or, et d’autre part, il démontre leur levier lié au cours (double, voire triple) même si c’est négatif en octobre par exemple. Le recul du baril de pétrole a une incidence plus que limitée, voire aucune incidence sur notre portefeuille, du moins, pour le moment.

Nous progressons donc nettement plus vite que le marché, toujours investi au-tour de 80%, tandis que nous disposons d’un levier important sur l’or et le pétrole, nos « ceintures de sécurité » en cas de coup dur, sans oublier que notre process nous permet d’engranger des liquidités, le nerf de la guerre boursière.

En octobre, 10 sociétés de notre portefeuille affichent des performances à 2 chiffres, 8 en zone positive et 2 en zone négative. Ces sociétés sont les suivantes :

net-net 1: +87.23%

VANE 1 : + 45.30%

Gevelot : +19.64%

net-net 2 : +13.04%

minière 1 : +11.62%

Exacompta Clairefontaine : +10.67%

RAPP (OPA en cours) : +10.57%

Holding décoté : +10.48%

Minière 2 : -15.43%

Minière 3 : -21.45%

Mouvements mensuels

Un mois à 5 mouvements, même si c’est réellement 4 mouvements et seulement sur les 10 derniers jours !

Le 20 octobre 2016, le cours du pétrole nous fait sortir de notre léthargie automnale, où l’on commençait à se demander si nous n’allions pas entrer en hibernation en récitant en boucle ce poème de Verlaine :

Les sanglots longs

Des violons

De l’automne

Blessent mon coeur

D’une langueur

Monotone.

Tout suffocant

Et blême, quand

Sonne l’heure,

Je me souviens

Des jours anciens

Et je pleure

Et je m’en vais

Au vent mauvais

Qui m’emporte

Deçà, delà,

Pareil à la

Feuille morte

Et on râle quand notre stop loss est exécuté sur parapétrolière canadienne (bis), « grâce » à un baril de pétrole WTI qui rechute et nous gâche ainsi un bis qui aurait pu être une première assez amusante.

Reprenons tout de manière plus concrète, pour que cela soit intelligible pour le plus grand nombre possible qui n’a pas forcément tout suivi. Le 24 août 2015, en pleine déroute du baril de pétrole qui n’en finit pas de chuter, passant de 140$ en 2008 à 40$ en cet été 2015 (nous ne revenons plus sur le commentaire des spécialistes qui plutôt qu’un baril à 40$ le voyaient à 200$…) nous ramassons, comme à notre habitude, tout ce qui est bradé en achetant 20 500 actions de la société au prix de xxx CAD. Et ce n’est pas une première, c’est même un bis, puisque déjà en avril 2014 nous avions acheté 10 000 actions de la société et revendu le 12 janvier 2015 au double du prix. Nous avons donc réalisé à cette occasion un vrai « bagger OVNI ».

Mais pourquoi OVNI ? Tout simplement par le fait que pendant que nous doublions notre prix d’achat, le cours du pétrole était divisé par 2 ! Et c’est comme un mystère que nous n’avons toujours pas su élucider : le pétrole perd 50% et la parapétrolière fait x2. Et quelques jours avant le 20 octobre 2016, notre second investissement dans cette société(bis) était un bagger… juste avant le nouveau plongeon du baril.

Pour résumer cette transaction, le 24 août 2015, nous achetons 20 500 actions de la société à xxx CAD, soit pour x xxxx Euros frais inclus que nous revendons le 20 octobre 2016, soit 423 jours plus tard, et encaissons 4 508.84 Euros net de frais. Ce qui nous fait une plus-value de +58.20% en Euros net de frais.

Le 21 octobre 2016, nous achetons 1 400 actions de la deuxième VANE suisse de notre portefeuille pour la somme de x xxx euros frais inclus, équivalent à 1% du portefeuille. Cet investissement est une réelle satisfaction à plusieurs niveaux : tout d’abord, cette société suisse c’est un peu l’aiguille dans la meule à Daubasses. Notre dernière chasse ne nous a pas permis de regarnir nos listes, juste d’ajouter quelques sociétés hors critères à surveiller. Cette société suisse était donc l’exception, puisqu’elle correspondait à tous nos critères, offrait une décote et, après analyse, ne recelait pas le moindre “gros” problème. Ensuite, le fait de rechercher des sociétés en examinant rapport après rapport montre avec cette trouvaille que notre travail, en cas de raréfaction des occasions, est de loin le plus performant et aucun screener ne pourra nous surclasser, car cette trouvaille n’apparaîtra jamais sur le moindre screener comme Net-Estate… c’est-à-dire avec un patrimoine immobilier datant de l’an 1880 (!) et déjà bien amorti au bilan.

C’est une vrai satisfaction de pouvoir y investir nos propres deniers, mais c’est aussi une vrai satisfaction de pouvoir la proposer à nos abonné(e)s. Enfin, le problème de cette société a quand-même pu être clairement identifié et présenté dans l’analyse : il s’agit d’un manque de compétitivité dû au coût des produits, généré par la cherté du franc suisse. Nous ne disons pas que c’est un problème facile à résoudre, mais cela ne remet pas en cause la qualité des machines fabriquées par la société et qui s’adresse à des secteurs comme l’automobile, la micro-mécanique, l’électronique, le médical et dentaire, et ceci dans le monde entier. « La Daubasse suisse » est aussi un leader sur son marché de niche. Avouons que nous avons vu pire dans le label Daubasse. Ce qui ne veut pas dire non plus que cet investissement se soldera à coup sûr par une plus-value. Mais nous devons avouer que le couple risque / potentiel nous a semblé digne d’intérêt.

Toujours ce 21 octobre 2016, nous vous en avions parlé le mois passé, nous retirons la société canadienne BFS Entertainment&Multimédia du portefeuille pour la mettre dans notre tableau statistique. La perte totale due à la faillite de la société était déjà prise en compte depuis des semaines. Nous avions acheté la société le 25 janvier 2011 pour une somme totale, frais inclus, de 3 743.97 Euros et nous avons acté la faillite 2 096 jours plus tard en reprenant comme montant 0 Euros, soit une perte de 100%. C’est la troisième faillite du portefeuille en presque 8 ans d’existence et sur 136 opérations clôturées (achats et ventes). C’est donc 2.20% de l’ensemble des opérations.

Lorsque, le 24 novembre 2008, nous avons constitué notre portefeuille, si un investisseur éclairé nous avait dit que nous subirions moins de 3% de faillite après 8 ans d’existence, nous ne l’aurions tout simplement pas cru et on aurait sans doute dit : « il rêve ce gars et ne mesure pas le risque de manière réaliste ! » Cela dit, l’autopsie que nous avons menée voici quelques jours sur le cas de ce distributeur de films canadiens ne nous a pas révélé grand chose et rien que nous aurions pu faire pour éviter l’accident. Cette faillite ne nous aidera donc pas à améliorer notre process et restera dans notre cuisine pour toujours, dans le rayon grosse casserole, en bas à gauche !

Le 28 octobre 2016, sur activation de notre stop loss, nous vendons une de nos net-nete UK qui a réussi à changer d’activité en un peu plus de 5 ans et a atteint sa valeur d’actif net tangible depuis plusieurs semaines. C’est le 5 juillet 2011 que nous avions acheté 25 000 actions à 8.68 Gbx, pour une somme de 2 419.76 Euros frais inclus et 1 942 jours plus tard, nous avons encaissé net de frais 3 907.93 Euros. C’est une plus-value de 61.50%. Nous notons aussi avec regret que le Brexit nous a fauché 20% de plus-value en quelques jours avec le naufrage de la Livre Sterling, transformant une performance acceptable, sans plus, à relativement banal, soit 9.43% annualisé. Nous tenons toutefois à saluer l’équipe de management anglaise qui est parvenue à transformer une société de distribution de matériel ménager et électronique, mal en point, quand nous l’avons achetée, en une société active dans le « jardin et loisir » et le « divertissement à domicile » à partir de 2013 ! Après avoir signé des pertes récurrentes et nous avoir laissé plusieurs fois penser que nous allions devoir endurer une nouvelle faillite, cette équipe est parvenue à générer des profits sur le premier semestre 2016. Si vous désirez revivre le film en entier, nous vous invitons à relire les 26 news publiées au fil des lettres et disponibles dans la zone premium de notre site web.

Le 31 Octobre 2016, après une partie extrêmement disputée et « violente » de « Ragnarok », les membres de l’équipe des Daubasses déguisés en lutteurs sumo, nourris exclusivement au délicieux jambon d’Ardennes et à la douce Orval pendant 1 022 jours, mettent KO notre adversaire qui nous crache toutes ses dents sur le tapis et 95% de plus-value ! Cette histoire coréenne n’a pas été de tout repos. Elle a pour nom daubasse coréenne 1 et elle commence le 13 janvier 2014 quand nous achetons 4 350 actions à xxx$, sur la bourse Nasdaq aux USA. Et comme le couteau tombe, et que nous aimons ce qu’il ne faut pas faire selon les manuels boursiers, nous renforçons le jour de la Saint-Nicolas 2014, soit le 6 décembre, avec 7 450 actions supplémentaires à xxx$. Nous sommes donc parés pour la Noël 2014 car en possession de 11 800 actions à un prix de revient de 0.72$ pour une somme totale de 6 545.08 Euros… Avec le recul, ce renforcement de la Saint-Nicolas 2014 peut paraître complètement idiot, la société est déjà sous les 1$ (« pam papapam pam… » fredonne le possible délistement du mois de juin qui annonce que la société a jusqu’à novembre pour se mettre en ordre). En fait, en 2014, la société coréenne est une triple net, que l’on ne rencontrait qu’à l’époque 2008-2009…

Mais qu’est-ce qu’une triple net ? C’est une société dont le cours est inférieur à ses seules liquidités – l’ensemble de ses dettes. Quand vous achetez ce genre de société, vous recevez en échange un peu de liquidité et tout le reste de l’entreprise entièrement gratuitement : autres actifs comme les stocks, créances clients, les équipements, et parfois de l’immobilier, en plus de l’activité et des potentiels bénéfices opérationnels futurs ! Oui les gars, mais le cash, cela peut s’évaporer rapidement ! Ben oui, on y a réfléchi, mais la situation nous a fait penser au fait que la société ferait durer son cash pas mal de temps… En deux mots, la situation était la suivante: la société avait inventé un jeu pour PC qui avait fait un tabac en Asie, le « Ragnarok ». Mais comme tout jeu, il a fini par lasser. Alors a été lancé le « Ragnarok 2 » , mais cela n’a pas relancé la machine et l’activité a commencé à décliner et c’est sur ce déclin que la société est devenue une triple net. Mais ce déclin des recettes lié au Ragnarok 2, ajouté à d’autres essais de jeux en ligne pour PC, puis pour mobile, ont finalement toujours généré des revenus de moins en moins importants, certes, mais suffisants pour couvrir une partie des dépenses et surtout permettre de ne pas devoir piocher abondamment dans les liquidités. Et cela s’est vérifié ensuite dans tous les rapports financiers, le matelas de cash est resté important, toujours bien au delà de la valorisation boursière.

Ensuite il y a eu le reverse split à 1:8 au mois de mai 2015 qui est arrivé comme un grand « ouf ! », évacuant définitivement un problème : le délistement. Puis au fil des mois, des annonces, une collaboration avec une société chinoise, des lancements de jeux pour mobile dans toutes l’Asie, … Mais rien ne s’est traduit dans les chiffres et vu les noms changeant des jeux et des annonces, c’était très compliqué à suivre pour des vieux sumos dans notre genre !

Bon, et enfin, qu’est-ce qui s’est passé pour que le cours bondisse de +145% à son plus haut en séance de vendredi 28 octobre 2016 ? Nous avons envie de dire presque rien. Mais c’est aussi cela l’essence même d’une Daubasse, d’une net-net ou net-estate : il ne faut pas vraiment qu’il se passe un truc extraordinaire pour que cela flambe. Dans le cas de la société coréenne, il y a juste eu de minuscules profits opérationnels sur 3 mois, donc un très léger mieux, que personne ne prendrait au sérieux sans une décote sur la valeur net-net puisque sur les 9 premiers mois de l’année, la société est toujours en perte.

Nous n’avons pas été en mesure de vendre au plus haut car la volatilité était infernale. Nous avons vendu à xxx$. Donc si l’on tient compte du reverse split 1:8, nous détenions 1 475 actions à un prix moyen net de frais de 5.75$, pour la somme totale de 6 545.08 Euros. Ces deux lots, comme précisé plus haut, ont été achetés le 14 janvier 2014 et le 5 décembre 2014. Et le 31 octobre nous avons encaissé 12 732.32 Euros net de frais, soit une plus-value de +94.53% net de frais en 1022 jours ou encore 26.83% de rendement annualisé. Nous pouvons tirer un enseignement précieux : sans le renforcement, cet investissement n’aurait généré aucun résultat.

Si vous désirez relire tout ce cheminement dans le détail, nous vous invitons à relire les news disponibles dans la zone premium de notre site.

Le portefeuille, quelques détails supplémentaires

Sur le mois

Nous avons acheté pour la somme totale de 7 419.51 €

Nous avons vendu pour la somme totale de 21 149.09 €

Sur l’année 2016

Nous avons acheté pour la somme totale de 77 906.16€

Nous avons vendu pour la somme totale de 101 829.98€

En fin de mois, les liquidités pèsent 21.89% du portefeuille, et sont en augmentation par rapport au mois de septembre. Depuis le 31 décembre 2015, les liquidités sont en augmentation de +44.16%.