Performance depuis la création (31.10.2018) = -3,98%

Performance 2019 = +3,5%

Performance 2018 = -7,2%

Potentiel moyen pondéré du portefeuille = +200,3% (-0,2 pt depuis le dernier reporting)

Plus d’informations sur le portefeuille daubasses 2 en suivant ce lien.

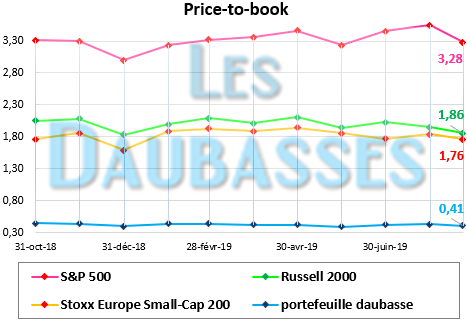

Fonds propres (moyenne pondérée) du portefeuille et comparatifs : 0,41x

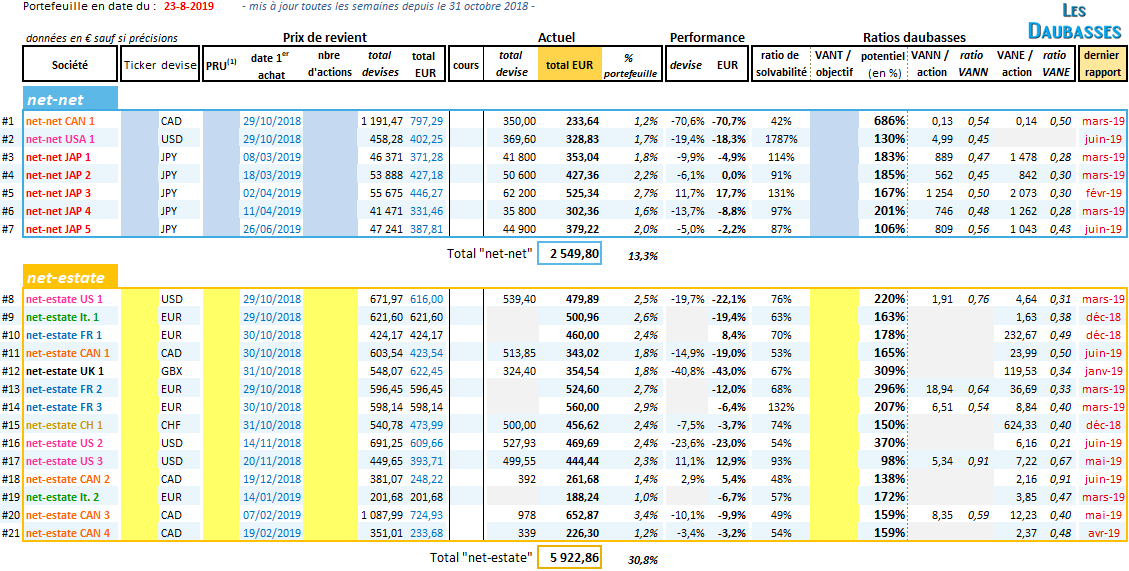

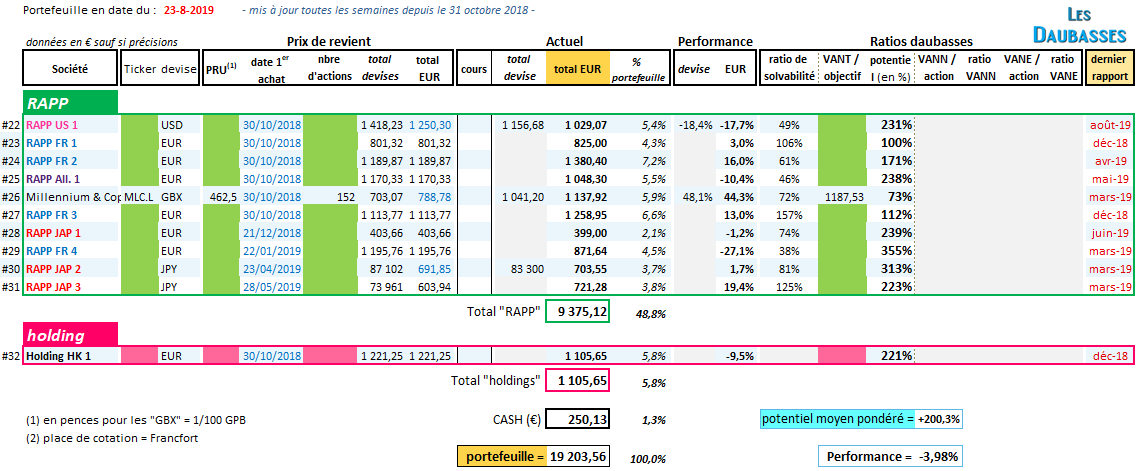

Portefeuille complet en 2 parties :

(cliquez sur les images pour les agrandir)

—

Abonnez-vous pour avoir accès au portefeuille entièrement dévoilé.

Opération(s) de la semaine :

– aucune opération –

Commentaire :

Semaine sans tendance pour notre portefeuille.

Potentiel moyen pondéré de chaque ligne est toujours au plus haut à +200% !

Les multiples de fonds propres par action des principaux indices ont amorcé leur déclin (cf. graphique ci-dessus). La baisse la plus remarquable a lieu sur le S&P 500 dont le multiple passe de 3,55x les fonds propres au 31 juillet à 3,28x au 23 août. C’est un niveau en absolu en élevé. Le potentiel de baisse est encore conséquent contrairement à notre portefeuille avec son ratio de 0,41x les fonds propres (0,39x si on exclut notre ligne en cours de cession MLC, suite à OPA).

Soit le niveau le plus bas observé depuis la création du portefeuille daubasse 2 fin octobre 2018. Le précédent plus bas était à 0,40x les fonds propres, à fin décembre 2018. Avons-nous touché les plus bas ? Impossible de le savoir. La seule chose certaine est que nous avons un portefeuille bien moins cher que le marché.

Cela signifie 2 choses :

1) le portefeuille devrait, en théorie, si la baisse des marchés continue, moins soufrir que le marché = potentiel de baisse limité

2) toutes choses égales par ailleurs, les actions en portefeuille, quand elles reprendront des couleurs, ce sera dans un mouvement haussier majeur et supérieur au marché pour retrouver une valorisation plus en phase avec les autres parts en capital des sociétés cotées.

Bonjour,

Que pensez-vous de cet article, qui référence quelques sociétés dans lesquelles vous êtes investis : https://www.lerevenu.com/bourse/bourse-plusieurs-societes-quittent-eurolist-une-mauvaise-nouvelle-pour-les-actionnaires

Bien cordialement

Thomas

Bonjour Thomas,

En effet, aller vers un marché avec moins d’obligations envers les actionnaires n’est jamais un très bon signe.

Il faut espérer que les raisons soient rationnelles : économies sur les frais administratifs notamment avec un respect des actionnaires minoritaires.

Prudence donc. Mais il ne faut pas non plus tomber dans l’alarmisme.

Une gouvernance médiocre sur Euronext compartiment C ou B sera toujours mauvaise sur Euronext Growth. Tout est question d’attitude du management et de l’actionnaire majoritaire.

Il est regrettable de noter que l’AMF en France (l’institution compétente en la matière) ne protège pas plus les actionnaires minoritaires en obligeant par exemple les sociétés qui changent de système de cotation (vers du moins bon) à proposer une prime aux actionnaires pour toute rétrogradation de marché !

Le point positif : qui dit Euronext Growth (ex-Alternext), dit aussi moins de concurrence. Les investisseurs institutionnels ne sont parfois pas autorisés à détenir des actions cotées sur ce marché. Ce qui peut parfois créer une opportunité à l’achat, quand la pression baissière est exagérée. Une nuance bien difficile à identifier entre risque(s) accru(s) et opportunité(s) réelle(s)…

C’est à chaque investisseur de faire ses devoir et de juger de la situation au cas par cas.