[édito proposé à nos abonnés dans la Lettre mensuelle de janvier 2024]

Nous vous proposons dans ce 1er édito de l’année une rétrospective de nos opérations de 2023 et notre commentaire sur l’année écoulée.

Portefeuille daubasses 2

15 février. Après 4 ans de détention, nous vendons nos titres Plastivaloire au cours de 3,34 EUR. Nous avons donné plusieurs fois sa chance à l’entreprise, d’abord avec la crise covid, puis avec la crise des semi-conducteurs, mais la situation financière de cet équipementier automobile demeure trop fragile (ratio de solvabilité sous 40% depuis plus de 12 mois cf. process). Plastivaloire a échappé de peu à la case augmentation de capital et la tâche s’annonce ardue pour se défaire du fardeau de la dette.

17 mars. Nous cédons notre ligne Ihara Sciences au cours de 2 978 JPY. Cette RAPP japonaise a fait l’objet d’une OPA par son management (MBO) quelques semaines plus tôt. Le prix proposé de 2 980 JPY est faible au regard des fondamentaux et de notre objectif de cours de 5 076 JPY. Cependant, après la décision du fonds activiste Nippon Active Value Fund (NAFV) d’apporter son million d’actions à l’offre, nous avons préféré vendre nos titres sur le marché. Cette opération se termine sur un gain de +32% en devises et +37% en euros en 5 mois. Il s’agit de notre 2ème OPA au Japon après Mutual Corporation en mai 2022 avec une prime plus généreuse de 146% sur le dernier cours de bourse.

24 mars. Nous renforçons notre ligne [société masquée]. Le secteur immobilier est malmené avec la hausse des taux d’intérêt et [société masquée] en fait les frais. Pour tenir compte d’un environnement dégradé, nous augmentons notre marge de sécurité de 30% à 50% dans le calcul de notre objectif de cours. Malgré cette approche prudente, le potentiel par rapport à notre 1er achat (XX EUR) augmente de +81 points. Conformément à notre process qui nous dicte de renforcer une ligne lorsque le potentiel augmente de plus de 40 points, nous achetons 200 titres supplémentaires au cours de XX EUR.

29 mars. Re-belote avec l’achat de 250 titres [société masquée] au cours de XX EUR. La société a publié ses résultats 2022 et le discours est plutôt rassurant. Le potentiel a une nouvelle fois augmenté de plus de 40 points et nous effectuons notre 2ème et dernier renforcement pour environ 1% de la valeur du portefeuille.

30 mars. Notre net-net américaine VirnetX Holding annonce le versement d’un dividende exceptionnel de 1 USD par titre. Le cours s’envole de 50% en séance suite à cette nouvelle. Notre objectif de cours de 2,17 USD étant dépassé, nous cédons nos titres au cours de 2,25 USD. Cette opération se solde par un gain de +81% en dollars et +61% en euros en moins de 5 mois. L’histoire est un peu folle, car dans la même journée VirnetX publie une mauvaise nouvelle et le cours s’effondre… plus de détails dans ce message.

8 mai. Marin Software prend la porte. Cette autre net-net américaine consume sa trésorerie à vitesse grand V. Les pertes se creusent au 1er trimestre 2023 et le management ne semble pas décidé à rectifier le tir. Nous préférons récupérer nos billes et soldons notre ligne au cours de 0,68 USD. Cette opération se solde par une perte de 41% en devises et 48% en euros.

19 mai. Nous triplons notre ligne Vislink Technologies au cours de 4,70 USD. Le potentiel sur cette net-net est passé de +118% à +250%. C’est une hausse de +132 points, bien supérieure à notre seuil de +40 points pour déclencher un renforcement.

25 mai. Cap sur le gaz américain avec l’achat de l’action Antero Midstream. Cette société de pipelines offre un profil de quasi-obligation. Elle permet de s’exposer indirectement au marché mondial du gaz et une baisse des taux d’intérêt pourrait renforcer son attractivité compte tenu du rendement élevé procuré par le dividende (8%).

6 juillet. Nous vendons nos actions ADF Group suite à l’atteinte de notre objectif de cours de 3,90 CAD. Après prise en compte des dividendes perçus sur la période, la performance ressort à +253% en euros et +238% en dollars canadiens en 4 ans et 5 mois. Quel parcours pour cette petite entreprise familiale spécialisée dans la conception de méga structures en acier. Au cours des exercices 2020 à 2022, la société n’a cessé d’engranger de nouveaux contrats. Elle a vu son activité plus que doubler et sa rentabilité fortement s’améliorer. Achetée pour sa décote sur ses actifs, ADF Group est finalement devenue une société de croissance avec des marges confortables. On notera que le parcours du titre ne s’est pas arrêté là. L’action a encore progressé de plus de 70% depuis notre vente.

2 août. Retour au Japon avec l’achat du titre [société masquée] au cours de 1 001 JPY. Cette entreprise dispose de nombreux actifs non opérationnels, en particulier des titres de participations dont la valeur boursière couvre à elle seule 1,6x notre prix d’achat. Autres points positifs, un flottant élevé et une capitalisation de plus de 200 millions USD. Sans actionnaire de référence, la valeur pourrait attirer des investisseurs activistes.

14 août. Après ADF Group en juillet, nouveau bagger canadien avec la vente d’Hammond Manufacturing. Cette ex-daubasse a vu ses fonds propres progresser de manière systématique à chaque publication ce qui nous a conduit à revoir notre objectif de cours à la hausse à 18 reprises ! Conformément à notre process, nous avons vendu nos titres au cours de 8,00 CAD après que notre objectif de cours (7,93 CAD) a été dépassé. En tenant compte des dividendes perçus sur la période, la performance de cette ligne ressort à +348% en euros et +329% en dollars canadiens en 4 ans et 8 mois.

10 octobre. Nous ajoutons une touche de diversification au portefeuille avec l’achat du titre [société masquée] au cours de X,XX CAD. Cette acquisition nous permet de nous exposer à l’or via une minière low cost faiblement valorisée avec ratio EV/EBITDA inférieur à 4. Autres atouts : une situation financière solide, une allocation du capital tournée vers l’actionnaire et une bonne visibilité compte tenu de la durée de vie des mines.

16 octobre. Mission accomplie pour Antero Midstream. Nous cédons nos titres au cours de 12,59 USDaprès que notre objectif de cours (ajusté pour tenir compte de la hausse des taux d’intérêt) a été dépassé. Cette opération nous procure une performance, dividendes inclus, de +20,5% en dollars et +22,4% en euros en 4 mois et 3 semaines.

30 octobre. Le Portefeuille daubasses 2 fête ses 5 ans. On en profite pour faire un tour d’horizon de nos positions historiques. Notre ligne Passat fait les frais de cette revue quinquennale. Le potentiel du titre est inférieur au potentiel moyen du portefeuille et surtout l’allocation du capital n’a pas été heureuse. Aucun dividende versé en 5 ans malgré une trésorerie abondante et une acquisition foireuse dans un secteur inconnue payée le prix fort. La vente de nos titres au cours de 4,42 EUR nous procure une performance de +30%.

Trilogiq est le 2ème titre recalé à notre test des 5 ans. Comme pour Passat, la gouvernance n’a pas fait de merveilles et l’alignement entre les intérêts des dirigeants et ceux des actionnaires minoritaires est loin d’être idéal. Nous vendons nos actions au cours de 5,15 EUR et engrangeons un gain de +37%.

9 novembre. Nouveau coup de balai dans le portefeuille avec la vente des titres Allied Gaming & Entertainment, Astrotech et Vislink. Nous craignons de voir ces tirelires sur patte brûler leur cash trop rapidement avec le risque que la marge de sécurité soit réduite à néant. Nous enregistrons des pertes respectives de -11%, -18% et -51% en dollars, et -15%, -23% et -53% en euros.

14 novembre. Nous faisons l’acquisition de titres [société masquée] au cours de XXX JPY. Cette industrielle japonaise affiche une valorisation à la casse avec un ratio price-to-book (prix / fonds propres) de 0,35. Le point fort de ce titre, c’est que la société s’est donnée pour objectif de ramener son price-to-book à 1. Pour y parvenir, elle vise un ROE de 8% à l’horizon 2030. Un programme de rachats d’actions propres a par ailleurs été lancé pour racheter jusqu’à 2,9% du capital.

1er décembre. On continue nos emplettes sur le marché japonais avec l’achat d’actions [société masquée] au cours de XXX JPY. Cet équipementier automobile subit une désaffection des investisseurs en raison du déclin de l’une de ses activités et d’un recul des marges. La sanction du marché nous paraît tout de même sévère. Notre daubasses a renoué avec une marge opérationnelle positive à l’issue de l’exercice clos le 31 octobre 2023. Par ailleurs, ses actifs non opérationnels (trésorerie et titres de participations) couvrent à eux seul 177% de notre prix d’achat. On a là un joli matelas de sécurité pour patienter.

12 décembre. Dernière opération de l’année avec le renforcement de notre ligne [société masquée] au cours de 11,05 CAD. Ce 2ème renforcement est motivé par la forte décote du titre et l’absence d’alternatives plus attractives dans ce secteur (cf. notre édito sur la promotion immobilière), le programme de rachats d’actions particulièrement relutif à ce niveau de cours, la faible pondération de la valeur dans le portefeuille (1,4% avant renforcement) et un niveau de trésorerie bien trop élevé (25%).

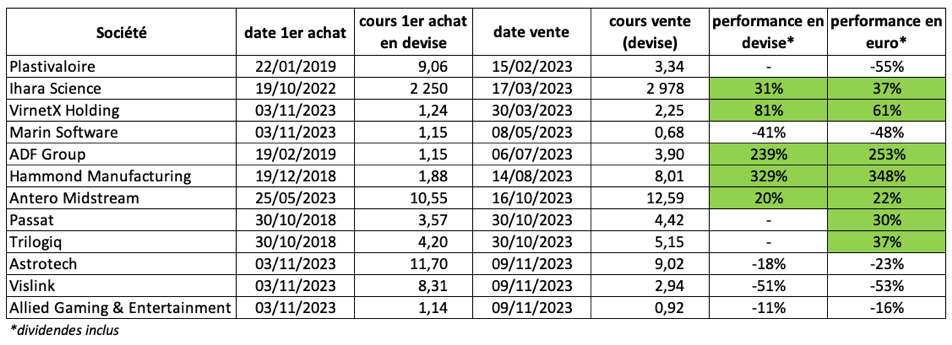

Portefeuille daubasses 2 – Positions clôturées en 2023

Pépites PEA

20 février. Nous cédons nos titres Orange au cours de 10,78 EUR. La banque centrale européenne a relevé son taux directeur de 300 points de base (de 0,0% à 3,0%) depuis notre achat en décembre 2020. Pour tenir compte de ce changement majeur dans l’environnement macro-économique, nous relevons notre objectif de rendement à 7,0% (soit une prime de risque de 7,0% – 3,0% = 4,0%, inférieure à celle de 4,4% que nous exigions lors de notre achat). Avec un dividende plancher attendu à 0,75 EUR à l’horizon 2024, notre nouvel objectif ressort à : 0,75 / 7% = 10,71 EUR. Cet objectif est inférieur au cours. Nous sortons donc la ligne du portefeuille Pépites PEA.

20 avril. Le titre [société masquée] fait son entrée dans le portefeuille au cours de XX EUR. Cette société met en œuvre une stratégie de montée en gamme prometteuse. Cette valeur a également retenu notre attention pour les rachats d’actions offensifs de son dirigeant.

26 juin. Double opération pour nos Pépites PEA avec la vente du titre Tessenderlo et l’achat du titre [société masquée].

Nous avons publié plusieurs articles sur le blog pour alerter sur l’inégalité de traitement entre Luc Tack, PDG et principal actionnaire de Picanol et Tessenderlo, et les actionnaires minoritaires de Tessenderlo. Hélas, nos efforts ont été vains. L’opération de fusion entre Tessenderlo et Picanol est allée à son terme et les actionnaires minoritaires de Tessenderlo – dont nous étions – ont été floués. Au regard du manque d’intégrité de Luck Tack, c’est sans regret que nous avons vendu nos titres au cours de 29,85 EUR.

Les liquidités encaissées ont été réinvesties sur le titre [société masquée]. Cette société industrielle allemande occupe une position de leader mondial sur un marché de niche. Son niveau de retour sur fonds propres est remarquable et ses perspectives de croissance assez prometteuses.

18 septembre. Nous achetons le titre [société masquée] au cours de 8,45 EUR. Le titre a décroché suite à la publication de son plan stratégique 2026. Le management a revu ses prévisions de marge à la baisse ce qui n’a évidemment pas plus au marché. Pour autant, avec des fonds propres de XX EUR par titre, la marge de sécurité nous semble assez confortable.

25 septembre. Direction la Belgique pour le 4ème achat de l’année. [Société masquée] est un groupe du secteur de la chimie spécialisé dans le recyclage des métaux et [masqué]. La société affiche un niveau de retour sur fonds propres (ROE) remarquable (de l’ordre de 30%) et opère dans un secteur dans l’air du temps. Nous initions une position au cours de XX EUR.

6 octobre. Nous renforçons notre ligne [société masquée] au cours de XX EUR. Le cours a dégringolé de 53% depuis notre 1er achat et de 22% depuis le début de l’année. Le secteur [masqué] fait face à une crise majeure. Pour autant, la société bénéficie d’une structure financière solide. Avec 85% de coûts variables et les mesures engagées pour renforcer son efficacité opérationnelle, nous pensons que le groupe est bien armé pour traverser la crise actuelle et saisir des opportunités de croissance dans un secteur où les acteurs les plus fragiles sont en train de mettre la clé sous la porte.

25 octobre. Le titre [société masquée] fait son entrée dans le portefeuille au cours de XX EUR. Le marché a complétement délaissé cette action en raison des craintes de ralentissement économique européen et de la forte cyclicité des résultats. Pour autant, ce leader européen affiche un historique probant de création de valeur et à 0,5x les fonds propres, nous sommes prêts à nous mouiller un peu. De plus, un programme de rachat d’actions a été activé à ce cours déprimé. Nous pensons que c’est un excellent moyen de créer de la valeur pour les actionnaires.

9 novembre. Nous cédons notre ligne Jensen au cours de 33,30 EUR. Notre spécialiste du matériel de blanchisserie a publié des résultats solides à l’issue de son 3ème trimestre. Cependant, Jensen présente le plus faible potentiel du portefeuille (9% par rapport à notre dernier objectif de cours). Aussi, compte tenu d’un faible niveau de liquidités, nous préférons nous séparer de cette ligne dans la perspective de rediriger nos fonds sur une valeur à plus fort potentiel. Cette opération se solde par un gain, dividendes inclus, de +24,3% en 2 ans et 7 mois.

Portefeuille Pépites PEA – Positions clôturées en 2023

Commentaire

L’année 2023 aura déjoué tous les pronostics macro-économiques. Fin 2022, 85% des économistes voyaient les États-Unis entrer en récession au plus tard pour la fin de l’année 2023 (source FT). Finalement, il n’en fut rien. La désinflation a été plus rapide que prévue, ce qui a permis aux banques centrales de faire une pause dans les hausses de taux. Dans le même temps la croissance a été résiliente et les résultats des entreprises ont plutôt bien tenus.

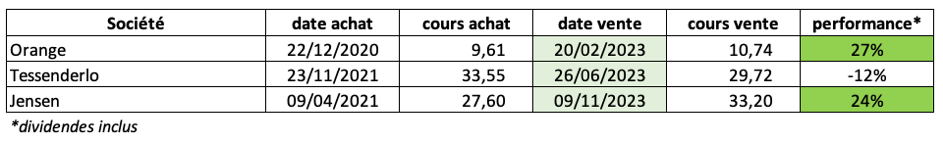

Les indices américains ont profité de ce contexte porteur. Le S&P 500 (indice des 500 plus grosses capitalisations américaines) a progressé de +24% à 4 770 points ce qui lui a permis de revenir sur ses niveaux de début 2022. La performance a été largement soutenue par les « 7 fantastiques » : Apple, Google, Microsoft, Amazon, Tesla, Meta (ex Facebook) et Nvidia.

Au 15 novembre, ces 7 titres affichaient une performance de +71% contre seulement +6% pour les 493 autres sociétés de l’indice.

Source : Goldman Sachs

Le Japon a également été à l’honneur en 2023 avec une progression de +28% pour l’indice Nikkei 225 (indice des 225 plus grosses capitalisations japonaises).

En Europe, le CAC 40 s’est adjugé près de 17% et a retrouvé ses sommets historiques à plus de 7 500 points. Le retour en grâce des petites capitalisations n’a en revanche pas eu lieu. Le CAC Mid & Small n’a progressé que de +1,4%.

Dans ce contexte toujours défavorable pour les petites et moyennes capitalisations, le Portefeuille daubasses 2 a terminé l’année sur un gain de +13,8% et le Portefeuille Pépites PEA sur un gain de +11,4%.

Cette année 2023 nous a encore rappelé qu’il était vain de chercher à prédire l’évolution des marchés et que pour s’enrichir en bourse, il fallait être investi en bourse. Comme à notre habitude, nous ne ferons aucun pronostic macro-économique pour 2024.

Cela dit, le marché japonais devrait rester une cible de choix en ce qui nous concerne. C’est (encore !) là que notre process nous dit d’aller et les catalyseurs y sont de plus en plus nombreux.

Goldman Sachs prévoit une hausse du Topix (indice des plus grosses capitalisations japonaises) de 13% en 2024. Selon les analystes de la banque américaine, cette hausse serait soutenue par :

– une nouvelle accélération des réformes de gouvernance,

– un flux net acheteur chez les investisseurs individuels japonais en raison d’un nouveau dispositif fiscal (Nippon Individual Savings Account) qui entre en vigueur en janvier 2024,

– une croissance des résultats des entreprises grâce à des secteurs qui se remettent d’un ralentissement cyclique, notamment les appareils électriques, les matières premières, les produits chimiques, les machines, ainsi que les secteurs de l’information et de la communication.

– la poursuite du recul des participations croisées

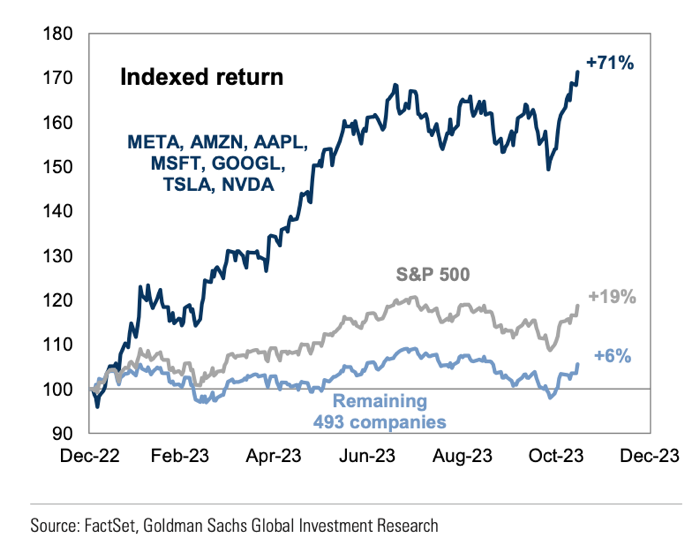

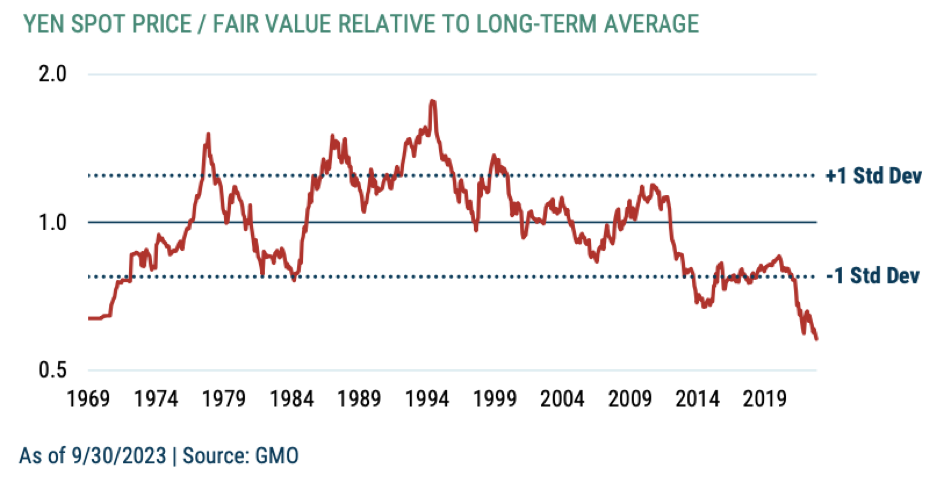

Même son de cloche du côté du fonds GMO, qui continuent de surpondérer le marché japonais, en particulier le compartiment des petites capitalisations. La maison de gestion du célèbre investisseur Jérémy Grantham s’attend à un retour de 12% pour les small cap japonaises (en dollars). Cette projection de performance se décompose de la manière suivante :

– 4% liés à la sous valorisation du marché japonais dans son ensemble

– 4% liés à un rattrapage des petites capitalisations, dont la décote par rapport au reste du marché est sur des niveaux historiquement élevés (15ème centile) :

– 4% lié à une décote historique de la devise nipponne :

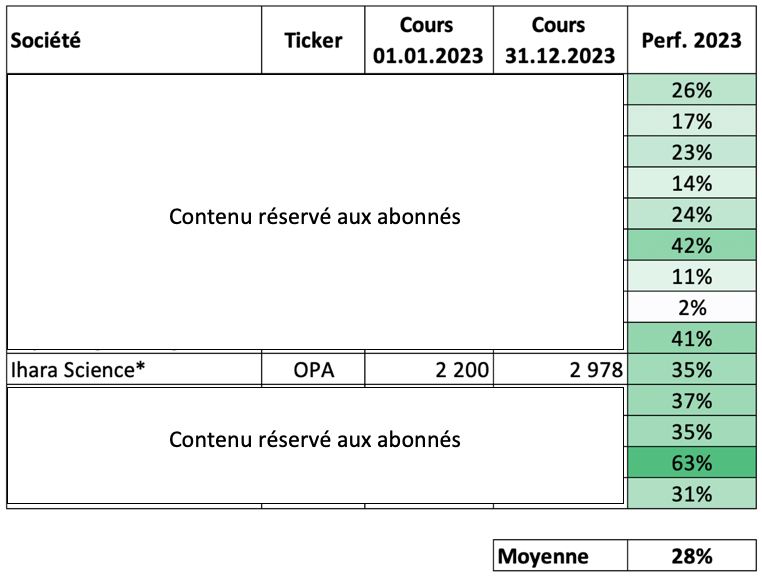

Cela va faire bientôt 5 ans que l’on investit au Japon et on espère ne pas être trop victimes de biais comportementaux : engagement, confirmation, … mais nous avons beau chercher, nous ne trouvons pas d’opportunités d’investissement aussi évidentes à nos yeux dans le reste des marchés développés. Et si l’évolution du yen n’a pas été favorable, nos daubasses japonaises n’ont pas démérité en 2023. Elles sont toutes dans le vert avec une performance moyenne de +28%, égale à celle de l’indice Nikkei 225.

Performance 2023 des daubasses japonaises en portefeuille au 1er janvier (en yen)

*ligne vendue le 17 mars 2023 suite à une OPA à 2 980 JPY

Nous comptons sur ces « chères » daubasses japonaises bourrées de cash et faiblement valorisées pour nous offrir encore de beaux gains en 2024 !