[édito proposé à nos abonnés dans la lettre de février]

Nous vous avons présenté en décembre un panorama des pure player de la promotion immobilière en France. Dans la continuité de cette étude, nous nous sommes penchés sur le cas des foncières françaises.

Les dernières années n’ont pas été faciles pour les acteurs du secteur. La crise sanitaire a plongé les foncières de centres commerciaux dans la tourmente. Le développement rapide du télétravail a rebattu les cartes de l’immobilier de bureaux. Pour ne rien arranger, la remontée brutale des taux d’intérêt vient peser sur les comptes de ces sociétés qui ont largement recours à l’endettement et dont la valeur du patrimoine est sensible à l’évolution des taux.

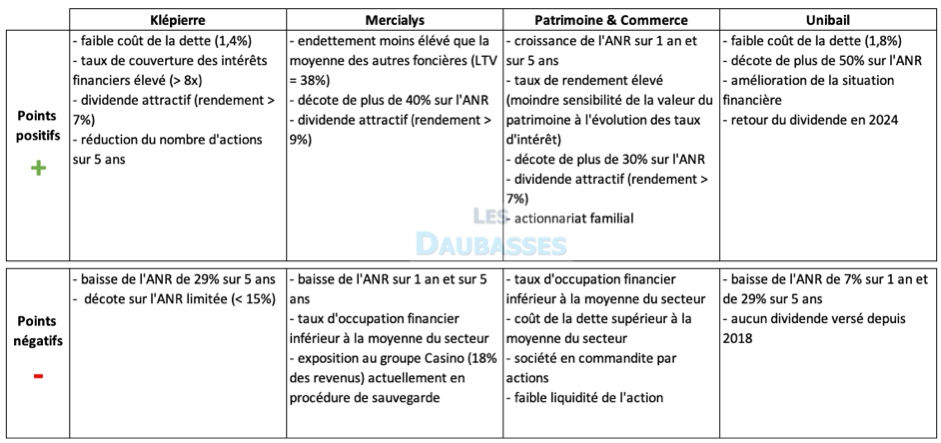

Les foncières cotées se retrouvent ainsi bradées avec une décote moyenne de l’ordre de 30% sur leur ANR (Actif Net Réévalué). Faut-il y voir une opportunité d’investissement ? Quels sont les acteurs les plus prometteurs et ceux à éviter ? Notre avis dans cet édito.

Présentation

Nos recherches se sont focalisées sur les foncières tertiaires. Le patrimoine de ces entreprises se compose de commerces, bureaux, centres commerciaux, entrepôt, …

Notre sélection inclut les plus gros acteurs de la cotes (Unibail, Gecina, Klépierre) et des acteurs de taille plus modestes (mais que nous connaissons bien) comme Patrimoine & Commerce et CBo Territoria. Toutes les sociétés que nous avons étudiées ont le statut de SIIC (Société d’Investissement Immobilière Cotée), hormis CBo Territoria. Nous avons inclus la société Argan, seule foncière française cotée spécialisée dans les plateformes logistiques.

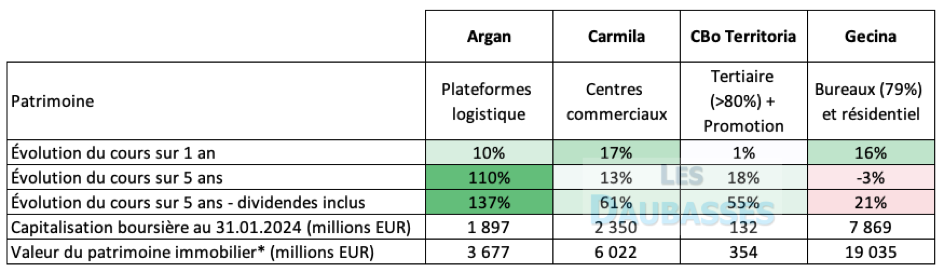

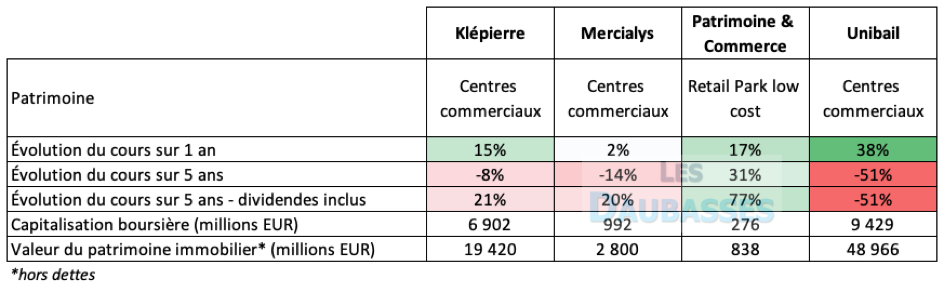

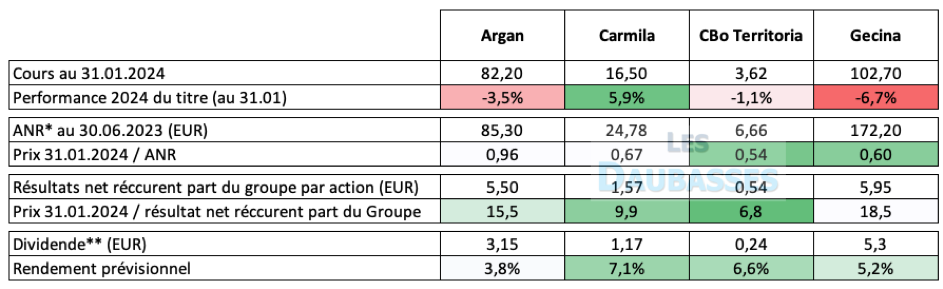

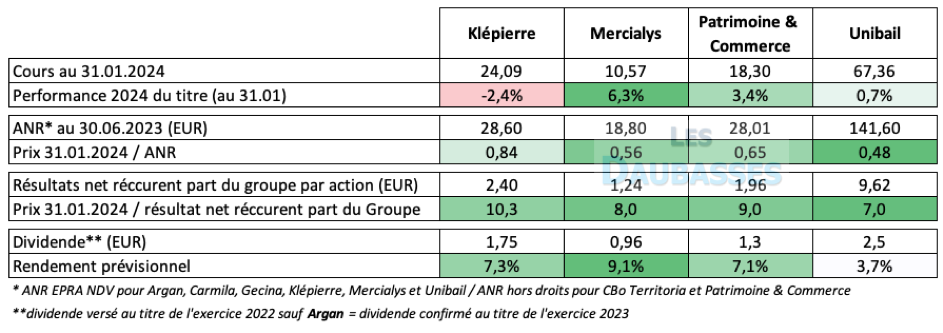

Voici notre sélection :

Unibail est leader mondial de l’immobilier commercial avec un patrimoine estimé à près de 50 milliards EUR. Klepierre et Gecina sont loin derrière avec un patrimoine de l’ordre de 19 milliards EUR. CBo Territoria est le plus petit acteur de notre sélection avec un patrimoine de seulement 354 millions EUR.

Le parcours boursier de ces 8 foncières présente de fortes disparités. Sur 5 ans (du 01.01.2019 au 31.12.2023), Argan est seul en tête avec une performance de +110% et de +137% dividendes inclus. La foncière a pleinement bénéficié de la crise Covid. Les restrictions sanitaires ont entrainé une croissance du commerce en ligne ce qui a profité à l’activité des plateformes logistiques.

Carmila, CBo Territoria, et Patrimoine & Commerce se distinguent également avec une performance respective de +61%, +55% et +77% sur 5 ans dividendes inclus. Carmila a bénéficié de son positionnement défensif avec ses centres commerciaux attenants aux hypermarchés Carrefour. CBo Territoria a également traversé la crise sans dommages majeurs grâce à la diversification de ses actifs (bureaux, hyper et supermarchés, galeries commerciales, commerces de proximité, retail park, …). Enfin, l’activité des retail park (parc d’activité commerciale) de Patrimoine & Commerce a été moins perturbée que celle des grands centres commerciaux lors de la crise Covid.

Gecina, Klepierre et Mercialys ont vu leur cours de bourse reculer de 3% à 14% entre le 1er janvier 2019 et le 31 décembre 2023, mais leur performance globale reste positive grâce aux dividendes. Unibail n’a en revanche versé aucun dividende depuis 2018. Les investisseurs entrés sur le titre lors de la fusion entre Unibail-Rodamco et Westfield ont été bien malheureux. La performance du titre sur 5 ans ressort à -51%.

Indicateurs sectoriels

La plupart des foncières européennes publient des indicateurs financiers normalisés suivant les recommandations de l’EPRA (European Public Real Estate Association), notamment l’ANR (Actif Net Réévalué), le ratio LTV (loan-to-value) et le taux de rendement.

L’ANR correspond à l’actif net de dettes après réévaluation du patrimoine immobilier par des experts. L’EPRA a défini 3 approches pour le calcul de l’ANR :

– ANR NRV (Net Reinstatement Value) = ANR de remplacement (droits de mutation inclus)

– ANR NTA (Net Tangible Assets) = exclut notamment les impôts différés et la juste valeur des instruments financiers

– ANR NDV (Net Disposal Value) = ANR de liquidation (droits de mutation exclus). C’est l’indicateur que nous avons retenu pour les sociétés qui communiquent suivant les normes EPRA.

Le ratio LTV mesure la proportion des dettes financières par rapport à la valeur réévaluée des biens immobiliers.

Le taux de rendement exprime le rapport entre le revenu de l’immeuble et le capital engagé par l’acquéreur. Le capital considéré inclut les droits de mutation, les honoraires de notaire et les frais annexes. Il se distingue du taux de capitalisation qui mesure la valeur locative rapportée à la valeur vénale hors frais d’acquisition.

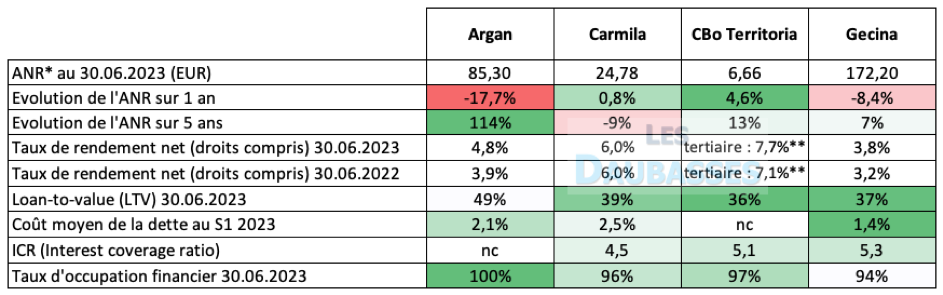

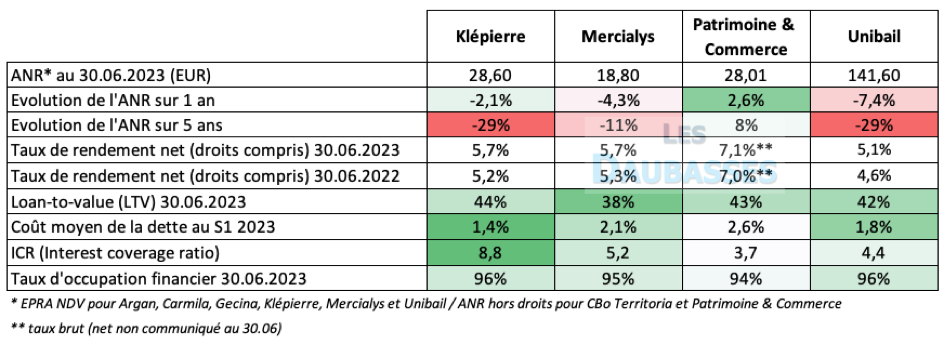

Nous avons compilé ces indicateurs dans le tableau ci-dessous pour nos 8 foncières sur la base de leurs chiffres au 30 juin 2023. Nous avons également intégré le coût moyen de la dette, l’ICR (ratio de couverture des intérêts financiers) et le taux d’occupation financier. Enfin, nous avons calculé l’évolution de l’ANR sur 1 an et sur 5 ans.

Évolution de l’ANR sur 1 an

La hausse des taux d’intérêt a pesé sur l’ANR des foncières au cours des derniers mois. Les professionnels du secteur parlent dans leur jargon de décompression des taux de capitalisation.

Avec une politique monétaire d’argent gratuit, les taux de capitalisation n’en finissaient pas de baisser. Ils avaient atteint des planchers historiques, jusqu’à 2,75% pour les immeubles de bureaux prime par exemple.

Avec la remontée des taux, la donne a changé. À quoi bon investir dans l’immobilier avec un rendement de l’ordre de 3% quand une obligation à 10 ans (réputée être un placement sans risque) rapporte la même chose ?

La remontée brutale des taux d’intérêt a ainsi conduit mécaniquement à une augmentation des taux de rendement. À loyer équivalent, cette hausse des taux implique une baisse de la valeur du patrimoine des foncières.

Exemple : avec un taux de rendement à 3%, un actif qui procure un loyer de 3 aura une valeur de 100. Si les investisseurs exigent 4% de rendement et non plus 3% car ils considèrent que le risque d’investir dans l’immobilier justifie une prime de 1%, la valeur d’un actif procurant un loyer de 3 passera de 100 (3/3%) à 75 (3/4%), soit une baisse de 25%.

Le contexte inflationniste permet aux foncières d’augmenter leurs loyers. Ces revalorisations permettent de compenser la hausse des taux de rendement, mais souvent la compensation n’est que partielle.

Parmi nos 8 foncières, 5 ont réévalué la valeur de leur actif net à la baisse entre le 30 juin 2022 et le 30 juin 2023. L’évolution moyenne de l’ANR sur cette période est de -4,0%. Carmila, CBo Territoria et Patrimoine & Commerce se distinguent favorablement. Ces 3 foncières ont vu leur ANR progresser de +0,8%, +4,6% et +2,6% respectivement.

Si ces 3 foncières ont été moins impactées que les autres, c’est que leur taux de rendement était déjà relativement élevé. Le rendement brut droit inclus des actifs tertiaires de CBo Territoria a augmenté de +0,6 points entre le 30 juin 2022 et le 30 juin 2023 (de 7,1% à 7,7%). À loyer constant et toutes choses égales par ailleurs, la hausse du taux de rendement a entrainé une baisse de la valeur des actifs de CBo Territoria de 8%. Leur valeur est passée de 100 (7,1/ 7,1%) à 92 (7,1 / 7,7%). Il faut une hausse des loyers de 8,4% (7,7/7,1) pour compenser la hausse des taux de rendement.

Le taux de rendement de Gecina a également augmenté de +0,6 point. Néanmoins, le taux au 30 juin 2022 n’était que de 3,2%. À loyer constant et toutes choses égales par ailleurs, la valeur des actifs de Gecina est passée de 100 (3,2/0,032) à 84 (3,2/0,036), soit une baisse de 16%, deux fois plus importante que celle de CBo Territoria. Il faut une hausse de loyers de 12,5% (3,6 / 3,2) pour compenser la hausse du taux de rendement.

Les foncières dont le taux de capitalisation était le plus faible (Argan, Gecina, Unibail et dans une moindre mesure Mercialys) sont donc celles dont l’ANR a le plus baissé entre le 30 juin 2022 et le 30 juin 2023. Argan a été la foncière la plus impactée. Son taux de rendement est passé de 3,9% à 4,8% (+0,9 points) entrainant une baisse de l’ANR de 17,7% sur 12 mois.

Évolution de l’ANR sur 5 ans

Si Argan a vu son ANR baisser récemment, la foncière de plateformes logistiques a largement tiré son épingle du jeu ces 5 dernières années. Son ANR a augmenté de 114% alors que ses consœurs ont vu leur ANR baisser de 7,2% en moyenne.

Les foncières de centres commerciaux ont été les plus pénalisées avec des baisses de -9% pour Carmila à -29% pour Unibail et Klépierre. La fréquentation des centres commerciaux a particulièrement pâti de la montée du commerce en ligne et de la crise sanitaire.

En revanche, CBo Territoria, Gecina et Patrimoine & Commerce ont fait mieux que la moyenne avec une hausse de leur ANR de +13%, +7% et +8% respectivement sur la période 2019-2023.

Ratio loan-to-value

La ratio moyen loan-to-value (LTV) des foncières de notre sélection s’établit à 41%. CBo Territoria présente le ratio LTV le plus favorable (36%), suivi par Gecina (37%) et Mercialys (38%). Argan est la foncière la plus endettée en proportion de la valeur de ses actifs avec un ratio LTV de 49%.

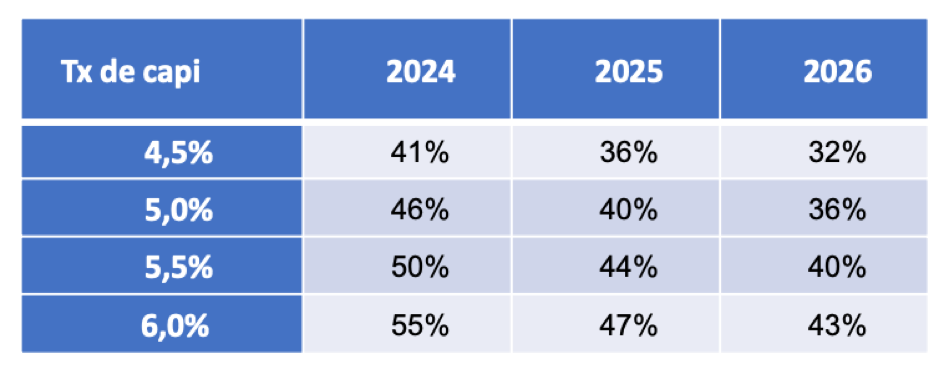

On notera que le ratio LTV est particulièrement sensible aux variations du taux de capitalisation. Si le taux de capitalisation augmente, la valeur des actifs diminue et mécaniquement le ratio LTV augmente. Exemple ci-dessous avec l’évolution du ratio LTV d’Argan en fonction du taux de capitalisation :

Argan – présentation des résultats 2023

Un passage du taux de capitalisation de 5,0% à 5,5% (+0,5 point) en 2024 entrainerait une hausse du ratio LTV de 4 points à 50%.

Coût moyen de la dette et ICR (Interest Coverage Ratio)

Les plus grosses foncières (Gecina, Klépierre, Unibail) bénéficient du coût moyen de la dette le plus faible. Il s’établit entre 1,4% et 1,8% au 1er semestre 2023.

Le ratio ICR (interest coverage ratio) mesure la couverture du coût de l’endettement par les loyers. Plus le ratio est élevé, plus la situation est confortable. Klépierre arrive en tête avec un ratio de 8,8. Autrement dit, le montant des loyers couvre 8,8x les intérêts de la dette. Patrimoine & Commerce présente le ratio ICR le plus faible (3,7) pénalisé par un coût de financement moyen près de 2 fois supérieur à celui des plus grosses foncières.

Taux d’occupation financier

Le taux d’occupation financier (TOF) est le rapport entre le montant des loyers facturés et le montant des loyers facturables dans l’hypothèse où l’intégralité du patrimoine serait loué. Il s’établit à 96% en moyenne pour nos 8 foncières.

Argan affiche un taux d’occupation de 100%. La foncière bénéficie de son positionnement historique sur les entrepôts XXL (plus de 50 000 m2) pour lesquels la demande est forte, et de la baisse du foncier disponible. Gecina et Patrimoine & Commerce présentent le taux d’occupation le plus faible (94%).

Valorisation

Nous avons comparé la valorisation de nos foncières sur la base des ratios « prix / ANR », « prix / résultat net récurent » et de leur rendement (le statut de SIIC exonère ses bénéficiaires d’impôt sur les sociétés à condition de distribuer chaque année au moins 95% des bénéfices tirés de leur activité (loyers) et 70 % des plus-values réalisées lors de reventes d’immeubles).

Au 31 janvier 2024, nos 8 foncières affichent une décote moyenne de 34% sur leur ANR (actualisé au 30 juin 2023). Argan se distingue avec une décote quasi nulle (4%). Unibail est la foncière de notre sélection la plus mal valorisée avec une décote de 52% sur son ANR malgré un rebond du titre de +38% sur 1 an.

En moyenne, nos foncières se payent 10,6x leur résultat net récurrent 2023 (nous avons proratisé le résultat du 1er semestre pour CBo Territoria, Mercialys et Patrimoine & Commerce (Carmila, Gecina et Klépierreont confirmé leur objectif de résultat annuel lors de la publication du T3, Argan et Unibail ont déjà communiqué leurs résultats 2023).

Le rendement moyen du dividende s’établit à 6,2% (sur la base des cours de clôture du 31 janvier 2024). Argan affiche un rendement relativement faible par rapport à ses consœurs. Ce n’est pas très surprenant compte tenu de l’absence de décote sur l’ANR. Unibail a annoncé le 8 février la reprise du paiement d’un dividende. Le rendement de 3,7% est peu élevé, mais le signal est encourageant. Avec ses 9,1% de rendement, Mercialys sort du lot.

Synthèse et conclusion

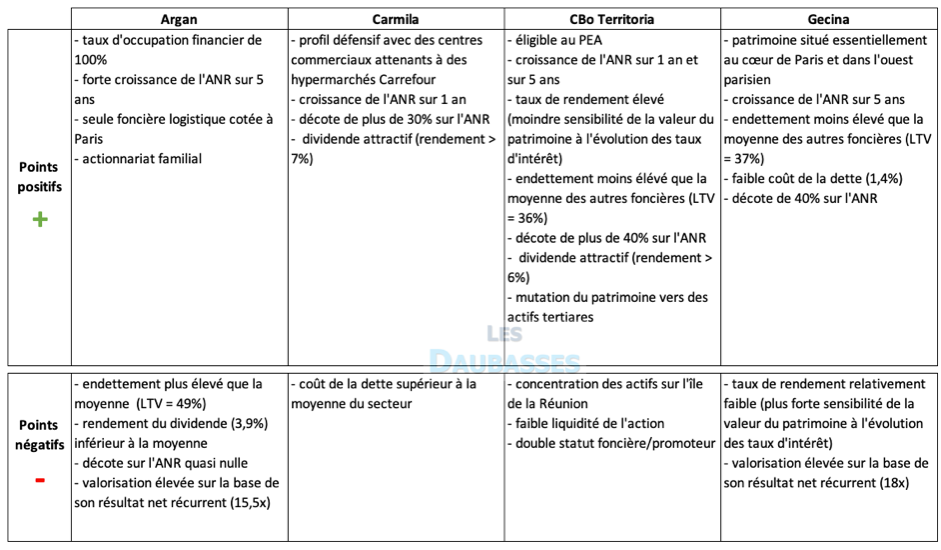

Argan

La priorité de la foncière est au désendettement avec pour objectif de revenir à un ratio LTV inférieur à 40% en 2026 (dans l’hypothèse d’un taux de capitalisation de 5,25% contre 5,10% actuellement). Pour y parvenir, les nouveaux développements seront financés par des cessions. Dans ces conditions, la valeur du patrimoine devrait augmenter beaucoup moins vite que ces 10 dernières années, d’autant plus que le taux de capitalisation reste à un niveau historiquement bas (il était compris entre 7,4% et 8,4% entre 2005 et 2015). Aussi, la décote nous semble insuffisante à ce niveau de cours.

Carmila

Avec ses centres commerciaux attenants au hypermarchés Carrefour, Carmila bénéfice d’un profil défensif. La foncière a confirmé son objectif d’un résultat net récurrent de 1,57 EUR par action lors la publication de ses résultats du 3ème trimestre. Avec une politique de distribution de 75% du résultat récurrent, le dividende 2023 devrait se monter à 1,18 EUR et procurer un rendement supérieur à 7%. À 10x le résultat net récurrent et 0,67x l’ANR, Carmila affiche une valorisation raisonnable, proche de la moyenne des sociétés de notre échantillon.

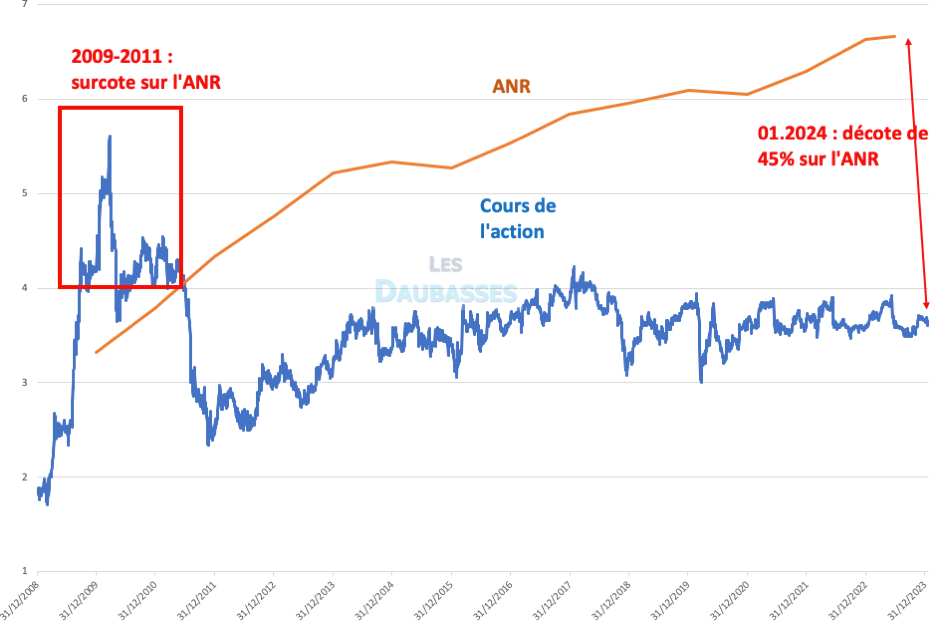

CBo Territoria

Avec son éligibilité au PEA, CBo Territoria marque un point. Cet avantage est d’autant plus appréciable que le dividende est généreux (6-7%). Notre foncière réunionnaise présente par ailleurs une décote importante sur son ANR (45%) ce qui renforce son attractivité à notre avis.

Cette décote n’est pas nouvelle, mais elle s’est accentuée ces dernières années comme on le voit ci-dessous :

CBo Territoria souffre manifestement de sa petite taille avec une capitalisation de seulement 132 millions EUR (au 31.01.2024), d’une liquidité limitée, de la concentration de ses actifs sur l’île de la Réunion et de son double statut foncière / promoteur.

Gecina

Le patrimoine de Gecina est situé au cœur de Paris et dans l’Ouest parisien. Il est composé à 79% de bureaux et comprend des adresses prestigieuses, parmi lesquelles la place Vendôme, l’avenue Montaigne ou encore les Champs-Élysées. Ces emplacements de premier choix ont permis à la foncière de maintenir un taux d’occupation financière satisfaisant malgré le bouleversement du marché de l’immobilier de bureaux suite à la crise covid et à l’essor du télétravail. Au 30 juin 2023, le taux d’occupation financier était de 93,9% contre 94,9% au 31 décembre 2018.

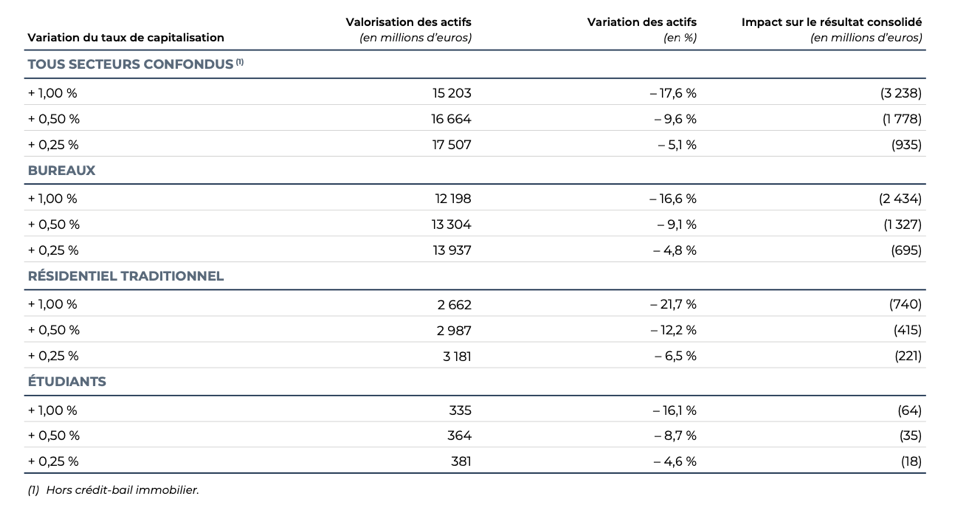

Ce patrimoine de prestige justifie un taux de capitalisation plus faible que les foncières de centres commerciaux. Le revers de la médaille est que l’ANR est particulièrement sensible à l’évolution des taux d’intérêt. Entre le 30 juin 2022 et le 30 juin 2023, Gecina a vu son ANR reculer de 8%. On voit par ailleurs ci-dessous qu’une évolution du taux de capitalisation de +1,00% entrainerait une baisse de la valeur des actifs tous secteurs confondus de -17,6%.

Gecina – rapport financier semestriel 2023, note 5.5.6.7

Cela explique sans doute la défiance du marché et la décote de 40% sur l’ANR. Une reprise de la hausse des taux d’intérêt serait une mauvaise nouvelle pour l’ensemble du secteur, mais plus particulièrement pour la valeur du patrimoine de Gecina. Le titre se paye par ailleurs près de 20x son résultat net récurrent ce qui n’est pas franchement bon marché.

Klepierre

Klepierre compte 70 centres commerciaux répartis dans 10 pays. La foncière a été fortement impactée par la crise covid avec une baisse de son ANR de 29% sur 5 ans. Elle semble maintenant sortir la tête de l’eau. L’ANR n’a baissé que de 2% sur 1 an et la décote du titre s’est fortement réduite. De 65% en octobre 2020 au cœur de la crise covid, elle est passée à 16% à fin janvier. La marge de sécurité sur la valeur du patrimoine net est désormais faible.

Mercialys

Cette foncière de centre commerciaux a été moins impactée par la crise sanitaire que ses grandes sœurs Klepierre et Unibail, mais son ANR a tout de même perdu 11% en 5 ans. Malgré une hausse de l’action de +6,3% depuis le 1er janvier 2024, Mercialys affiche toujours une forte décote sur son ANR (44%). La dépendance des revenus de la foncière au groupe Casino (exposition économique de 18,3%), en pleine restructuration financière, n’aide pas à retrouver la confiance du marché. Aux dernières nouvelles, le groupe Casino honorait ses loyers, mais il s’agit quand même d’une ombre au tableau.

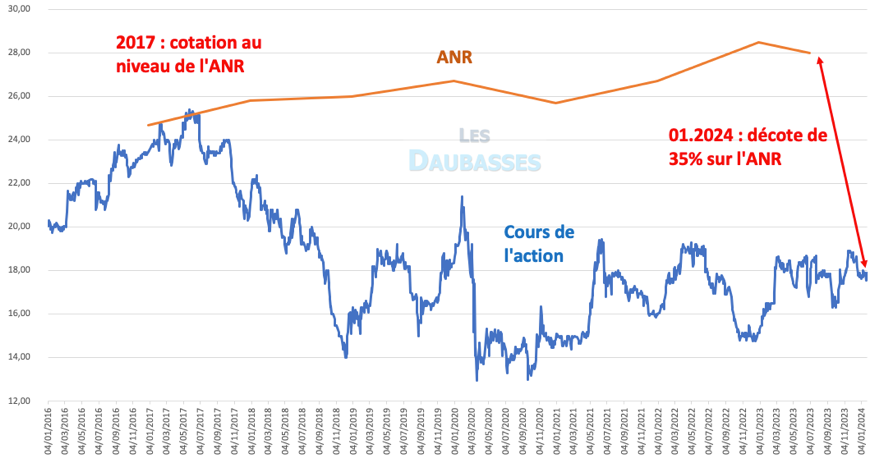

Patrimoine & commerce

Patrimoine & Commerce a traversé la crise covid sans trop de grabuge. Les retail park ont été moins exposés que les grands centres commerciaux et l’ANR a été peu impacté grâce à un taux de capitalisation historiquement élevé. Ce dernier n’a progressé que de 0,1 point entre le 30 juin 2022 et le 30 juin 2023 pour s’établir à 7,1%.

L’action décote actuellement de 35% sur son ANR. Il faut remonter à 2017 pour voir l’action coter au niveau de son ANR.

Les retail park étant moins glamour que l’immobilier « prime » parisien, Patrimoine & Commerce bénéficie de conditions de financement moins avantageuses. Si l’ANR est peu sensible à l’évolution des taux (car le taux de capitalisation est élevé), les résultats du groupe le sont davantage du fait d’un ratio ICR (ratio de couverture des intérêts) de seulement 3,7 contre 5,3 en moyenne pour les autres foncières.

Unibail

Avec Klepierre, Unibail est la foncière qui a été le plus impactée par la crise covid avec un recul de son ANR de près de 30% sur 5 ans. Elle commence elle aussi à sortir la tête de l’eau avec un rebond du titre de +38% au 4ème trimestre 2023, mais elle reste la foncière la plus décotée de notre sélection avec une valorisation à 0,48x l’ANR et 7,0x le résultat net récurrent (au cours de 67,36 EUR). Le désendettement semble en bonne voie avec un ratio LTV passé de 44,7% au 31 décembre 2020 à 41,9% au 30 juin 2023. La foncière a par ailleurs annoncé la reprise du paiement du dividende en 2024 (2,50 EUR, soit un rendement de 3,7%). Si le ciel s’éclaircit durablement (cession d’actifs réalisées dans de bonnes conditions, poursuite du désendettement) et que les taux se stabilisent ou baissent en 2024, Unibail présente manifestement le potentiel de rattrapage le plus important. Le refinancement de la dette (plus de 7 milliards EUR à un horizon de 5 ans) restera tout de même un point de vigilance.

Si vous souhaitez vous exposer à l’immobilier tertiaire sur le territoire [masqué], on vous rappelle que nous détenons dans le Portefeuille daubasses 2 le titre [société masquée]. Les actifs de cette foncière se répartissent entre bureaux (56,5%), centres commerciaux (18,5%), logistique (16,8%) et autres (8,2%). [Société masquée] affiche actuellement une décote de 41% sur son ANR (au cours de XX,XX EUR). Celui-ci a progressé de +17% sur 5 ans ce qui place notre daubasse parmi les rares foncières à avoir vu leur ANR augmenter sur cette période. Le titre se paye par ailleurs 16,8x le résultat net récurrent. Le taux d’occupation financier est de 95%, le rendement du dividende de l’ordre de 4,5% et le ratio LTV de 37%.