Au cours de ces années, ami(e) lecteur(trice), nous avons toujours eu la volonté de vous présenter notre parcours d’investisseurs avec autant de transparence que possible.

Nous alimentons régulièrement vos réflexions avec des articles pédagogiques issus de notre propre expérience originale de l’investissement.

C’est dans cette double optique de transparence et de partage que nous vous proposons chaque mois un extrait – publié plusieurs semaines après la version « abonnée » – du « rapport de gestion » issu de nos lettres mensuelles. Vous retrouverez les grandes lignes de l’évolution de notre portefeuille.

— Bien évidemment, ce rapport ne fera en principe pas mention de sociétés individuelles, ce privilège étant réservé à nos abonnés. —

Rapport de Gestion

Le portefeuille clôture le mois de juillet sur une hausse +3,0%.

Depuis le début de l’année 2019, la performance du portefeuille atteint +11,0%.

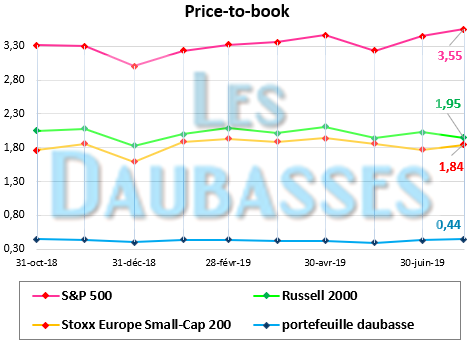

Price-to-book

Ce ratio compare le ratio « cours / fonds propres » de quelques indices mondiaux : S&P 500 (500 plus grosses capitalisations US), Russel 2000 (indice de référence de 2 000 petites capitalisation américaines) et le STOXX Europe Small-Cap 200 (composé de 200 petites capitalisations européennes) que nous comparons avec le price-to-book moyen pondéré du portefeuille*.

Cet indicateur est un bon moyen de « sentir le marché » et de visualiser rapidement la décote moyenne du portefeuille par rapport à plusieurs indices phares.

*pour les net-nets et les net-estates, nous avons repris la VANT pour ce calcul : les fonds propres sont donc minorés des intangibles ; pour les RAPP, nous avons repris dans ce calcul 80% de l’objectif de cours RAPP.

Mouvements mensuels

Pas d’opérations en juillet.

Portefeuille daubasses #2

Après des mois animés en 2019, avec beaucoup de mouvements, juillet est l’exception avec un mois de tranquillité apparente. Pas d’opportunité à saisir ni de niveau de vente atteint.

C’est un bon moment pour prendre un peu de recul et de se demander pourquoi les actions des petites sociétés (les smalls caps) sont massacrées par rapport aux plus gros cylindrés de la cote.

Le sujet a été évoquée dans le commentaire hebdo du 19 juillet dernier, avec deux scénarios mis en avant : 1) les smalls caps = indicateurs précurseurs du marché actions ou 2) la sanction a été exagérée sur ce segment de marché ?

Voici notre réflexion :

« Semaine sans vague pour le portefeuille qui progresse un peu, hormis une de nos positions qui prend +23% ce vendredi. Alors que l’engouement des investisseurs pour les grosses capitalisations se confirme. Le potentiel du portefeuille reste élevé et la décote sur les fonds propres largement en deçà des comparables : 0,44x pour les daubasses vs. 3,50x pour le S&P 500.

Deux hypothèses pour expliquer cette dichotomie :

1) les plus petites valeurs sont délaissées au détriment des grosses écuries de la cote. Les plus petites sociétés cotées seraient les victimes d’une recherche de « plus de liquidité ». Ce qui se traduit par une fuite des investisseurs, et de leurs capitaux, vers ce qui est assimilé à « moins risqué », les titres les plus liquides. Ok, pourquoi pas.

Ce ne serait pas la première fois que le marché fait dans l’irrationalité. On serait donc dans un problème de valorisation basse des plus petites valeurs pour des raisons techniques de fuite de ce secteur de marché. Il pourrait y a voir un rattrapage pour les small caps. Ou pour être moins optimiste, une chute déjà largement dans les cours. Le bras de baisse supplémentaire en cas de retournement de marché serait alors plus modéré pour les petites valeurs.

2) Seconde hypothèse : les investisseurs dans les plus petites sociétés cotées ont pris un chemin d’avance en vendant leurs titres, anticipant déjà une future récession : le gros krach boursier. Ce que n’auraient pas (encore ?) fait les confrères sur les big caps. Ces derniers auraient encore leurs lunettes roses sur le nez et ne verraient pas qu’ils roulent à toute allure en Ferrari vers le haut de la falaise… dont le bord se rapproche irrémédiablement.

Cette hypothèse est alléchante, puisque cela signifierait non seulement que les investisseurs dans les plus petites valeurs sont précurseurs (super !) et qu’en plus, le pire de la baisse pourrait être passé pour eux. Si c’était le cas, c’est-à-dire que les institutionnels-investisseurs dans le secteur des petites sociétés sont déjà en phase de prudence. On devrait alors le constater dans la part des liquidités des fonds de toutes les maisons de gestion spécialisées dans ce secteur des petites sociétés. Avec une hausse relativement importante du cash. Or, ce n’est pas le cas. Les niveaux d’investissements sont en moyenne largement > 90%. Ce qui signifie que ces investisseurs « professionnels » n’anticipent rien du tout, ils sont simplement victimes de la sortie de capitaux.

Quand on lit leurs commentaires, ils ont toujours des idées d’investissement et restent largement investis. Ce sont les flux qui dirigent leur allocation avant tout !

Cette observation renforce la première hypothèse : les small caps sont massacrées pour des raisons techniques.

Toutes choses égales par ailleurs, c’est plutôt une opportunité, et c’est sur ce segment de la cote qu’il faut privilégier sa recherche d’actifs décotés. »

Le portefeuille, quelques détails supplémentaires

Sur le mois

Nous avons acheté pour la somme totale de 0 €

Nous avons vendu pour la somme totale de 0 €

Sur l’année 2019

Nous avons acheté pour la somme totale de 6 948,68 € (correction erreur)

Nous avons vendu pour la somme totale de 4 125,04 €

Les liquidités représentent en fin de mois (au 26/07/2019) 3,2% du portefeuille daubasses 2, c’est une petite hausse de 0,2 point par rapport au mois précédent.

Pépites PEA

Potentiel moyen pondéré des actions en portefeuille = +96 % (-3 points) au 8 août 2019.

Plus d’informations sur ce portefeuille : reporting mensuel Pépites PEA