[édito proposé aux abonnés dans la Lettre mensuelle de juin 2021]

Dans la lignée de notre édito ‘Les secrets des champions‘ nous avons souhaité mener une petite étude sur les achats et renforcements que nous avons effectués lors du krach de mars 2020.

L’objectif : tirer des enseignements de cette période pour le moins exceptionnelle sur les marchés financiers et faire un focus sur les performances de nos bonnes vieilles net-net, dont on pourrait penser qu’elles sont un peu has been à l’heure de la digitalisation de l’économie.

Nos net-net sont pour la plupart des sociétés de « l’ancien monde ». De la fabrication d’aliments pour animaux à celle de machines-outils, en passant par la promotion immobilière, ces secteurs d’activité ne font pas vraiment rêver.

Cela ne nous a pas empêché de garnir notre escarcelle de ces daubasses 100% pur jus lors de l’effondrement des marchés début 2020. Les projecteurs étaient alors tournés vers les sociétés du digital, notamment les GAFAM. Qu’à cela ne tienne. Nous avons ramassé de notre côté des sociétés beaucoup moins « sexy », mais valorisées par le marché avec une décote d’au moins 30% sur leur actif net courant (ou VANN pour Valeur d’Actif Net Net). Ce sont les fameuses net-net chères à Benjamin Graham.

Un siècle s’est écoulé depuis les débuts de Graham sur les marchés financiers. Autant dire que de l’eau a coulé sous les ponts. Alors, has been les net-net en 2021 ou pas ?

Quelques chiffres

Sur la période février-avril 2020, en plein cœur du krach, nous avons effectué 18 opérations pour le Portefeuille daubasses 2 : 10 renforcements et 8 achats. Ces opérations ont porté majoritairement sur des net-net (13 opérations), suivies des RAPP (3 opérations) et des net-estate (2 opérations).

Il y avait pléthore de net-net lors de ce krach et nous nous sommes bien sûr tournés prioritairement vers ce type d’actions décotées.

Nous avions vu dans l’édito de février dernier que c’était cette catégorie qui avait le mieux performé dans le Portefeuille daubasses 1. Et bien rebelote avec ce nouvel échantillon « krach 2020 » ! Les net-net et net-estate surperforment haut la main les RAPP.

Nos 10 net-net achetées ou renforcées pendant le krach ont affiché une performance moyenne (latente + réalisée) de +76%, les net-estate de +68% et les RAPP de +27% (au 31 mai et en devises). Les RAPP ont peut-être été davantage épargnées par le marché lors du krach car elles étaient jugées plus qualitatives et donc plus résilientes, alors que les net-net étaient massacrées ?

Une nouvelle fois, nous constatons donc une surperformance notable des sociétés qui sont de pures décotes sur actifs (pour rappel les net-net du Portefeuille daubasses 1 ont eu une performance moyenne de +100% contre +50% pour les RAPP).

Voici en détails les positions vendues et celles toujours en portefeuille :

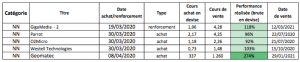

Positions vendues

NN = Net-net

1er constat : les sociétés vendues sont toutes des net-net !

La performance moyenne brute en devise des positions vendues est de +136% et la durée de détention moyenne de 7,2 mois. Le rebond des marchés a été rapide et on voit que plus d’un tiers des net-net achetées ou renforcées pendant le krach (5/13) en ont pleinement profité !

Nous notons également qu’il était tout à fait possible de faire mieux que les daubasses (O2Micro est même un 3x-bagger depuis que nous avons cédé la ligne) et la liquidité n’a jamais été une contrainte pour sortir largement gagnant de toutes ces positions.

Bien souvent, lorsque le cours a accéléré à la hausse, les volumes ont suivi. L’exemple le plus criant est sans doute Geomatec. Le 28 janvier 2021 le cours est propulsé au-delà des 1 000 JPY (+55% par rapport au cours de clôture de la veille) et ce sont plus de 3 000 000 de titres qui changent de main (+ de 20 M EUR d’échanges) contre 20 000 titres en moyenne sur les 3 mois qui avaient précédé, soit environ 75 k EUR d’échanges journaliers, un niveau déjà satisfaisant pour les investisseurs que nous sommes. .

Le jour suivant, le cours franchissait la barre des 1 300 JPY dans des volumes encore 2x supérieur, soit plus de 6 000 000 de titres !

Cet exemple montre bien qu’il ne faut pas trop s’inquiéter d’une liquidité en apparence un peu faible. Lorsque l’appétit de Mr Marché est là, il y aura toujours une porte de sortie…

Positions en portefeuille

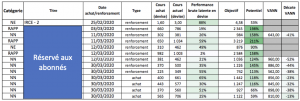

NN = Net-net, NE = Net Estate, RAPP = Rentabilité à Petit Prix

La première bonne nouvelle concernant les positions toujours en portefeuille est que toutes les lignes sont en plus-value (au 31 mai, hors écarts de change). Certes, les opérations ont été initiées sur un point bas de marché, mais c’est quand même une satisfaction de voir que toutes les lignes sont aujourd’hui dans le vert. La performance moyenne (en devise et hors dividendes) est de +40% pour une durée de détention moyenne d’un an et deux mois.

Au cumul, les positions ‘latentes + vendues’ ont généré une performance de +67%, avec comme nous l’avons déjà souligné une surperformance des net-net/net-estate (+75%), hors dividendes.

Sur la même période (18 mars 2020 – 31 mai 2021), le CW8 (ETF MSCI World dividendes net réinvestis), une référence pour beaucoup d’investisseurs, a progressé de +61%.

La comparaison n’est pas parfaite car nous n’avons pas tenu compte pour le Portefeuille daubasses 2 des dividendes encaissés, des frais de courtage et des écarts de change. Cela dit, on voit que la performance de notre panier de net-net n’a pas à rougir de celle d’un indice Monde sur la période, loin de là.

Aussi, les décotes actuelles sont encore flagrantes (33% de décote en moyenne sur la VANN) et le potentiel bien présent (+103% en moyenne pour les net-net et net-estate). Pour l’indice Monde, c’est beaucoup plus difficile à dire…

Avec notre panier de daubasses, nous avons également l’avantage de savoir précisément ce que nous avons en portefeuille. Nous savons aussi que nos investissements sont protégés par de solides collatéraux tangibles. Toujours rassurant !

Focus sur les net-net japonaises

Pour le moment, nos net-net japonaises n’ont malheureusement pas aussi bien performé que nous l’espérions. En dehors de Geomatec (qui est quand même la meilleure performance du Portefeuille daubasses 2), ce sont plutôt les net-net américaines (Giga Media, Westell, O2 Micro) qui ont le mieux tiré leur épingle du jeu et IRCE pour les positions toujours en portefeuille.

Cela dit, d’après les recherches de notre ami japonais Shigeru (@sieglist1) qui tient le blog net-net-value.com, les net-nets japonaises s’en sortent très bien par rapport aux autres sociétés de la cote nippone.

Shigeru a mené une étude portant sur l’évolution d’un panier de net-net japonaises entre le 9 mai 2020 et le 9 mai 2021. La synthèse de ses trouvailles est présentée ici (traduction google).

Le 9 mai 2020, il dénombrait 112 net-net sur le marché japonais (avec une décote d’au moins 30% sur la VANN). Un an plus tard (le 9 mai 2021), 109 de ces 112 sociétés (97%) affichaient une performance positive, 1 une performance nulle et 2 une performance légèrement négative. Par ailleurs, 11 de ces sociétés (10% de l’échantillon) sont des baggers.

La période a été favorable pour les marchés financiers, mais on voit ici aussi que l’investissement dans un panier diversifié de net-net est loin d’être aussi risqué qu’on pourrait le penser.

Mieux, la performance de ce panier de 112 net-net a dépassé celle de l’indice TOPIX qui regroupe l’ensemble des actions japonaises cotées à la première section de la bourse de Tokyo. Le panier a affiché une performance moyenne de +40,1% contre +32,6% pour les plus grosses sociétés de la cote.

La base de net-net au Japon s’est bien réduite depuis le krach de mars 2020, mais à fin mai nous en avons dénombré encore 70, soit environ un tiers des net-net des marchés développés. Pas étonnant donc que le Portefeuille daubasses 2 en soit toujours largement garni : 11 lignes avec une décote moyenne de 33% sur la VANN et un potentiel moyen de +109%.

Outre les niveaux de décotes toujours confortables, nos net-net japonaises disposent d’une excellente structure financière avec un ratio de solvabilité moyen de 117%. Une majorité d’entre elles procède par ailleurs à des dépenses régulières en recherche et développement, un potentiel catalyseur comme nous l’avions vu dans un précédent édito. Si la performance a été en deçà de nos espérances jusqu’ici, il y a donc lieu de rester optimiste.

Conclusion

Les net-net ont bien souvent une image un peu obscure. Elles peuvent rebuter les investisseurs pour leur manque de liquidité (en particulier les institutionnels), leur compte de résultats pas toujours très aguichants (c’est évidemment plus tentant d’acheter une société avec des résultats dans le vert plutôt qu’un mégot de cigare qui accumule les pertes) et leur secteur d’activité le plus souvent… pourri.

La psychologie de l’investisseur est mise à rude épreuve avec les net-net et c’est tant mieux pour les chasseurs de décotes que nous sommes. Ne vous attendez pas à avoir des étoiles dans les yeux lorsque vous consulterez les derniers résultats ou le dernier business plan de nos net-net. Vous aurez compris depuis toutes ces années que parmi les éléments comptables publiés par les entreprises, c’est le bilan qui a notre préférence.

En devenant actionnaires de ces sociétés peu désirables aux yeux de M. Le Marché, nous avons le confort de savoir que nos investissements sont protégés par des actifs bien réels et nous savons aussi que nous avons de bonnes chances de faire mieux que le marché !

On prêche bien sûr pour notre paroisse, mais même dans le contexte actuel de bouleversement de nos modes de vie et de perpétuelle remise en question, nous pensons que l’approche rationnelle basée sur le patrimoine des entreprises a encore toute sa raison d’être.